那个曾经一天暴涨192倍的“神器”——上证50ETF期权,今天又发威了!

5月25日,50ETF购5月3600合约盘中最高涨近78倍,截至收盘,涨幅收窄至68.5倍。

图片来源:Wind

有多少幸运儿,成功抓住了这次暴涨机会呢?

华鑫证券股票期权软件显示,昨日该合约的持仓量达20万张,以昨日收盘价0.0006元计算,这些持仓价值120万元。今日盘中,这120万元最高价值变成了9360万元。截至收盘,持仓量锐减至8.79万张,有11.21万张已获利出逃,这批留守的持仓价值3665.43万元。

大涨原因何在

根据规则,明天是上证50ETF5月期权合约到期日。通常来说,在临近到期时,由于现货标的大涨或大跌,虚值的当月期权变成了实值,价格大幅飙涨,这样的现象被称为“末日轮”。

资深期权人士余力分析称,今日券商、白酒等板块共振发力,上证50指数全天大涨4.10%,这也使得“50ETF购5月3600”合约爆发了“大逆转的威力”,从虚1档直接越过了平值。

“用足球场的例子来比喻,就好比临近吹哨的时候,比分从0:1变到了1:0,单日出现几十倍的涨幅,是指数大涨大跌与期权临近到期的一种巧合,并不是一种常态。”余力说。

他表示,从深层次说,“末日轮”的日内胜率会随着盘中指数冷静而快速下降,所以对于投资者而言,“末日轮”的投入仓位必须很小,如果要尝试,也只能是拿前期盈利的一个很小的仓位尝试。假如在到期日下午,标的指数出现了“滞涨”的迹象,那么处于平值附近的认购合约价格就会一下子非常敏感,一旦市场上觉得“滞涨”的交易者开始变多,就会导致这份认购合约的价格迅速回落。

独立期权投资人金天南表示,此类临近到期的虚值合约爆发并非第一次出现,50ETF的期权合约也曾在2019年2月份创下过单日192倍的涨幅。此类合约的爆发,一方面是临近到期,期权合约的时间价值所剩无几,另一方面标的上涨超过行权价,使得合约变虚为实。

关注明日走势 警惕归零

回顾历史,曾经暴涨192倍、半天涨17倍的虚值期权合约,在到期日都没有逃脱归零的命运。

50ETF购5月3600合约留守的8.79万张,按今日收盘价0.0417元计算,价值3665.43万元。这些价值会扩大战果还是归零?一切就看明天的走势。

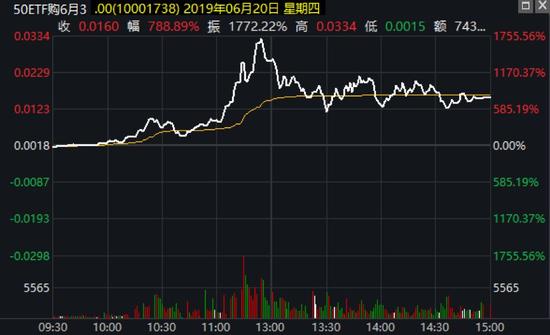

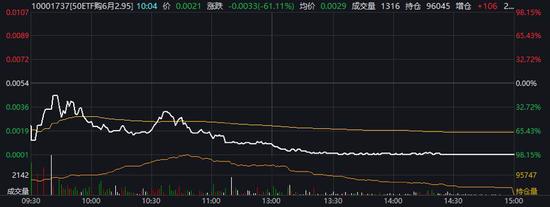

2019年6月20日,伴随上证50ETF大涨,50ETF认购期权集体上涨。其中虚值程度较浅的50ETF购6月2950和50ETF购6月3000合约盘中涨幅分别高达1361.54%和1755.56%。

图片来源:Wind

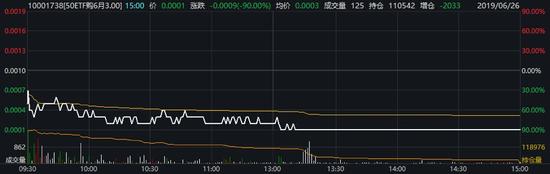

但在2019年6月26日,因为上证50ETF下跌,这两个虚值期权最终未能变成实值期权,从而价值归零,变成废纸,给投资者上了一堂生动的风险警示课。Wind数据统计显示,截至2019年6月25日收盘,上述全部“价值归零”合约持仓量为124.11万手,价值1252.8万元;2019年6月26日,这些市值化为乌有。

图片来源:Wind

2019年2月25日,50ETF购2月2800期权合约单日涨幅超过192倍,引起市场一片惊叹:“奥拓进去,奥迪出来;宝来进去,宝马出来!”

但随后的2019年2月26日至2月27日,该合约直线下跌,27日收盘0.0001元,价值归零。

金天南指出,深度虚值的合约在临近到期日变为实值是小概率事件,大部分的深度虚值合约会出现归“零”的情况。投资者参与此类合约交易需要警惕是:期权的时间价值流逝在临近到期时会有加速的情况,即使看对了方向,但是标的涨幅带来的收益如果没有超过期权时间价值的流逝,投资者仍然可能出现亏损的情况。所以投资者对待期权这样的多维度对冲工具应该理性谨慎,不应将之视作投机博取暴利的工具。