深夜,全球都在等待的一件大事终于落地!

北京时间凌晨两点,美联储发布利率决议,与此同时美联储主席召开了记者发布会。美联储宣布,维持联邦基金基准利率在0%-0.25%不变。鲍威尔亦向外界传达了当下美联储对于国债收益上升和通胀预期的态度。从声明和鲍威尔的讲话来看,鸽声满满,和善有加。

不过,有一件大事仍未定下来,那就是SLR。在新型冠状病毒大流行开始时,美联储对“补充杠杆比率”进行了豁免,以鼓励大型放贷并支持债券和短期融资市场(SLR)。这项政策将于3月31日到期。

无论如何,在美联储的呵护之下,股市的表现令人满意。在美联储释放善意之后,美国三大指数全线反弹,道指更是创出历史新高。与此同时,A50、有色金融等全线上涨,美元则大幅杀跌。

美联储的决定

北京时间3月18日凌晨两点,美联储发布了一份480个字(英文)的利率决议声明,宣布维持联邦基金基准利率在0%-0.25%不变。

美联储FOMC声明:

将超额准备金利率(IOER)维持在0.1%不变。

将继续每月增持至少800亿美元的国债和至少400亿美元的住房抵押贷款支持证券,直到委员会的充分就业和物价稳定目标取得实质性进展。

7名委员预计在2023年至少加息一次,去年12月为5名委员;点阵图显示美联储到2023年都不会加息,不过赞成加息的人数有所增长。联邦公开市场委员会18个成员中有4个寻求2022年加息,而去年12月会议上仅有1个。有7名成员支持2023年加息,而去年12月为5名。

经济活动复苏步伐加快,就业率回升;2021年底PCE通胀预期中值为2.2%,去年12月预期为1.8%;美联储提高了美国今年GDP的增长和就业预期;根据他们预测,到2021年,国内生产总值(GDP)长6.5%。该预估中值较去年12月份最后一轮预测中预期的4.2%增长有所改善。增长稳定在2.3%的长期范围内之前,对2022年和2023年的预测分别为3.3%和2.2%。美联储的预测表明,美国经济失业率很有可能回到新冠大流行前的3.5%,但这需要到2023年底才能实现。

委员们一致同意此次的利率决定;整体金融环境保持宽松;美联储重申,如果出现可能阻碍美联储目标实现的风险,美联储将准备适当调整货币政策立场。

寻求实现通胀在一段时间内适度高于2%,以使长期通胀均值达到2%,且较长期通胀预期仍然牢牢锚定在2%;新冠疫情仍将对经济构成巨大风险;受疫情影响最严重的行业依然疲软。

鲍威尔讲了啥?

在上述利率决议发布之后,鲍威尔进行了答记者问。

鲍威尔表示,现在还不是开始讨论缩减购债规模的时候;需要看到实际进展,才能开始逐步缩减购债规模;我们希望在缩减购债规模之前提供尽可能多的通知;当看到数据显示我们正在取得实质性进展时,我们会告知大家。他表示,金融环境仍然宽松,目前的货币政策是适当的,没有理由对过去一个月国债收益率的飙升予以反击。美联储目前的资产购买形式,即800亿美元的国债和400亿美元的抵押贷款支持证券,是合适的。现在谈论减少央行每月1200亿美元资产购买的时机还为时过早。经济前景改善,疫苗接种加速,以及1.9万亿美元的刺激计划使得美国国债收益率在过去一个月大幅上升。

他说,大部分美国联邦公开市场委员会(FOMC)委员表示不会在2023年之前加息;预计在消费和就业方面会有更快的进展;我们关注劳动力市场的一系列指标;在9月份采取其他有关劳动力市场措施是不现实的;经济预测的总结不会包括我们所关注的所有方面。

委员们表示,我们已经下调了有关利率上升的明确指引;未来2至3年内经济状况具有相当大的不确定性;将等到(数据)明确满足要求后再加息;我们希望看到通胀率在一段时间内适度高于2%。

委员们还表示,我们将把关于群体免疫的讨论留给专家们回答;新冠肺炎新毒株的出现表明疫情仍未结束;仍有1千万人需要重返工作岗位,这需要一些时间。不管经济表现有多好,失业率都需要一段时间才能有所下降。

鲍威尔说,财政政策将帮助我们避免留下“伤痕”;财政政策将加速恢复最大就业;从长期来看,需要投资来提振潜在增长;专注于长期投资是有益的;美国经济复苏正在引领全球经济复苏。

当被问及美国和欧元区的分歧时,鲍威尔表示,与上次危机后的情况一样,我们正在经历不同程度的复苏;美国方面需求的增加也将支持全球范围内的经济活动;短期内我不担心美国的情况;我希望欧洲在经济增长和疫苗方面做得更好;经济数据应该会很快走强,并在一段时间内保持强劲。

鲍威尔表示,他们没有就下一步的财政措施向国会提出建议;金融稳定不是针对一个特定的市场;从某些方面来看,资产价值有所上升;不担心家庭或企业的债务水平;保持金融体系稳定并仔细监督是绝对必要的;不想聚焦于可能的加息时间;我们致力于提供经济所需的支持,以实现美联储的目标;低失业率和通胀之间紧密联系的时代已经一去不复返了;我们相信我们有追求高水平就业的自由,不必担心通胀问题;3、4月份通胀很可能会进一步上升;但通胀上升现象很快就会消失。

一件大事为何悬而未决?

此次利率决议还有一大看点,那就是SLR是否延续?对此,美联储主席鲍威尔(Jerome Powell)周三表示,美国中央银行将在“未来几天”分享银行流动性规则的最新消息。

在冠状病毒大流行开始时,美联储对“补充杠杆比率”进行了豁免,以鼓励大型银行放贷并支持债券和短期融资市场(SLR)。这项豁免措施减少了银行必须持有的国库券和一些存款的数额,该政策将于3月31日到期。

此外,鲍威尔还表示,将在未来几周就银行股息和股票回购做出决定。

那么,这件大事为何未能在此次利率决议中出现呢?分析人士认为,一是可能与会议的主题不太吻合,二是美联储也可能在等待一些信号。据央视新闻消息,就在近期,美国还可能存在天灾。据美国有线电视新闻网当地时间3月17日报道,强龙卷风、冰雪和破坏性大风正威胁着美国南方部分地区,强风暴预计将影响到近5000万人。根据美国风暴预报中心的数据,龙卷风和强风暴的风险级别已经提高到最高水平5级。美国阿肯色州西部、密西西比州北部和田纳西州南部的部分地区均发布了龙卷风警报,有效时间将持续到美国东部时间当天下午2时。密西西比州部分地区的大风风速最高可达到每小时113千米,还有可能出现大范围冰冻。密西西比州、阿拉巴马州、路易斯安纳州、和阿肯色州等州的部分地区将于17日面临较强、停留时间超过几分钟的长轨龙卷风的威胁。

此外,重要的中美两国会晤也将在这两天进行,最终会谈出什么结果,也将影响到决策。

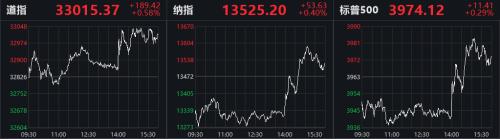

美股绝地反击创历史

受美联储鸽声影响,美国股市消除了早前的跌势,并在周三收盘上涨。道琼斯工业平均指数上涨189.42点或0.6%,至33,015.37,这是蓝筹股基准指数首次收盘于33,000之上。标准普尔500消除了0.7%的损失,上升了0.3%,达到创纪录的收盘新高3,974.12。纳斯达克综合指数消除了早前的跌幅,收盘上涨0.4%,此前杀跌一度超过1%。成长型股票仍受到压制,高科技基准指数一度下跌1.5%。

传统价值股集体上涨。石油板块中的埃克森美孚涨0.49%,雪佛龙涨0.34%,康菲石油涨0.39%,斯伦贝谢涨0.96%,西方石油涨3.16%;航空股波音涨3.18%,美国航空涨2.82%,达美航空涨2.07%,西南航空涨1.98%,联合航空涨4.41%;银行股荷兰国际涨2%,瑞银集团涨1.55%,摩根士丹利涨1.5%,富国银行涨1.27%,美国合众银行涨1.24%,蒙特利尔银行涨1.24%,高盛集团涨1.02%,摩根大通涨1%。

近几周来,美国债利率上升一直是股票的主要担忧,并加速了从增长向价值股票的转变。到目前为止,罗素2000指数已经上涨了18%,因为投资者在小盘股中进行了逢低买入。2021年最大的获胜行业是能源和金融领域,分别增长35%和16%。

道富环球投资(State Street Global Advisors)首席投资策略师迈克尔·阿隆(Michael Arone)表示:“对于投资者和前景而言,美联储的方案听起来似乎是完美的,您正在看到市场对这一非常乐观的看法的反应。无论利率,通货膨胀和资产价格发生什么变化,货币政策几乎都将保持宽松。”

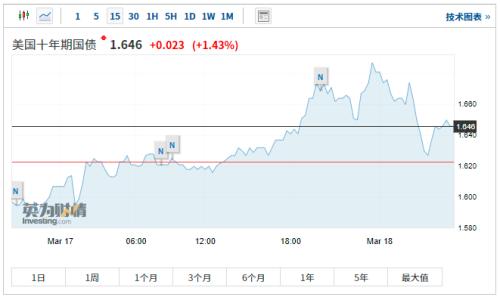

十年期国债收益率也脱离日内最高点,上涨2个基点至1.64%。盘中早些时候,基准利率跳升至1.689%,达到了2020年1月下旬以来的最低水平。

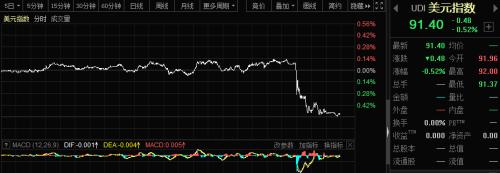

在美联储的声明公告之后,美元指数亦出现大幅杀跌。

与之对应的是,全球有色金属几乎全线上涨。

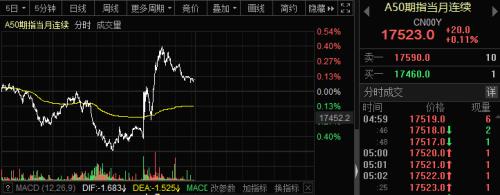

A50期指也展开反弹。

联邦金融网络高级全球投资分析师Anu Gaggar表示,这就像一个金发姑娘市场——强劲的经济增长,适度较高的通货膨胀,收益反弹以及非常宽松的货币状况。