顶尖财经网(www.58188.com)2021-3-11 8:59:19讯:

3月10日,深证成指与创业板迎来反弹,上证指数盘中上涨1%但收盘小幅回落,市场继续表现出止跌企稳。引人瞩目的是,近期持续领跌的白酒、医药“转头”成为领涨“先锋”。“喝酒吃药”行情大有卷土重来之势,对此,有投资人指出,白酒和医药龙头“触底反弹”,其核心在于去年和今年一季度业绩超预期。

有投资人强调,若龙头白酒再下跌就到了加仓时刻。不过,该人士同时强调,全年来看,还是要降低收益预期。

“喝酒吃药”卷土重来?

业绩“消化”估值逻辑成型

3月10日,在连续14个交易日“领跌”之后,白酒、医药迎来“超跌反弹”,如山西汾酒、金枫酒业等多只白酒股涨停,通策医疗、海利生物等医药股涨停。

事实上,部分公司股价强势表现与其业绩增长呈现正相关。如山西汾酒,其3月9日晚间发布了2020年度业绩快报:公司2020年实现营业总收入约为139.96亿元,增幅约为17.69%;归母净利润约为31.06亿元,增幅约为57.75%。

同样,今日涨幅达到8%的医药股佐力药业,则受到了2020年度快报与今年一季报预告的“双重刺激”。据其最新披露的业绩快报显示,去年公司实现归母净利润8796.29万元,同比增长243.70%。今年一季度,公司预计实现归母净利润4100万元-4900万元,同比增长275.38%-348.63%。

据《红周刊》记者统计显示,截至目前,两市有100余只医药股发布了2020年业绩快报,有多只白酒股也已发布。整体来看,这些公司都保持了较高的业绩增长率。(见表1)

表1 近期发布业绩快报的医药、白酒股(部分)

悟空投资投研副总裁江敬文近期在接受《红周刊》记者采访时认为,医药板块有望迎来“业绩行情”。他分析指出,“从医药制造业相关数据可以看到,2020年四季度医药行业整体业绩增长出现进一步提速。整体来看,在当前阶段,医药仍旧处在一个快速发展的景气周期当中。”他表示,即将到来的一季报或为医药板块带来业绩的“超预期惊喜”,“在去年业绩低基数以及部分公司继续因疫情受益等因素的影响下,医药板块今年的一季度业绩大概率将表现优异。在一季报窗口期,会有更多的医药股实现业绩超预期表现。”

龙头白酒已到加仓时刻

但还是要适当降低收益预期

在华创证券分析师沈昊看来,头部白酒的比价优势越来越明显,再往下已到加买时点。估值角度,白酒板块已重回合理价值区间。他分析指出,白酒板块估值的大幅扩张,抛开流动性等短期因素影响,一是反映了高端白酒的估值重构已经完成,从国际化视角看,“茅五”等高端白酒的估值对应当年40-45倍PE区间,已可比国际高端品牌估值中枢(爱马仕、LVMH等奢侈品标的估值中枢40倍PE左右;帝亚吉欧和保乐力加等烈酒集团在个位数稳态增长背景下,估值中枢也达25-30倍PE;国内白酒10%以上持续成长性,估值中枢则可看更高),二是内资机构投资白酒已实现了从周期品向高端消费品的视角转变,市场认可行业平稳增长的预期,这使得白酒估值中枢从20-25倍PE抬升至40倍PE以上。他据此认为,高端白酒作为板块的估值锚,当下茅台估值回落至47倍PE,五粮液43倍PE,板块整体已至合理价值区间,虽然由于资金行为难以判断短期低点,不过若板块继续回调,则越回落越值得买入。

他同时表示,虽然性价比优势越发明显,但对白酒的“全年预期收益率”要适当降低,要聚焦公司业绩增长。“在考虑在流动性收紧预期,及与其他行业的横向估值对比,白酒板块估值再度扩张已不具持续性,建议降低全年预期收益率。”沈昊指出,今年板块收益主要来源于业绩成长,核心名酒标的至下半年估值切换,赚取业绩成长的收益空间已经逐步清晰。从长线资金收益视角看,按40-45倍PE中枢估值,茅台等优质资产未来3-5年的复合收益空间重回10%以上,对长线资金的吸引力重新加大。

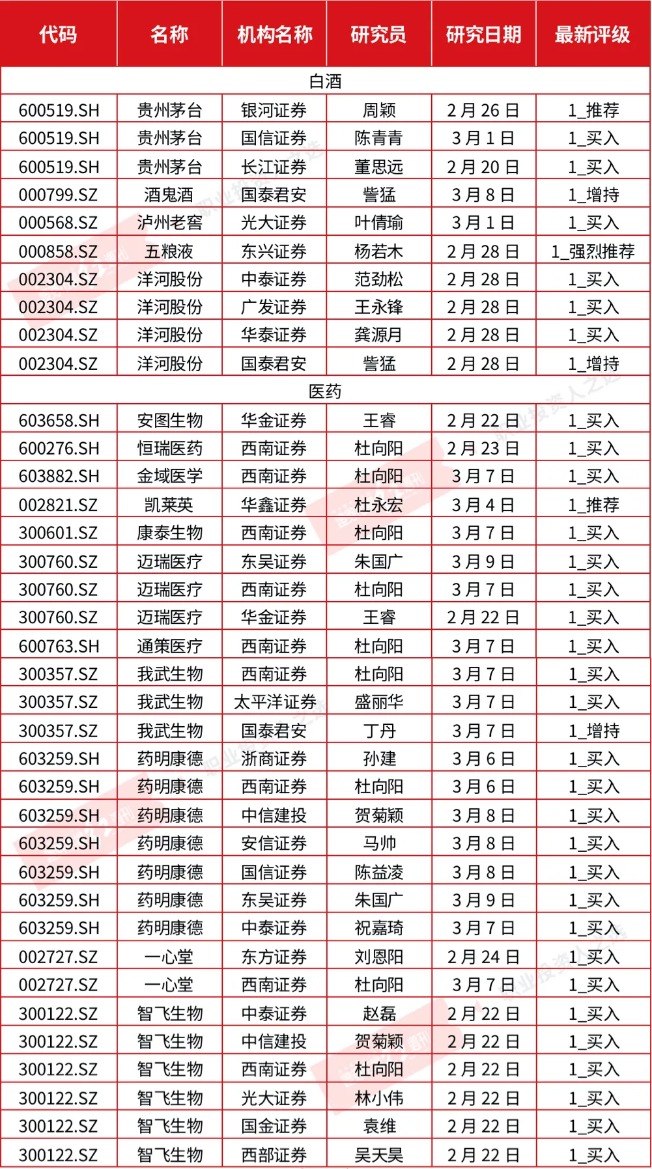

《红周刊》记者注意到,春节以来,虽然白酒、医药等大幅分化,但仍有多家公司获得银河证券、长江证券、国泰君安、光大证券、中泰证券、广发证券、华泰证券等券商推荐。如白酒板块的贵州茅台、酒鬼酒、泸州老窖、五粮液、洋河股份;医药板块的安图生物、恒瑞医药、金域医学、凯莱英、康泰生物、迈瑞医疗、通策医疗、我武生物等。(见表2)

表2 春节以来机构推荐的白酒、医药股(部分)

金信基金基金经理周谧同样认为,部分核心资产已经重新具备了较高的“性价比优势”,“机构投资者是一直在努力地寻找最景气的赛道和最好的上市公司,但是这种公司是比较少的,当大家都去投资好的股票的时候,就会形成看似集中的情况。最近出现的回调主要是国内的一些做行业轮动的资金在往顺周期行业里进行切换。”

对于食品饮料以及医药等核心资产,他预判,“核心资产最近经历了回调,至于后面是否能上涨主要还是要看景气度的情况。目前来看,食品饮料以及医药类的核心资产的景气度还是有的,后期涨回来是大概率事件,但是时间不太确定。这是一个时间换空间的过程。”

“目前像消费和医药类的龙头股景气度并没有下降,并且海外流动性依然保持宽松。因此,上述股票的投资逻辑并没有发生变化,我认为经过这一次的调整后,上述股票相对涨幅巨大的顺周期股票更加具有吸引力。”他如是指出。

(文章来源:证券市场红周刊)