顶尖财经网(www.58188.com)2021-2-23 13:33:21讯:

赶在年前,爱美客(行情300896,诊股)成为了A股第三只千元股,同时也把医美股推上风口,年后华东医药(行情000963,诊股)公告表示将通过收购获得西班牙医美器械公司100%股权,此后5个交易日公司股价最高上涨43.63%。

2月21日晚昊海生科(行情688366,诊股)(688366.SH)也发布公告表示将收购欧华美科(天津)医学科技有限公司(以下简称:欧华美科)以获取其控制的以色列射频美肤设备公司及法国创新性生物材料研发公司等资产。

受此消息影响,原本就头顶“玻尿酸巨头”光环上市的昊海生科A股、H股双双迎来大涨,A股市场昊海生科盘中涨幅一度超过14%,最终收盘时回落至每股130.9元,涨幅大7.44%,而H股昊海生物科技(6826.HK)收盘时涨幅也达到7%。

2.05亿收购欧华美科,

加码医美设备

2月21日晚,昊海生科发布《收购股权、对外投资》公告,公司与欧华美科现有股东WellyBloomLimited(“WellyBloom”)及RefinedBeauty Limited(“RefinedBeauty”)分别签署《股权转让协议》,约定1.35亿价格受让其合计持有的欧华美科38.23%股权。

同时,昊海生科还与欧华美科创始人陈广飞、连松泳、苑一兵及欧华美科签订《增资认购协议》,约定向欧华美科增资7000万,认购欧华美科新增注册资本约5202.59元。

简单来说,昊海生科将以2.05亿总投资款换取欧华美科63.64%的股权,本次交易结束后,欧华美科创始人还将持有剩余36.36%的股权。

据了解,欧华美科境外收入占比约为55%,公司并无实际经营业务,具体产品生产及销售均由下属子公司完成,而昊海生科对其部分股权的收购主要也是看中旗下专注于射频美肤设备的以色列上市公司、聚焦于玻尿酸及几丁糖生物医用材料的法国公司以及专注于独家激光美肤设备、产品主要出口海外市场中国公司等资产。

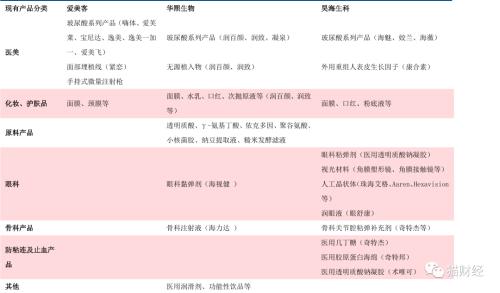

在此之前,昊海生科在医美领域主要拥有玻尿酸系列产品及外用重组人表皮生长因子等产品,侧重产业链上游的“医疗端”,而公司也表示,此次收购交易后,公司相关业务板块将向“消费端”拓展。

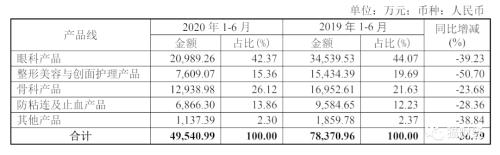

从2020年半年报来看,整形美容与创面护理产品销售收入只占昊海生科总营收的15.36%,只是公司第三大业务,且为公司受疫情影响最严重的业务,收入同比下降50.7%,如今市场对医美行业的关注,也使得众多公司纷纷进行加码。

值得一提的是,日前华东医药18.8亿加码医美及创新药时,也是通过收购西班牙能量源型医美器械公司,相比于较为稳定而饱和的玻尿酸市场,医美设备位于医美产业链上游,市场份额是玻尿酸的10倍以上,市场存在大量空白且技术门槛较高,收购医美器械公司进行布局似乎成为企业看好的下一个风口。

白内障市场广阔,

4成以上营收源自眼科产品

虽然上市后与华熙生物(行情688363,诊股)、爱美客被称为“A股玻尿酸三巨头”,但其实成立于2007年的昊海生科严格来说单纯的玻尿酸产品收入占比并不高,相较于其余二者来说,昊海生科在近些年才通过“海薇”、“姣兰”等品牌进入切入玻尿酸医美市场。

而作为生物医药企业,目前昊海生科的业务范围包括眼科、整形美容与创面护理、骨科和防粘连及止血等四个领域,及早的进入使其具有极大的先发优势。

从2020年半年报数据来看,眼科产品依然是昊海生科第一大收入来源,占比超过42%,其次是骨科产品,占比为26.12%,而在眼科产品中,人工晶状体又以55.62%的收入占比位居第一。

值得一提的是,昊海生科对人工晶状体的研发和应用主要针对白内障这一中老年人群的常见病、多发病,并且也是全球致盲率最高的眼科疾病,而目前,通过白内障手术植入人工晶状体,是白内障唯一有效的治疗手段。

很多人可能还记得莎普爱思(行情603168,诊股)曾经洗脑的广告词“白内障,看不清,莎普爱思,滴眼睛”等等,且不说是否符合相关部门对医药广告的规范,但确实凭借着转向防治白内障的噱头,莎普爱思收益规模不断扩大,2016年最巅峰时公司营收接近10亿,归母净利润达到近3亿。

如此高的利润率超过了很多A股公司,而2017年一篇质疑莎普爱思涉嫌虚假宣传、误导消费者的文章后公司业绩也走上了下坡路,2020年末时莎普爱思一度想要脱手滴眼药业务,但经过多次降价,至今相关公司都未能成功出售。

回归到昊海生科来看,公司销售的人工晶状体大约以30%的市场份额占据领先优势,但遭遇疫情后,依然是公司收入降幅第二大的业务,眼科产品整体降幅超过39%,而到三季报时,昊海生科营收与净利润的降幅略有所收窄。

毛利率行业最低,

销售费用率超50%吞噬利润

“玻尿酸三巨头”常常被拿来进行比较,但三者的业务方向其实有很大差异。

从中信建投(行情601066,诊股)的研报统计来看,爱美客主要集中在医美和化妆护肤等产品,而华熙生物和昊海生科的业务则更为广泛,华熙生物则是其中唯一发展玻尿酸原料产品的公司,甚至成为了爱美客供应商,近来其提出玻尿酸饮品等概念也引发市场热议,而昊海生科如今也通过收购医美设备等逐渐接近消费者。

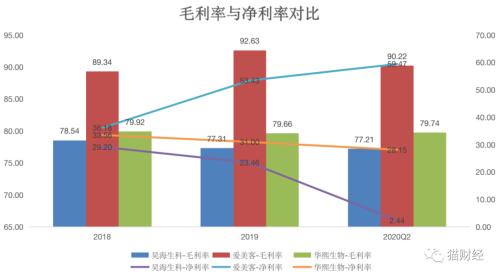

根据昊海生科2019年年报披露的数据来看,医美产品毛利率远超过其他品类,高达90.38%,收入占比最高的眼科产品是主要品类中毛利率最低的,只有68.44%,其余骨科、防粘连及止血产品毛利率分别为85.5%、77.9%。

玻尿酸的不同应用产品之间有着极大的利润差异,因而不同的收入构成使得三巨头利润率也产生巨大差异。

从近年数据来看,集中医美领域的爱美客以超过90%的毛利率稳居第一,而2020年中报时,华熙生物、昊海生科则分别只有79.74%和77.21%。另一方面,在刨除各项费用影响后,爱美客和华熙生物净利率分别能达到59.47%、28.15%,而昊海生科则低至2.44%,不及其余二者的零头。

究其原因,产品覆盖领域更多的昊海生科也支出了更多的销售费用,从2019年来看,昊海生科、爱美客和华熙生物的销售费用率分别为33.92%、13.84%和27.65%,而2020年受疫情影响各项业务规模都有两位数收缩的情况下,半年报时昊海生科销售费用率激增至60.68%,三季度回落至50.9%。

医美行业更高的利润率也让昊海生科不断向其靠近,而近来受医药集采的影响,医疗端产品可能受限更多,而此次收购涉及的医美设备则影响较小,在医美的风口下,昊海生科要如何争夺市场,我们也将持续关注。