在高盛四季度把美联储首次加息预期提前至2022年6月后不久,华尔街各大投行紧跟步伐,纷纷提早了对于首次加息的时间预期。而在这之中,摩根士丹利是坚持“最久”的同行之一,预测美联储在整个2022年都不会加息。

不过,在美国发布数据显示通胀达到近39年来新高后,大摩终于“投降”。上周,该行首席美国经济学家艾伦?赞特纳(Ellen Zentner)将加息路径提前了6个月,至2022年9月。大摩承认此前预期是错误的,并表示“美联储的反应功能有一个支点”。

即便如此,摩根士丹利称其“更坚信”核心通胀将在2022年第一季度脱离高位,但这进一步证实了人们的担忧,即美联储正在过早实施紧缩政策,导致经济衰退。

赞特纳称,在结束今年的投资之前,我们需要通过美联储今年的最后一次会议了解未来动向。上周三,大摩预计美联储将采取强硬立场,宣布将缩减购债规模的速度提高一倍,强调持续的通胀风险,不再将高通胀列为暂时现象,并在点状图上显示出强硬的转变。大摩认为,美联储将在2022年加息2次,并在2023年加息3次。

此外,赞特纳预计美联储对核心个人消费支出和失业率的预测中值将相当接近大摩自己的预测,目前较高的通胀率将在明年第四季度回落至2.5%左右,而失业率将在22年第四季度回到疫情前的低点3.5%左右。就业市场和通胀数据实质上偏离了美联储的预期,因此大摩认为美联储在政策路径上的立场发生了巨大变化。

与此同时,赞特纳还表示,大摩上调预期的时机与通胀结果密切相关,该行此前的预期是,通胀再次加速之后,核心个人消费支出将从明年2月开始出现一些放缓。要推断美联储在结束资产购买计划和首次加息之间有多少时间,这种放缓的速度将非常重要。

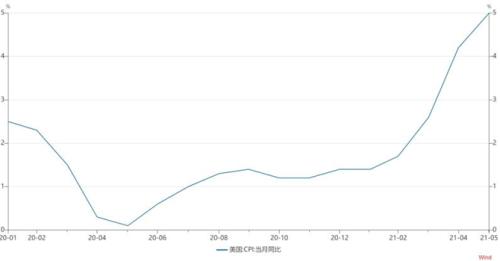

11月份通胀数据显示,核心CPI同比增长4.9%,总体CPI达到了1982年以来的最高水平。尽管头条新闻令人担忧,但金融市场似乎对结果感到宽慰。为什么?大摩认为,这是因为0.5%的月度环比增幅几个月来首次符合预期,而不是出人意料的上升。

赞特纳写道,在她的展望中,大摩最不符合共识的观点是,核心通胀将在22年第一季度出现放缓迹象。她说,如今她“更加坚信这一观点”,原因如下:

从公司盈利记录、美国供应管理协会(ISM)评论、韩国贸易数据、美联储褐皮书(Beige Book)、部门与股票分析师的会议以及大摩自己的调查等证据来看,我们正在看到通胀压力缓解的初步迹象。

虽然赞特纳承认这些数据绝不表明经济正常化“正在顺利进行”,但至少它们表明“瓶颈已经达到顶峰”,首席经济学家预计几个月后,“这种趋势将传导到消费者层面的成品价格。”

尽管摩根士丹利至少对鹰派立场持谨慎态度,但高盛已不再有这种疑虑。高盛现在预计美联储将在明年5月、7月和11月(与之前的6月、9月和12月相比)加息,并在2023年和2024年再加息4次(每年平均加息2次)。

高盛的Jan Hatzius表示,他“从9月份的数据中推断,鲍威尔和布雷纳德设想在这种环境下每年加息两次,这比我们假设的反映新货币政策框架的上一个周期慢。”