顶尖财经网(www.58188.com)2021-10-20 9:04:57讯:

华侨城近日发布持股5%以上股东及其一致行动人减持股份预披露公告。前海人寿保险股份有限公司(以下简称“前海人寿”)及其一致行动人深圳市钜盛华股份有限公司(以下简称“钜盛华”)因自身业务发展需要拟合计减持不超过1.64亿股,即不超过公司总股本的2%股份。

按照华侨城公告当日收盘价测算,此次减持的市值上限超过12亿元。公告第二天,公司股价大幅低开并最终收跌6.08%。

2021年1-6月,华侨城毛利率大幅下降拖累公司上半年增收不增利,归母净利润同比下降25.89%,增速创2016年以来同期新低。此外,上半年公司净利润中少数股东损益占比明显上升。

遭前海人寿及一致行动人频繁减持 多家险资降低地产板块持股

截至此次减持公告日,前海人寿、钜盛华分别持有华侨城6.18亿股和0.37亿股,分别占公司总股本的7.54%和0.45%。其中,前海人寿约5.87亿股、钜盛华全部0.37亿股均来源于2015年华侨城的非公开发行项目。

根据华侨城披露的2015年非公开发行A股股票情况公告,公司当时共发行约8.52亿股,募集资金净额约57.27亿元。认购方包括华侨城集团、前海人寿和钜盛华,分别认购1.47亿股、5.87亿股和1.17亿股。2019年1月,此次认购股票解除限售。2021年3月,前海人寿和钜盛华开启减持。

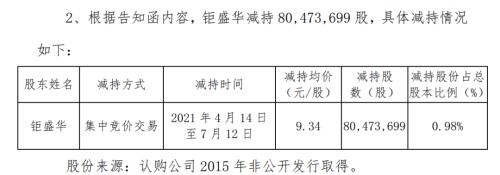

历史公告显示,2021年3月,前海人寿和钜盛华披露减持计划。最终,钜盛华在2021年4月14日至7月12日以均价9.34元/股完成减持8047.37万股。

图1:钜盛华前次减持实施情况

“马不停蹄”的减持表明前海人寿和钜盛华套现意愿较为急迫。

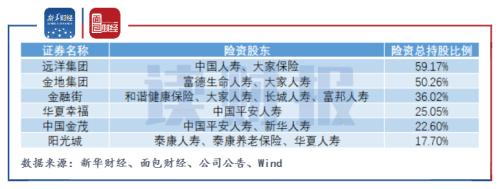

值得注意的是,不仅是华侨城,2021年以来,包括中国人寿(行情601628,诊股)、大家人寿在内的险资也分别对万科、金地集团(行情600383,诊股)等房企进行了减持。房地产行业监管持续收紧、部分企业频繁爆雷可能是促使险资减持所持地产公司股份的重要原因。

图2:截至2021年6月末险资持股比例超过15%的上市房企

此外,去年11月,银保监会发布《关于保险资金财务性股权投资有关事项的通知》,一方面,银保监会放开了险资财务性股权投资的行业限制;但另一方面,明确保险资金开展财务性股权投资,所投资的标的企业不得直接从事房地产开发建设,包括开发或者销售商业住宅。

毛利率大幅下降致上半年增收不增利 前9月销售增速降至9%

华侨城以文化旅游、房地产为主营业务。文化旅游方面,公司拥有民俗文化、欢乐休闲、自然康养、艺术展演、美食潮玩、旅行服务6大产品体系,包括“欢乐谷”主题公园、“欢乐海岸”系列产品等;房地产业务包括文化旅游、酒店、住宅和商业类地产等。

2021年上半年,华侨城实现营业收入230.14亿元,同比增长34.41%;实现归母净利润15.84亿元,同比下降25.89%,增速创2016年以来同期新低。

图3:2017年H1至2021年H1华侨城营业收入、归母净利润同比增长率

导致华侨城增收不增利的一个重要原因为毛利率下降。数据显示,公司今年上半年的毛利率为33.32%,大幅低于过去几年同期水平。其中,旅游综合业务、房地产业务的毛利率分别下降12.9个百分点和7.59个百分点。

如果按照销售区域划分,华侨城今年上半年第二大营收来源华东地区的毛利率仅为5.44%,大幅下降45.48个百分点。

图4:2017年H1至2021年H1华侨城毛利率、净利率

对于上半年毛利率大幅下降的原因,公司解释称一方面受宏观调控政策的影响,公司近年新拓展项目可售物业的毛利率逐步下降,另一方面是公司上半年结转项目的结转结构和结转区域的占比不同。

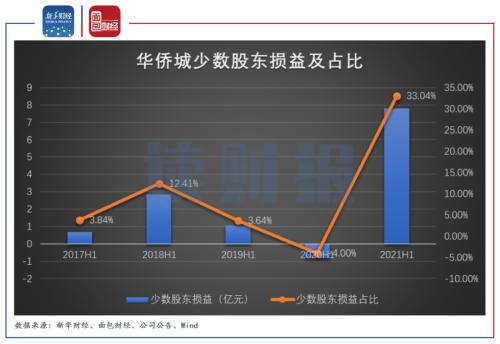

图5:2017年H1至2021年H1华侨城少数股东损益及占比

另外值得关注的是,华侨城今年上半年归母净利润同比下降25.89%,但净利润同比增长15.09%。造成这一区别的主要原因为少数股东损益增多。对此,公司的解释是结转的合作项目比例上升。

华侨城10月14日披露的2021年9月主要业务经营情况数据显示,公司当月实现合同销售金额69亿元。全年累计来看,公司今年1-9月累计实现合同销售金额663.42亿元,同比增长9%,增速相较前8月的10%进一步放缓。

三道红线保持“绿档”

国家相关部门2020年出台了“三道红线”的监管政策,加速地产企业去杠杆。“三道红线”具体为:剔除预收款后的资产负债率大于70%、净负债率大于100%、现金短债比小于1.0倍。按照踩线情况,房企被分为“红、橙、黄、绿”四档,每一档均限制了有息负债的增速。

截至2021年上半年末,华侨城剔除预收款后的资产负债率、净负债率、现金短债比分别为69.21%、74.76%和3.18倍,均满足监管要求,保持“绿档”。报告期末,公司有息负债总额为1380.66亿元,其中一年内到期的有息负债金额为162.29亿元。相较同期的货币资金余额532.15亿元,公司短期偿债压力较小。

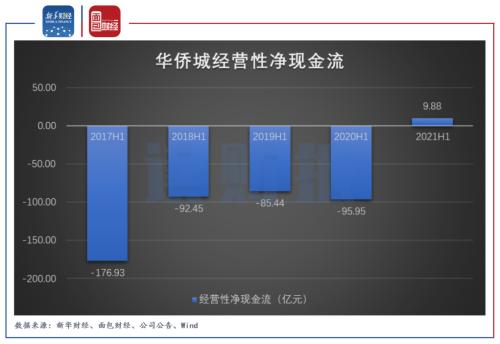

华侨城2021年上半年实现经营性净现金流9.88亿元,是近年来首次实现中期为正,主要原因为销售回款增加。

图6:2017年H1至2021年H1华侨城经营性净现金流

除了增加销售回款,华侨城通过收回投资、增加债务偿还等方式改善财务状况。数据显示,公司今年上半年投资性净现金流为-22.76亿元,相比上年同期的-58.41亿元明显减少。同期,公司筹资性净现金流从上年同期的163.69亿元下降至-57.72亿元,主要为回款增加并偿还部分债务。