投行IPO价格战厮杀到底有多狠?竟然有开出承销费率0.77%的水平!

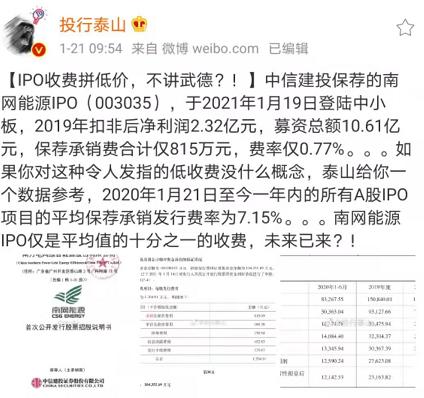

日前,某新股公司披露的上市公告书惊呆了投行圈,其在IPO发行费用中列出明细,在1704.91万元的发行费用中,承销及保荐费用仅为815.1万元,费率仅为0.77%。而打出这一“地板价”的保荐机构为中信建投(行情601066,诊股)。

这一收费水平,不仅明显低于4%左右的市场平均标准,也比之前爆出的大型IPO项目不到1%的费率更胜一筹。这也不难体现投行IPO价格战竞争激烈程度,低价费率始终是行业争议的焦点。更有业内投行人士评价称:“这种令人发指的低价收费,不讲武德!”

10亿IPO项目收费815万

龙头券商投行杀出“地板价”

近期,一份新股公司的上市公告书中爆出的“地板价”,引发了投行圈的争议。

1月19日,南方电网综合能源股份有限公司(以下简称“南网电源”)中小板首发上市,保荐机构为中信建投。上市公告书显示,本次发行募集资金总额为10.6亿元,扣除发行费用后募集资金净额为10.4亿元。

不过令人意外的是,这项募集资金高达10亿的IPO项目中,作为中介机构的券商却并没有“分到太多肉”。

从发行费用的明细来看,此次IPO项目发行过程中,除了其他费用之外,券商承销保荐费用仅为815.09万元,相比募资金额,承销保荐费率仅为0.77%。

据Wind统计,2020年全年共有59家券商获IPO承销收入233.95亿元,平均承销费率为4.95%。其中中信证券(行情600030,诊股)、中信建投、中金公司(行情601995,诊股)“三中”龙头承销收入均超20亿以上。

从IPO项目角度来统计,费率最高的是申万宏源(行情000166,诊股)保荐的上纬新材(行情688585,诊股),承销保荐费率21%;承销保荐费率最低的是中信建投保荐的厦门银行(行情601187,诊股),承销保荐费率0.94%。从上述情况来看,南网能源(行情003035,诊股)IPO承销费率的低价再度刷新了记录。

投行承销费率拼低价

券商价格战引发争议

不过这一令人惊呆的“地板价”,也引发了行业内不小的争议。

有知名投行人士在社交平台上发文称:“IPO收费拼低价,不讲武德!”该人士指出,称2020年1月21日至今一年内所有A股IPO项目的平均保荐承销发行费率为7.15%,南网能源仅是平均值的十分之一收费。

与此同时,也有不少投行圈人士透露称,这样的行业低价已经不是少数。比如此前京沪高铁(行情601816,诊股)募集资金高达300多亿元,但承销保荐费用仅为1700多万元,费率低至0.06%,三大保荐机构均为龙头券商。中芯国际(行情688981,诊股)的发行费率就仅为1.34%。

早在2018年投行业务竞争白热化就引起过热议。当时中信证券、 海通证券(行情600837,诊股)、国泰君安(行情601211,诊股)三家机构共同中标上海农商行IPO项目,但据评标结果显示,三家券商合计收费仅为51万,其中海通证券的承销费率甚至低至0.5‰,刷新行业记录。

有投行人士表示:“一般而言,IPO承销保荐费用主要是和发行规模及双方的谈判能力相关,市场上更热门的项目费率会偏低,质地差的项目费率会偏高。但南网能源显然不属于热门项目,公司规模也不算大,打出这样的低价属于不正当竞争范畴了。”

不过也有业内认为,这样的优惠价竞争已经属于行业常见现象。“承销保荐费用其实代表券商牌照通道的价值,费率越来越低是因为股票总能卖出去;注册制下总有拐点,如果承销费率和承销能力直接挂钩,头部优势就会体现出来。”

“现在投行打价格战主要还是为了抢占市场份额,份额越多品牌效应越强,才能吸引更多的项目,有望形成正向循环。有的投行为了抢大项目去树立品牌效应,往往会给出令人意想不到的低价。”北京一中型券商投行部经理说。

某中型券商北京分公司债券承销部负责人表示,价格战问题短期依旧难以解决的,这是因为IPO、债券发行等业务就是在制度框架下遵循相对固定的套路,投行业务自由度不高,更多的还是细节比拼。“在价格战方面,头部券商也没有极强的优势,投行的同质化严重,甚至有头部券商也会给出地板价。”

投行价格战频频出现

监管出手规范行业竞争

实际上除了新发IPO项目出现价格比拼之外,债券承销领域,“价格战”也异常激烈。

去年4月,海南省发展控股有限公司公开选聘中期票据的主承销商,中信证券与兴业银行(行情601166,诊股)中选,但承销费率低至0.03‰。这意味着,如果债券规模10亿,两家承销商承销收入合计才3万,平均每家1.5万。

去年年中,中核融资租赁公司计划在交易所发行不超过21亿的公司债,6月1日发布公司债主承销商项目招标公告。该项目两家龙头券商中标,承销费率分别低至0.015%和年化0.01%

面对屡禁不止的“价格战”,监管部门也开始出手、规范行业竞争。

去年12月25日,中国证券业协会表示,为进一步健全公司债券承销报价内控机制,压实承销机构的报价管理责任,协会形成《公司债券承销业务规范(修订版征求意见稿)》,并于近日向行业公开征求意见。

中证协表示,就规范公司债券承销报价等事宜进行了全行业调研。根据97家承销机构调研反馈结果显示,半数以上的承销机构已建立公司债券承销报价内部约束制度;接近半数的承销机构已设立公司债券承销报价内部约束线;存在承销报价内部约束制度或内部约束线的公司低价竞争行为较少出现。

今年1月12日,中证协会同中国证监会债券部、机构部对12家涉嫌低价竞争的证券公司进行了现场约谈。这12家证券公司参与了中国铁路投资公司债券项目、中核资本控股公司债券项目的招标发行。

中证协此前也表态称,低价竞争行为反映出市场有效选择机制失灵,折射出承销机构激励机制异化、信用信仰非理性、轻视执业质量、风险意识淡漠等深层次问题。长此以往将造成承销机构“看门人”职责的通道化,埋下债券市场风险隐患,进而伤及行业自身。因此,必须正视低价竞争潜在的危害影响,防微杜渐、防患于未然。

在近期发布的2021年首份《证券期货机构监管通讯》中,深圳证监局也着重强调了投行违规风险,并列举了个别证券公司及从业人员存在的五大类违规行为。其中就包括债券承销报价问题,即报价费率过低且报价流程未能严格按照公司内部制度执行。

深圳证监局还在监管通讯中警示了投行连带责任风险。深圳证监局表示,新证券法明确了中介机构的连带赔偿责任,对中介机构的责任要求越来越高,证券公司投行业务面临更加严格的法律环境和更高的赔付风险。

投行人士何南野认为,价格战未来会逐步缓解:“一是投行业务向头部券商靠拢的趋势不可逆转,券商之间的合并将不断发生,券商投行数量过多的情况将得到明显的缓解;二是资本市场将逐步全面实施注册制,对券商投行的要求更多维,券商投行业务的议价空间增大;三是监管层持续定调,大力加强股权融资市场的发展,对投行而言,机会和业务大量存在。”