今天,见证历史!

记者获悉,易方达基金今日发行的易方达企业基金全天认购额达到1500亿元,超过去年鹏华匠心精选创造的1357亿元的认购纪录,再创历史新高。

而今天,市场风格持续转换中,市场赚钱效应明显!

1月18日,三大指数低开高走,经历了连续三天的调整之后,上证指数在银行股的带动下重返3600点上方,近3000只个股上涨,百股涨停。

板块方面,市场延续高低切换的趋势,此前机构抱团板块白酒、汽车等持续走弱,而前期超跌小票,低位次新股掀起涨停潮。

稀土管理条例发布,相关概念股掀起涨停潮。盘中市场多个热点相继爆发,化工、半导体、军工等板块纷纷在盘中异动拉升。

稀土管理条例发布

多只概念股涨停

1月15日,工信部网站发布了《稀土管理条例(征求意见稿)》,向社会公开征求意见。征求意见稿共29条,明确稀土管理职责分工,稀土开采、冶炼分离投资项目核准制度,稀土开采和冶炼分离总量指标管理制度等,并强调加强稀土的全产业链管理,强化监督管理。

作为我国重要的战略资源,稀土被喻为“工业维生素”,产业发展一举一动引发关注。

受上述消息刺激,稀土相关概念股成为全场最靓的仔。其中,大地熊(行情688077,诊股)盘中一度涨20%触及涨停,盛和资源(行情600392,诊股)、北方稀土(行情600111,诊股)、广晟有色(行情600259,诊股)等涨停。

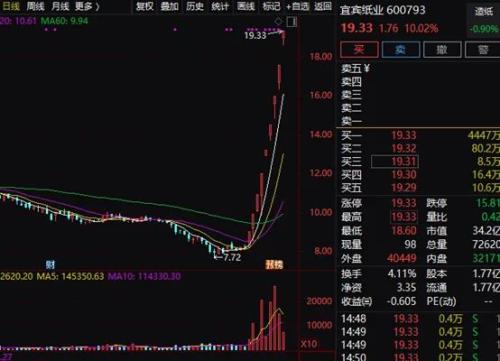

新年第一“妖股”:扣非连亏15年,却连拉9涨停!公司紧急提示风险

证券时报网报道,开年以来,宜宾纸业(行情600793,诊股)总体涨势如虹,最近更是连续9个涨停。由于短期涨幅巨大,宜宾纸业近来接连提示股价风险。公司表示,公司生产经营情况正常,内外部经营环境未发生重大变化。

11月18日,宜宾纸业再次封住涨停,股价报19.33元,这已是该股连续第9个交易日涨停。

统计数据显示,在剔除最近半年上市的次新股后,2021年以来涨幅最大的股票就是宜宾纸业,累计涨幅高达139.83%,远超排在其后的爱施德(行情002416,诊股)、路畅科技(行情002813,诊股)等的涨幅。

Wind数据显示,自2005年开始至2019年,宜宾纸业已连续15年扣非净利润为负值。2020年的情况也仍不乐观,2020年前三季度,宜宾纸业实现营收9.71亿元,同比下降10.82%,归母净利润为亏损1.07亿元,扣非净利润亏损1.28亿元。

宜宾纸业近期发布的2020年业绩预告显示,公司预计2020 年度归属于上市公司股东的净利润约为亏损9800 万元,扣非净利润预计约为亏损1.69亿元。

对于股价的突然连续暴涨,宜宾纸业近期也对此发布风险提示。宜宾纸业称,期间上市公司基本面未发生改变,公司估值明显高于同行业平均水平,股价存在炒作的风险,请投资者注意二级市场交易风险。

宜宾纸业还称,经测算,公司的主要产品食品包装纸和生活纸近期价格有所上涨,分别较去年均价上涨约13.21%和3.84%,公司主要原材料为木浆,当前主流阔叶纸浆的市场价格较去年均价上涨约28%。由于原材料价格涨幅较大,产品价格上涨对公司业绩的改善存在较大不确定性,请广大投资者注意风险,理性投资。

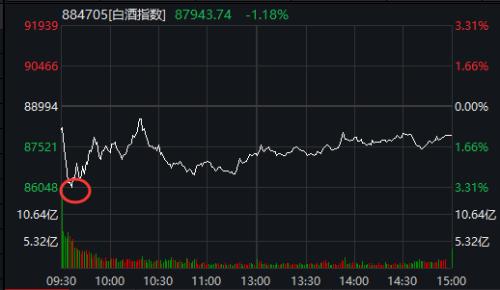

白酒、新能车继续回调

多个市场热点爆发

18日,机构抱团股继续深度回调。消息面上来看,《经济日报》发文称,机构长期、过度抱团爆炒龙头股等于“偷懒赚快钱”。

白酒指数早盘一度下跌超3%,截至收盘,仍然整体下跌1.18%。

酒鬼酒(行情000799,诊股)结束连续两日的跌停之后,今天早盘一度下跌近8%,截至收盘,下跌4.48%。

此外,消费板块持续回调,饮料、汽车首当其冲。受疫情影响,今年可能成为“最不繁忙的春运”,航空板块领跌。

行业板块方面,除了受政策利好,稀土概念领涨之外,化工和半导体自2021年以来持续走高。

另外,军工和传媒板块也受到资金的持续关注。

申万国防军工指数上涨2.1%。据统计,目前有25只股发布了2020年年报业绩预告,预喜股有18只,占比超70%。

截至收盘,航天动力(行情600343,诊股)、博云新材(行情002297,诊股)涨停,内蒙一机(行情600967,诊股)、光电股份(行情600184,诊股)等跟涨。

申万传媒指数上涨2.16%,联创股份(行情300343,诊股),联建光电(行情300269,诊股),掌阅科技(行情603533,诊股)涨停。

1.8万亿新资金会抱哪个团?

海通证券(行情600837,诊股)荀玉根策略团队在近日发文,分析了新发基金的潜在规模和持股偏好。据其测算,根据目前已审批情况,预计有1.2万亿元新基金待成立。目前尚未建仓基金的规模约为6000亿元,两者合计有1.8万亿元。

这1.8万亿元的资金会流向哪些个股或者板块?荀玉根团队认为,建仓期和待成立的基金经理,相比其他基金经理,配置在食品饮料、电气设备、等行业比率更高。

安信证券研究所副所长、首席分析师冯福章认为,机构军工持仓比例上升空间仍较大,预计不断有资金关注并配置军工板块。从估值上来,军工板块目前动态PE在40-50倍之间,估值尚未泡沫化,预计市场对优秀公司估值容忍度或将较高。

除此之外,越来越多的基金经理看好港股这一价值洼地,进入2021年以来,新的沪港深基金越来越多,港股中的“核心资产”正成为机构抱团新方向。

南下资金超1500亿

腾讯再创新高

最近南下资金凶猛,据统计,今年以来南下资金累计买入港股已经超过1587亿元人民币。

国泰君安(行情601211,诊股)指出,当前A股市场已出现蓝筹泡沫,在此背景下南下策略重要性凸显。南下资金偏好大市值蓝筹。

从市场表现来看,1月18日,南下资金南向资金实际净买入超229亿港元,创开通以来新高。腾讯、中国移动、中芯国际(行情688981,诊股)均为北水爆买标的,相关个股盘中全线走高。

截至发稿,腾讯报收657港元,上涨1.86%,盘中一度上涨超3%,再创历史新高667.5港元/股。

大摩发布研究报告,将腾讯目标价由650港元上调10.77%至720港元,此相当今年非通用会计准则市盈率38倍,维持评级「增持」。

瑞信发表的研究报告指,将腾讯2020至2021年每股盈测下调各2.5%及0.1%,继续认为公司具可见的增长前景,主要受惠手游IP产品线及微信生态系统变现等的中期增长引擎,维持「跑赢大市」评级,目标价735港元不变。

富瑞发布报告料腾讯上季收入升22%,重申目标价721港元。

中国移动盘中拉升超6%,股价创去年11月13日以来新高,市值超1.01万亿港元。

中芯国际涨5.79%,报29.25港元。

停牌4年

复牌首日暴跌超60%

港股大蓝筹不断被买爆的同时,垃圾股继续被资金抛弃。

1月18日,停牌逾四年后,明发集团今日复牌一度下跌63%,跌幅创2009年上市以来最大,股价亦跌至上市新低。

截止收盘,明发集团跌61.38%,报0.73港元。

根据公司公告,该股2016年4月1日起停牌,因核数师对公司2015年年度的经审计财务报表不发表意见。

据悉,明发集团有限公司创始于1994年,是一家以城市运营为核心,以商业地产、住宅地产、酒店经营为支柱产业,并涉及工业、商贸、投资等多项领域的大型现代集团企业,开发运营项目包括厦门明发商业广场、无锡明发商业广场等。

又见闪崩

曾一个月暴涨1000%

今天港股跌幅第一名的是域高金融。

1月18日,开盘不到10分钟,域高金融就下跌超89%。截至收盘,该股仍居港股跌幅榜首,报0.114港元,最新市值7296万港元。

消息面上来看,根据联交所最新权益披露资料显示,2021年1月7日-1月14日,域高金融遭执行董事兼主席钟浩仁在场内以每股均价0.375-0.4026港元,合计减持约2.06亿股,涉资约8042.1万港元。

减持后,钟浩仁最新持股数目为1.4亿股左右,持股比例由53.86%下降至21.69%。

值得注意的是,域高金融股价此前一直在0.02港元附近徘徊,但从2020年12月2日启动,截至2021年1月15日,在短短的31个交易日里,股价一度暴涨超1000%。

而钟浩仁正是在股价上涨了800%之后,开始逐步减持手上持有的大笔股份。

港股基金集体大涨!基金经理发话:

今年港股有机会获得戴维斯双击!

伴随着南向资金净流入量创港股通开通以来新高,今日港股基金集体大涨。而2021年开年以来,场内交易的港股基金涨幅均在10%左右,涨幅可观。从基金公司的布局动向来看,港股正成为资金的集中追逐方向。

受访公募人士认为,2021年港股有机会获得戴维斯双击,港股互联网巨头和教育板块、顺全球复苏周期的主线、及品牌消费等均值得关注。

港股基金集体大涨

1月18日,恒生指数收涨1.01%,科技指数大涨3.88%,半导体板块领涨。盘面显示,今日场内交易的港股基金出现集体上涨。ETF产品中,大涨7.43%,涨幅为6.36%,华泰柏瑞中证ETF也大涨近5%;LOF产品中,嘉实H股指数大涨6.71%,国泰恒生港股通、华夏港股通精选涨幅分别为4.56%、3.71%,另外招商富时A-H50C、浦银安盛沪港深基本面100双双涨超3%。

今日,南下资金实际净买入229.7亿港元,创历史之最。而2021年开年以来,南向资金加速流入香港市场,连续11个交易日流入资金超过百亿,累计净买入超过1300亿港元。

华南一家大型公募海外投资部人士表示,“基金经理最近都在积极布局港股,腾讯、美团、赣锋锂业(行情002460,诊股)、舜宇光学等都是重点加仓对象。另外最近多只ETF、港股通基金以及将港股纳入投资范围的基金相继发行成立,迅速布局港股市场。除借道公募基金外,更多的内地资金通过港股通买入。南向增量资金的注入,交易量和波动程度提升,恒生指数今年以来上涨5.99%,目前超越A股市场的涨幅。”

银华沪港深拟任基金经理王帅称,“近期资金关注港股主要有几方面原因:第一,12月之后A股核心资产抱团下的市场风格被演绎到极致,1月初快速拉涨之后,不少板块都已经到了历史最高估值附近,市场对于继续抱团还是瓦解开始出现分歧;这时候,估值便宜且过去一年全球牛市下没怎么涨的港股,性价比开始凸显。第二,AH溢价自去年11月起虽有回落,但绝对数值仍处2010年以来的高分位数水平。加上去年下半年开始人民币一路升值,使得港股性价比进一步凸显,资金南下意愿增强。第三,港股不乏一些业绩高增领域,比如游戏、消费电子等。”

截至18日收盘,今年以来的短短11个交易日里,场内交易的港股基金累计涨幅大多在10%左右,短期涨幅可观,在所有场内基金中排名居前。其中华夏沪港通恒生ETF、嘉实H股指数、华安CES港股通精选100ETF场内价格年内已大涨10%以上。

资金借道港股基金大举南下布局,既有港股ETF基金的规模总体也呈增加趋势。Wind数据显示,截至1月15日,11只港股ETF基金最新资产净值规模合计235.22亿元,较去年底增加13.34亿元。规模最大的两只港股QDII指数型基金而言,规模增加10亿,突破百亿大关,与目前规模第一的易方达恒生H股ETF仅相差不到5亿元。南方恒生中国企业ETF、平安港股通恒生中国企业ETF、易方达恒生H股ETF等基金规模均有上升。

从接下来基金公司的布局动向来看,港股将持续成为资金的集中追逐方向。华夏、弘毅远方、银华、广发等多家基金公司正在发售港股基金,而汇添富、博时、大成等基金公司均在去年12月份提交了港股基金的募集申请。

港股或迎戴维斯双击

南向资金抢筹港股资产,未来港股是否有可能重现2016-2017年的大牛行情?

对此广发基金国际业务部负责人李耀柱表示,今年海外的流动性整体保持较宽松状态,同时海外疫苗有望达到规模化接种,将较大程度提升全球经济。通常经济的回升能够推动企业盈利的改善,率先复苏的中国经济也会更加受益。香港市场的上市公司大部分是中资企业,在经济复苏的背景下,这些企业盈利有望提升;同时,流动性的宽松也有利于估值提升。加之中国公司加速到香港上市,香港市场的结构进一步改善,这样也会吸引海外资金和南下港股通资金流入,因此2021年港股有机会获得企业盈利和估值提升的戴维斯双击。

李耀柱表示,从风险因素看,通胀、地缘政治以及市场回调风险值得关注。沪上一家大型公募QDII投资总监则提示道,“作为高度机构化的成熟市场,投资港股可能遇到一些独特风险。例如,国内疫情控制有序,经济稳健复苏,未来不排除央行在个别阶段收紧短期流动性的可能;近期国际形势错综复杂,虽然中长期人民币对港币的汇率大概率回到合理区间,但短期人民币汇率的不确定性仍旧较高;而近期通过新闻舆论的报道也不难发现,管理层对互联网企业的监管趋向严格,在香港上市的科技股未来可能面临考验。”

王帅表示,港股要出现比较连续性的大牛市至少需要具备三个条件:第一,估值水平绝对低,有不错的股息率,能够吸引资金持续流入;第二,企业盈利预期相对稳定,至少不出现太大的恶化;第三,外部流动性宽裕。当前来看三个条件都满足,也是支撑港股年底以来上涨的逻辑。

“但也要看到,一方面,当前全球经济复苏的逻辑实际上仍然存在不确定性,目前海外的疫苗接种是低于预期的,因此出口链修复的程度需要后续验证;另一方面,美债和美元都出现筑底现象了,如果出现超预期的爬升,可能影响全球流动性环境而压制权益资产。因此判断是否出现大牛行情还需要后续更多信息。” 王帅说道,主要的风险一方面在于疫苗接种和疫情控制情况;另一方面就在于全球通胀如果超预期,引发主要经济体货币政策转向,导致流动性萎缩,进而全球资金降低权益仓位比重。

相对看好互联网巨头、

顺周期板块

具体到投资机会,王帅认为,今年可关注几个方面:第一是相比于A股有一定稀缺性的标的,比如港股互联网巨头和教育板块;第二是顺全球复苏周期的主线,包括周期上游龙头、以及中游设备;第三是布局反转,主要是通信运营商——过去一年因为业绩以及年底纽交所退市等原因,大幅跑输市场。但是考虑5G周期仍在渗透率快速向上阶段,后续存在业绩兑现预期。

上述沪上公募QDII投资总监表示,“我们认为在当前时点港股的相对投资价值高于A股,可适当增加对港股的配置。行业方面,2020年下半年重点关注港股的顺周期板块,如大金融、有色、航空等,以及一些前期由于疫情影响估值受损的行业。当前顺周期板块已有一定的估值修复,但估值仍然略低于平均水平,在国内经济持续向好、疫苗开始接种后海外经济也有望复苏的环境下,顺周期板块仍有一定的空间。港股成长股龙头股方面,单独看估值并非非常便宜,但相对A股仍有优势,我们认为其估值相对合理,也有一定的投资机会。

“个人认为香港上市的有独特性的资产会得到市场的认可,例如中国互联网、创新药、品牌消费等行业都会有机会。2021年由于疫苗的接种,经济复苏的趋势明显。对于跟经济相关性较高的顺周期行业,如汽车、原材料、化工等;疫情恢复的行业如博彩、酒店和旅游等行业,具有一定利好。”李耀柱称。

另外,中国的互联网行业经历过去多年的快速增长,现在已经进入稳定增长阶段,互联网龙头公司逐步进入企业端的生意,李耀柱看好这类上市公司通过给企业赋能,带动数字化转型的机会。中国的创新药企业在未来的几年都会加速成长,海外新药逐步获批让这些公司的空间进一步打开。从长期的角度,李耀柱认为中国的创新药企业会有较大发展空间。

博时权益投资国际组负责人牟星海称,从投资标的角度看,港股市场中优质标的和稀缺标的在过去五年中已大幅增加,覆盖科技,消费,医疗,教育,新能源等各个领域,包括新上市公司及二次上市的中概股回归潮,很大程度提升港股市场吸引力。

他认为港股可以提供多个行业的机会,不管是成长板块还是顺周期的价值板块,都有不错的可能性机会。从估值角度看,中小公司和强周期的航运,有色,化工,基建,机械,航空等板块有被低估及拐点向上的迹象。