8月25日晚间,中信建投(行情601066,诊股)披露2020年半年度报告。上半年公司实现近百亿元营业收入和超过45亿元净利润,同比增幅分别达到67.63%和96.54%。

截至8月25日,已有中信建投、中信证券(行情600030,诊股)(港股06030)、国泰君安(行情601211,诊股)(港股02611)、国信证券(行情002736,诊股)4家头部券商披露2020年半年报,上半年合计营业收入及净利润均占到整个行业的四分之一以上。

在业内人士看来,在未来行业格局和市场环境持续优化的背景下,头部券商有望以强大的综合实力提高各项业务市占率,保持行业领先地位,而“精品”券商则可能通过深耕某一业务,来深化自身的护城河。

中信建投上半年营收近百亿

净利润接近翻倍

作为头部券商之一,中信建投上半年不仅营收、净利规模靠前,其增速也超过已披露半年报的其他头部券商。

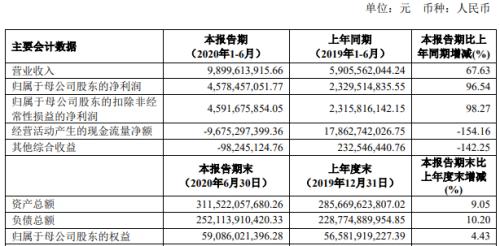

2020年上半年,中信建投实现营业收入近99亿元,同比增长67.63%;实现归属于母公司股东的净利润45.78亿元,同比增长96.54%;截至2020年6月30日,公司总资产合计3115.22亿元,其中归属于母公司股东的权益590.86亿元。

图片来源:中信建投半年报

中信建投表示,上半年公司股权融资项目及主承销金额双双居行业第一,债务融资主承销项目及主承销规模双双居行业第二,财富管理业务保持行业前10,交易及机构客户服务业务成绩优异。从收入构成看,交易及机构客户服务业务也是公司营业收入的最大来源,累计实现收入42.79亿元,同比大幅增长261.10%。

谈及下半年发展,中信建投表示,公司将继续加强宏观经济研究和市场策略研究,力争实现与市场环境相匹配的稳定收益;进一步发挥固定收益业务优势,增强对市场的研究分析,持续提高对客户的全方位服务水平;以持续满足专业机构投资者交易需求为目标,继续完善各类主经纪商系统和机构专用柜台服务;有序推进科创板IPO跟投及创业板注册制IPO跟投工作,争取成为公司新的利润增长点。

4家头部券商净利润

超全行业四分之一

近年来券业竞争日益激烈,“马太效应”加剧之下头部券商优势地位越发突出。

截至8月25日,目前已有中信证券、中信建投、国泰君安、国信证券4家头部券商公布了2020年半年报,其上半年营业收入合计604.94亿元,净利润合计219.04亿元。而此前中国证券业协会发布的证券公司2020年上半年度经营数据显示,134家证券公司上半年度实现营业收入2134.04亿元,实现净利润831.47亿元。

以此计算,上述4家头部券商上半年营业收入合计已占到全行业的28.35%,净利润占到26.34%,占比双双超过四分之一。

4家券商在半年报中谈及下半年规划时,不乏强调要进一步发挥和巩固现有优势地位。

中信证券表示,下半年将巩固公司在债券和资产证券化业务领域的领先优势,并不断提升公司并购综合服务能力,持续巩固市场份额,在大型企业并购重组、分拆上市、企业破产重整等方面积极布局。

国泰君安表示,下半年公司信用业务要加快优化质押业务管理体系,进一步提升融资融券份额;财富管理业务在保持代理买卖净收入领先的基础上,加快转型步伐;国际业务强化跨境协作,加快拓展新的收入增长点。

自从2019年底证监会明确将积极推动打造航母级头部证券公司以来,市场对于大型券商合并的呼声越发高涨。仅今年以来,中信证券和中信建投两家公司股票便多次因合并传闻闻风大涨,尽管两家公司对相关传闻进行反复澄清,但市场仍乐此不疲。

对于券商合并,中泰证券(行情600918,诊股)首席经济学家李迅雷认为,并购整合肯定是做强做大券商的一大捷径,但目前国内券商之间的强强联合很难达到“1+1>2”的效果。比较可行的或许是强弱联合的模式,即以强带弱,实现资源、平台和人才之间的互补。

差异化发展

对于券业未来发展趋势,市场较为普遍的观点是,在头部券商继续做大做强同时,其他中小券商结合自身优势向特色化精品券商目标靠拢。今年随着创业板注册制改革等一系列资本市场改革举措落地,券业差异化发展的路径日渐清晰。

8月24日,创业板注册制首批18家企业集体上市。爱建证券指出,截至8月21日,共有365家创业板IPO企业获得受理,注册制下,对券商项目和人才储备要求更高,投行业务集中度预计进一步提升,资源向头部券商倾斜。就基本面而言,中长期随着资本市场改革的持续推进和利好政策的出台落地,券商基本面有望继续改善。

华创证券指出,若资本市场深改持续,证券行业基础经营要素或将得到全面优化,业务效率的提高将有望推动财富管理、投行、资管等轻资本业务的收入稳步上涨,而融资渠道的拓宽、资本实力的增加、创新业务的逐步落地都将有可能促进资本中介、投资交易等重资本业务营收规模提高。

在华创证券看来,高质量投行才能更好地服务直接融资体系,因此资本市场深化改革或将加速头部券商航母化和精品券商差异化的进程,在未来可能的市场环境和行业格局巨变之下,头部券商有望以强大的综合实力提高各项业务市占率,而精品券商则可能通过深耕某一业务而稳固自身的护城河。