顶尖财经网(www.58188.com)2020-6-8 9:17:31讯:

6月5日,纳指刷新历史新高,自3月23日低点已反弹超40%,完全收复新冠肺炎疫情以来跌幅。而道指和标普两大指数距离历史新高,也不足10%。

分析认为,近期美股走势强劲,全球风险偏好提升,美元的持续下跌,北上资金已连续十个交易日净流入,上周五净流入43.4亿。富时罗素将于6月下旬扩容,届时A股在富士罗素全球股票指数系列中的纳入因子将从17.5%升至25%,机构预计将带来增量资金约250亿元。外在环境将助力A股市场震荡盘升,帮助A股向3000点区域发起挑战。

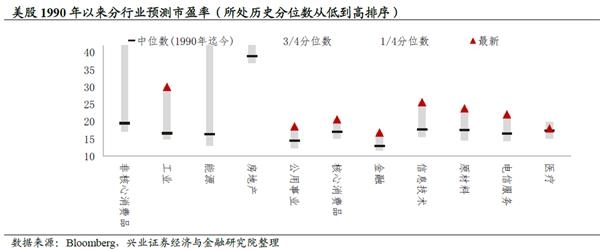

美股估值重回历史高位各行业估值普遍偏高

数据显示,美股大涨后,纳斯达克指数最新市盈率为37.60倍,为过去10年的85.60%分位点。标普500指数的市盈率为26.06倍,为过去10年的99.23%分位点。

道琼斯工业指数市盈率为22.81倍,为过去10年的92.91%分位点。

从行业来看,几乎全部行业估值均偏高,截至20200529,几乎全部行业预测市盈率均处于1990年以来的偏高分位,兴业证券报告显示,截至5月29日,具体行业估值分位分布情况为:工业(100%)、非核心消费品(100%)、房地产(99%)、公用事业(95%)、核心消费品(94%)、金融(91%)、信息技术(89%)、原材料(89%)、电信服务(85%)、医疗(58%)。

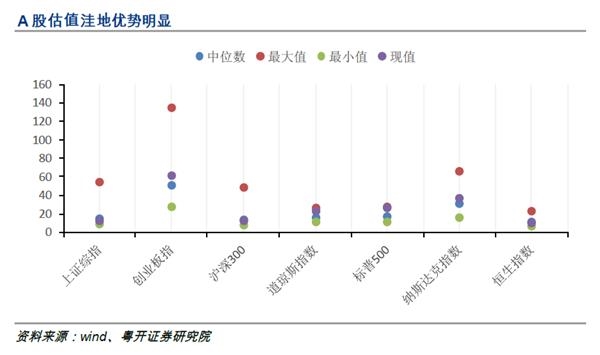

对比之下,沪深300指数市盈率为12.33倍,处于过去10年的55.27%分位,上证指数市盈率为13.19,处于过去10年的50%分位;中小板指市盈率为31.73倍,处于过去10年的59.38%分位,创业板指市盈率为61.19倍,处于过去10年的80.47%分位。

美股还有多少上涨空间?有无潜在风险?

国泰君安认为,本轮流动性宽松带来的美股反弹一方面是货币宽松程度超出市场预期,另一方面是在此刺激之下经济修复的斜率超出预期。但往往事物都具有两面性,历次宽松之后,伴随的是通胀高企、“短繁荣、长低迷”现象。

天风证券认为,美股估值与基本面的背离水平接近科网泡沫时期,但彼时“泡沫项”为技术周期下的长期增长率,当前为美联储。纳斯达克和标普500 指数表现并未反映实际的经济状况。美股3月下旬以来的反弹主要以FAAMG为代表的大市值成长股为主,相比而言,价值股和中小市值明显处于劣势。当前纳斯达克指数距离高点仅2%,标普500指数距离高点8%,而更贴近基本面的罗素2000 指数距离高点仍有15%,极端分化的市场结构积累了较高的脆弱性。随着美国经济重启,饱和式救援暂告结束,流动性溢价反弹,市场定价核心重回基本面,从近期重启概念相关的股票反弹也可看出定价重心的转变。这也意味着美股基本面的肥尾风险将逐渐暴露,美股二次调整的概率依然较高,对此需要保持警惕。

中信证券认为,美股前期上涨反应了市场对于美联储的信仰,A股短期震荡,中期持续看好。在资本市场上,大家都相信美联储。但当前美股上涨的力度和幅度都超过预期。美股主要反映了美元滥发的事实,从经济面看,美国疫情、失业率、经济复苏存在很大的不确定性,当前标普500 指数估值处于一个较高的水平。不过考虑到一些负面因素短期无法证实,且美国财政货币化和美联储维持极低利率的政策不会改变,在没有出现一些事件性的冲击之前,美股并不会马上下跌。

两大市场科技股齐头并进传统板块A股领先

财通证券最新报告显示,新冠疫情发生以来,整体上A股和全球其他资产的相关性的绝对值均出现了先上升后缓慢下降的现象。近60个交易日相关性显示,国内权益资产的表现和债券市场以及黄金等资产的表现整体上呈负相关,国内权益资产和海外权益资产虽然呈正相关,但相关性较弱,均在20%以内;国内权益资产和大宗商品整体相关性不高,其中与原油相关性仅15%。

华泰证券认为,当前美股科技板块(纳斯达克指数)与A股(创业板指)齐头并进,均修复至疫情前(1 月17 日)点位左右,传统板块,如必需消费、金融、周期、可选消费(除零售,亚马逊所在板块)、交运等修复进度普遍不及A股。

开源证券认为,两个市场收益率关系并不存在必然联系,但是A股市场与美股的相同之处在于两个市场都曾进入流动性宽松+风险偏好较低的环境而出现了不同的抱团,这就是一个很好的“市场试验”。美股5月下旬开始出现“股指期货转升水”的风格切换信号,而A股的这一信号本身晚于美股。同时,美股市场的价值股前期的下跌与反弹中都呈现绝对弱势,让其前期风格更为极致,估值偏离更大。上述因素让美股的风格切换更为领先。

开源证券认为,联动效应下将会助力A股上攻;另外中美航班问题现缓和迹象,有助于市场风险偏好提升。但考虑到美股周五强势的原因主要在于超出市场预期的失业率数据,而这个失业率是相对低估的,基本面并没有出现明显改善;另外连续上涨后美股上方空间收窄,反弹的持续性仍需观察。

粤开证券认为,A股估值修复仍有空间,叠加目前正处于两会过后的政策落地阶段,有望助推新热点的形成,进而活跃市场情绪,吸引增量资金注入,沪指向上突破3000点区域可期。

中期A股表现或好于美股

国泰君安认为,北上资金持续净流入成为支撑市场的重要边际力量。当前,中美短期风险平滑,中国的经济修复不确定也在下降,这使得短期外资具备较强的流入意愿;同时,伴随后续盈利逐季修复,外资的中期流入趋势也是确立的。在短期和中期共振之下,外资的持续流入短期看较为可能。当这些风险出现的时候,上述三点逻辑都将反转:1)美大选在即,中美关系恶化的风险;2)当前全球疫情对于经济冲击的预期过低;3)港股的情绪传导。

中信证券认为,从中期看,A股表现会好于美股。当前A股和港股都是全球的估值洼地,本轮疫情中国控制的最好,经济也将最早实现复苏,且本轮疫情充分体现了中国的社会治理水平和中国制造业的强大能力,将提升中国资产在全球投资者中的风险溢价水平。考虑到极低利率会维持相当长时间,一些全球竞争力的科技龙头和消费龙头股票已经率先修复下跌幅度,也反应了极低利率下,全球资金对中期确定性股权资产的追捧。在美股,体现在具有全球竞争力的科技股和消费股;在港股,集中体现在中国相关的消费互联网公司、在中国具有强大品牌竞争力的消费股和医药股;在A股,集中体现在中长期有核心竞争力和品牌壁垒的消费股,部分医药股和科技股。在低利率环境下,过往显得过高的估值,也将变得“合理”。

国泰君安认为,对于A股而言,中期思维,仍是龙头占优,风格优选消费和科技。当前思路仍是风格为主导,行业间差异淡化、行业内差异加大。往后看,投资主线仍是围绕2条展开:1)低估值+稳盈利组合,消费(医药/小家电)、周期(建材/机械)、科技(电子/军工)、金融(券商)。2)全年维度把握科技主线,电子、通信、计算机。

粤开证券建议,政策集中释放利好,个股的结构性机会显现,即使指数震荡整固,也可将注重个股机会作为当前操作的主要策略。配置上,可重点关注以下主线:以券商、金融科技为代表的金融板块。从估值角度来看,金融板块估值偏低,存在估值修复空间。另外目前市场还是存在一些不确定性,从稳定大盘的角度来看,金融板块有望获得资金关注。提前布局中报业绩确定性较强的板块。农林牧渔、电力、医药、食品饮料等板块在一季度的业绩表现相对稳健,中报大概率仍将维持较好成绩,有望持续获得超额受益。线上、线下消费节齐发力,电商、直播平台、零售板块将受益。

(文章来源:证券时报网)