顶尖财经网(www.58188.com)2020-5-26 14:16:00讯:

今天早盘创业板大涨2%以上,但还有更劲爆的个股。五个“一字板”!还有十几万手封单!创业板首单借壳方案果然不同凡响。

爱司凯5月18日晚间披露重组预案,用颇有开创性的方式收购金云科技100%股权,交易导致公司主营业务、实际控制人均变更。一旦成行,将成为创业板首单借壳案例。

设立至今10年间,因规则原因,创业板不曾有过借壳交易。如今,政策放开,借壳方案纷纷开始试探,加之借壳资产所属行业炙手可热,自然受到市场的追捧。

显然,爱司凯是首例,但绝不是唯一一例,更加宏大的方案或许已在酝酿之中。

谁将成为下一个创业板借壳公司?谁将开启下一个连续打板盛宴?答案或许就在爱司凯身上。

星光闪耀选中爱司凯

根据预案,爱司凯拟通过资产置换、发行股份及支付现金的方式,购买鹏城金云科技有限公司(简称“金云科技”)100%股权,交易完成后,公司主营业务变更为第三方IDC服务商,控股股东变更为新余德坤、DT CTP、德同(上海),实际控制人变更为邵俊、田立新、汪莉和张孝义。

此次交易共分为四部分:

一是重大资产置换,爱司凯在扣除部分现金后将其依法持有的剩余全部资产、负债及业务,与交易对方持有的金云科技100%股权中的等值部分进行资产置换,拟置出资产的预估值为5亿元,拟置入资产的预估值为25亿元;

二是股份转让,上市公司现控股股东爱数特向德同(上海)转让8.52%的公司股份,转让价格为9.30元/股,交易对价合计1.14亿元;

三是发行股份及支付现金购买资产,对金云科技100%股权与置出资产的差额部分,用股份与现金各支付50%,股票发行价格也是9.30元/股;

四是募集配套资金,拟向不超过35名特定投资者非公开发行股份募集不超过10亿元,用于支付本次交易现金对价及相关费用等。

金云科技成立于2015年,曾经隶属于中兴通讯旗下的中兴云服务公司。2017年至2019年,金云科技营业收入分别为4821万元、1.09亿元和2.15亿元,逐年翻倍增长,净利润也是猛增,分别为-924万元、3121万元和7170万元。

不难看出,金云科技无论是财务表现,还是主营业务都可圈可点,第三方IDC(数据中心)服务商的身份,也非常具有想象空间。

有望成为上市公司实控人的邵俊、田立新等,更是行业知名的PE大佬,操盘能力不容小觑。

三大核心因素:

小市值、干净、有压力

如此强的实力,他们为何会选择爱司凯?

1、爱司凯本身市值较小,熟悉A股借壳套路的人都知道,一般借壳标的都是选小市值公司。

披露交易方案前,爱司凯的总市值仅为13.6亿元,股本也不大,仅为1.44亿股。

2、仅市值小还不够,标的公司还要运转正常。有些ST市值跌破10亿元了,可一堆问题,也不会得到借壳方的青睐。

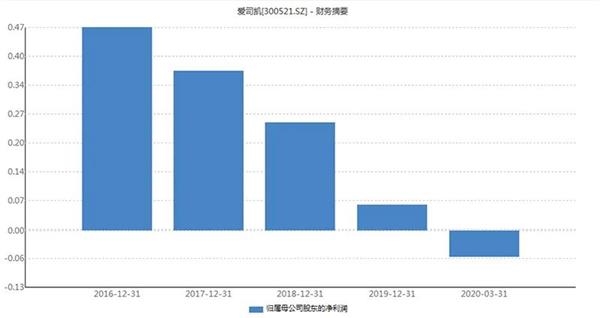

爱司凯上市之后,主营业务表现不佳,但一直是盈利的,即不用担心因为连续亏损而退市。

3、主营业务连年搞不好,可能是大股东愿意卖壳的原因之一,但可能没有特别迫切。如果大股东还有比例不低的质押,那卖壳的可能性就会大增。

爱司凯的大股东是爱数特投资,其持股数量为4713.66万股,占总股本的34.12%。根据最新公告,爱数特投资未解押的质押股份数量为2430万股,占总股本的16.88%,占其持股比例的49.45%。

当然,其他要素也要具备,比如没有被立案调查、上市满了三年等等。

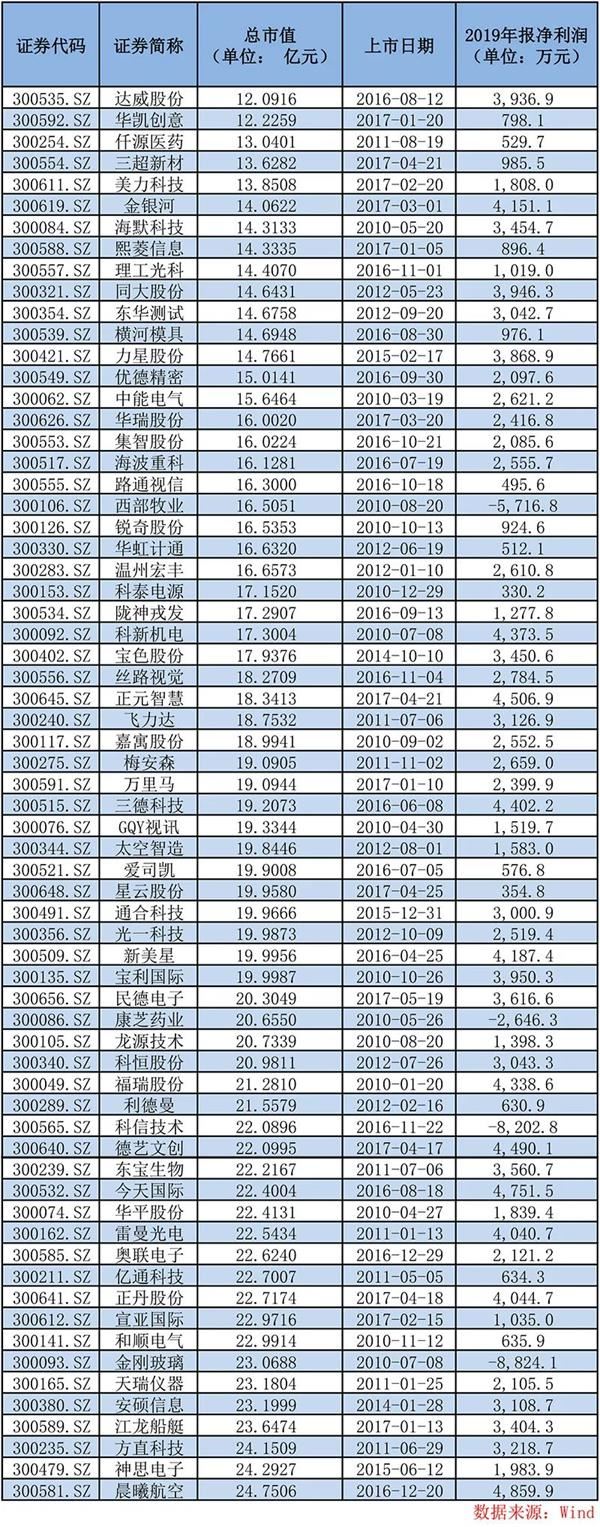

按图索骥,这份名单要收好

根据爱司凯的情况,我们对创业板目前的公司进行了梳理,得到了下面这个名单。

举例来看,同大股份目前市值为14.93亿元,近几年主营业务表现平淡,归母净利润一直在两三千万的区间徘徊。

公司第一大股东山东同大持股数量为2918.08万股,占总股本的比例为32.86%,而且目前未解押的质押股份数量为2313万股,占其持股数量的79.26%。

再如,海默科技,目前公司市值约为14.4亿元。2018年、2019年归母净利润分别为0.66亿元、0.35亿元。

公司第一大股东为实控人窦剑文,其持股数量为6873.68万股,占总股本的17.86%,目前未解押的质押股份数量为4740万股,占其持股数量的68.96%。

不过话说回来,就算某些创业板公司的所有条件都如爱司凯,也不意味着这公司必然会卖壳,创始人的意愿是更重要的因素,有些企业家就喜欢自己操盘,自我创业守业。

还有,想卖壳的不少,可借壳的好资产却很稀缺,毕竟,在创业板改革并试点注册制的大背景下,能IPO的资产,往往更愿意走IPO之路。

总之,爱司凯这等盛宴,可谓是可遇不可求。

(文章来源:上海证券报)