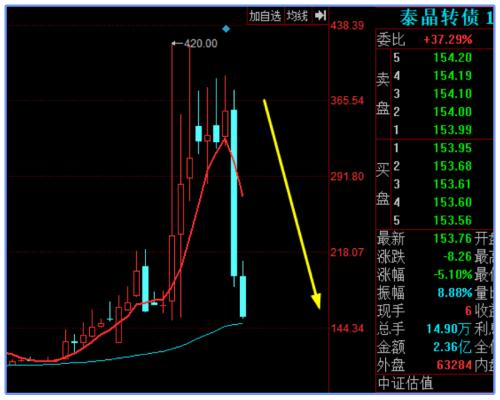

前几天金融圈被泰晶转债退市刷屏了,还有不到十个交易日了,有人欢喜有人忧,欢喜的是大部分价值投资者基本都提前转股或者卖出赚钱了,悲伤的是有一小波人被炒作蒙蔽了双眼,忽视退市规则,最终吃了苦果,可以看到,发布退市公告前,转债价格是360多元,第二天跌到几乎腰斩,一张亏了180元左右。

是不是很恐怖,居然不比期货和股票风险小,之前大家听到最多的是“无涨跌限制”,“T+0”,这些看似“光鲜”的字眼,但实际操作上却更多成了空头的放大器,加剧了短线亏损的幅度,而这些坑其实本可以避免的。

比如利用可转债的保本属性,一般100元面值以下买还是相当靠谱的,而大部分人都等不了,甚至现在200还有人买,肯定已经偏离债券属性了,而此时很多正股还是下跌的,完全是一种“T+0”下的击鼓传花,被游资玩的上下翻飞。

这并不是最大的风险,一般情况下,根据转债的退市规则,130元以上基本就是投机区了,只要上市时间超过半年以上,上市公司随时可以叫停重新洗牌,按照100元面值加上点可怜的利息来换你的高价债券,如果你是200元买的,100元多点卖出去不是傻子吗?但真没办法,这就是规则,这次泰晶转债就是例子,看你以后还敢瞎追吗?

200元以上的部分可转债

所以可转债看似简单,一不小心就入坑了,超哥以前说过,可转债靠谱的赚钱方式主要有三种:

第一就是做差价,100元以下或者债券价值附近买,等待上涨后卖掉或者转股做价差。

第二种就是打新,也属于风险较小的,破发概率不大,上市后赚点就卖,一般一次能赚几十到几百不等。

第三是定投可转债类基金,超哥比较看好这种方式,历史数据看,大部分可转债基金长期都跑赢了沪深300指数,最大下跌幅度也明显比股票基金小,原因就在于可转债有债券属性,在熊市时股票下跌空间大,而债券100元面值之下就有强力买盘,有保底属性,尤其是优质的上市公司很难违约,投资价值更大,比如当年的银行类转债,基本不可能破产,90多元买到就是赚到,不用考虑那么多技术分析,也不用考虑宏观经济,最后大不了保本加利息被回购。

而目前的主流可转债基金的重仓里面,基本都是这些高信用的可转债,虽然涨的少,但重在稳啊,如果能配合定投,不断在下跌时拉低成本的话,长期的来看收益也不弱,最重要是很难大亏。

但目前转债类基金很多,大部分是二级混合的,就是有20%左右仓位买了股票,比如一些股,基本和沪深300走势差不多,加强了基金总体的进攻属性,还有一种是最近刚上的转债ETF指数基金,比如(511380),属于被动跟踪类型,算是真正意义上的投资可转债基金。

超哥比较看好转债ETF,原因有两点:

第一,更加专注和降低风险,从最新持仓看,重仓都是高信用的金融类可转债,没有股票,并且相当分散,进一步降低了单个债券暴雷的风险,虽然可转债违约的概率极低,但大量上市和全球经济不景气下,也可能出现,如果我们自己投资的话,不看评级还是风险很大。

第二,交易方便,也是T+0机制,当天可以做差价,也方便定投,比场外基金的手续费要便宜,交易效率也高。最重要的是不需要自己操心转股或者退市等操作,基金经理会帮咱们,大家不需要自己去研究什么时候该转股,担心忘记了退市被强制赎回等问题,当持仓的债券有转股价值时,专业人士会自动处理好,然后收益进入基金净值里面。

所以超哥还是觉得转债ETF基金比较方便,省心。比较操心的主要就是如何定投了,目前看虽然很多金融可转债并不贵,基本都在110元以下,但更多的还是大量的高价可转债,外加目前传统产业的股票还处于下跌趋势,短期看还难说是底部,比如巴菲特就在减仓高盛和航空股等,说明全球疫情下,大资金都选择保守。

那么超哥也是尽量等到大部分可转债跌到100元面值附近时,才会出手定投,那时就算比较低估了,如果极端情况下继续下跌也不怕,继续在转债ETF越跌越定投就好,性价比更高了。因为底部积累的便宜筹码越多,未来可转债牛市的红包就越大,只不过就需要耐心等待了。