重仓股与基金净值走势形成反差

不过,消费股接手科技股的大旗,尤其是类似海天味业这等大白马的奔跑,真令公募基金赚到大钱了吗?

券商中国记者发现,根据持仓海天味业的主要基金产品业绩表现看,海天味业以及其他消费股的强势,未能有效帮助基民抗住市场波动。

“拿消费股的一些基金很可能未经得住市场诱惑。”深圳地区的一位私募基金经理认为,今年一季度期间科技股躁动,各类科技类基金爆红,基金经理的股票持仓很容易受影响,有些基金经理可能在第一季度期间就卖掉了。同时,也不排除由于公募基金持有的科技股仓位比例过重,在科技股暴跌的环境下,即便有类似海天味业等消费类重仓股快速拉升,也是于事无补。

从明面信息看,景顺长城、银华富裕主题基金截止去年底都以大消费领域为核心持仓,但从近期的基金净值表现看,核心仓位或已发生变动。

以银华富裕主题基金为例,该基金截止去年底的前十大重仓股几乎清一色为消费股,其中海天味业位列第六大重仓股,持仓占比高达5.87%。但该基金最近一个月净值增长的表现,与其前十大重仓股的表现似乎并不匹配。

在消费股最近一个月极为强势的背景下,银华富裕主题基金的净值竟然下跌了2.85%。要知道银华富裕主题基金的前十大重仓股合计持仓占比超过60%,也就意味着其清一色的消费股持仓,将对基金净值形成重大影响。但该基金净值在消费股表现强势的一个月内,净值下跌2.85%,却显得颇为蹊跷。

类似的是,景顺长城优势企业基金核心持仓指向了大消费品种,海天味业股票截止去年底位列该基金的第九大重仓股。但基金净值的走势看,最近一个月该基金净值却下跌了3.81%。

有市场人士认为,上述基金的重仓股很可能在第一季度期间做了重大调仓,以至于该基金2019年末的前十大重仓股已经“失真”,这就导致了重仓消费股的公募基金,却在消费股行情爆发后未能有效跟住重仓股的走势。另外,上述两只基金的隐形重仓股很可能成为无效仓位,甚至拖累基金净值的表现。

科技股行情的钱多人傻,谁不喜欢?这并非个例,在科技股行情变成抢钱行情的背景下,基金经理已经杀红了眼。

券商中国在统计基金持仓操作时发现,深圳一家基金公司旗下的权益类基金,截止去年第三季度末还将核心仓位全部布局在大消费行业,但在科技股行情爆发后,基金经理只要重仓科技股就能轻松进入业绩排行榜前列,已成为一种行业的诱惑,许多基金经理开始变得不那么淡定。

记者发现这只深圳某公司的权益类基金,随即在去年底开始投资策略的180度转弯,砍掉大消费的核心仓位,前十大重仓股清一色指向科技股,配置了长电科技(行情600584,诊股)、闻泰科技(行情600745,诊股)等基金眼中的大路货。不过,这种追涨杀跌式的操作随即遭遇A股市场的惩罚,买入科技股后屁股还未坐热,暴跌行情就突袭而至,Wind数据显示,这只从大消费上转向大科技的权益类基金,在最近的一个月时间内净值跌幅接近20%。

消费股是一荣俱荣抑或是一枝独秀?

重仓消费股的公募私募基金经理,面临的问题还包括,消费股本身实际上也处于分化行情当中。

海天味业的暴走,本身在消费股行业就别具一格,已经令许多茅台粉坐不住了。私募基金经理但斌一直重仓持有茅台股票,在其最近转发一则关于海天味业股价暴涨的新闻后,许多茅台粉在但斌微博下面的评论“醋意浓浓”。

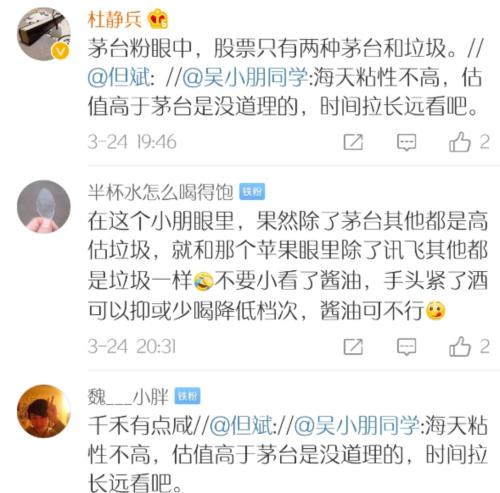

在海天味业股价崛起后,茅台的股票投资者很快关注到这只强于茅台的消费股,在私募基金经理、茅台粉丝但斌的微博下,一些投资者评论称“海天的粘性不高,估值高于茅台是没道理的”,重仓茅台的但斌对这条评论给予了转发。

数据显示,截止4月7日收盘,贵州茅台今年以来股价仍然有接近2%的跌幅,在消费股强势崛起的背景下,贵州茅台在最近一个月内仅有0.39%的涨幅,而同期的海天味业股价一个月涨幅达26.64%。

同是消费股的核心龙头品种,在消费股行情的支配下,海天味业、贵州茅台的股价为何仍有如此大的差距?

券商中国记者采访发现,一些明星基金经理自春节疫情爆发开始,就已慎重对待白酒的持仓。

“高端白酒属于社交类面子消费,我觉得白酒股还不具有吸引力,疫情又进一步加大了这一点。”前海开源的一位基金经理告诉券商中国记者,白酒股基本上属于面子消费,尤其是高端白酒具有极强的社交属性,是聚餐类酒水。但新冠肺炎疫情在全国的爆发,使得极为依赖社交、聚餐文化的高端白酒,面临较大的销售压力,白酒板块从春节到现在可能会有不小的库存压力。

这位基金经理表示,他们从今年2月中旬就已确定消费股是一个短期看头不大却有中长线掘金机会的领域。消费股可能会被疫情以及科技股行情打乱节奏,但相信大消费板块在第二季度甚至更长时间,会成为领先优势品种的领域,当时即开始加仓消费领域的龙头品种,但不包括受疫情压制的高端白酒行业。