顶尖财经网(www.58188.com)2020-4-16 12:52:07讯:

日前,拉卡拉(行情300773,诊股)计划用自有21亿元资金计划收购关联方考拉金科旗下的广州众赢及深圳众赢全部股权。然而,广州众赢、深圳众赢曾是拉卡拉2016年剥离出的10家增值金融业务公司中的两家。

重新收购已剥离公司的操作,让在A股上市不到一年的拉卡拉引起监管部门的关注。随后,深交所下发关注函要求其说明该收购是否存在监管套利,是否有损上市公司利益。

4月14日晚间,拉卡拉就关注函提及的几大问题逐一回复。

拉卡拉表示,公司收购关联金融科技公司系战略发展需要,收购为净资产收购,价格较为公允,未增加公司商誉,也未损害公司利益。

为何剥离后又重新收购?

4月9日,拉卡拉在年报发布的同时还另外发布了涉及金额合计超过21亿元的两则收购计划。

根据公告,拉卡拉拟使用自有资金资金19.09亿元收购公司关联方西藏考拉金科持有的广州众嬴100%股权;另外,拉卡拉还准备使用自有资金2.07亿元收购公司关联方西藏考拉科技、孙陶然、联投企慧和公司非关联方西藏纳顺合计持有的深圳众嬴100%股权。

事实上,要收购的广州众赢、深圳众赢曾经是拉卡拉的自有资产。2016年底,拉卡拉将包括广州众嬴、深圳众嬴在内的10家金融增值业务公司同时剥离。

对于公司收购已剥离的关联公司理由。拉卡拉回应称,2016年下半年剥离增值金融业务时,公司商户规模上升,处于发展黄金窗口期,需聚焦第三方支付业务,剥离增值金融这类重资产业务,有利于提高运营效率和降低风险。

此后,拉卡拉商户规模从2016年末的404万,到2019年突破2200万,剥离时点的规划取得实效。

随着拉卡拉商户规模迅速增长,商户综合性经营服务需求——特别是金融服务需求日益扩大,服务能力已不能满足商户需求。因此,拉卡拉上市后,需要进一步做大做强主业,以支付服务为入口,积极拓展综合性商户服务业务,以稳固主业。

针对本次收购定价的公允性。拉卡拉称,前后两次交易均以净资产作为定价依据,2016年拟剥离的10家公司合并净资产为13.55亿元,综合纳税调整及股东利益,最终作价14.44亿元。本次交易同样采用净资产定价方式收购,相对于剥离时广州众赢、深圳众赢的对价,现在的增加值约为16.14亿元,其中股东持续实收资本投入约11.93亿元,历年累计净利润(已扣除分红)增加净资产约4.21亿元。

据了解,该次交易作价共约21.16亿元,与剥离时对价的14.44亿元相比,高出近7亿元,低于对价增加值的16.14亿元。该操作已剔除商誉减值风险,并低于增值部分。

对此,该公司评估机构和保荐机构表示,前次剥离与本次收购均以交易标的净资产为基础定价,定价方式基本相同,低于可比公司、案例的平均水平,本次交易作价公允,不存在向大股东输送利益的情形。

深圳众赢净利率为何高企?

除了关注拉卡拉重新收购两家剥离两家公司的情况外,深交所关注函同时要求其说明深圳众赢净利率为何高于行业平均;广州众嬴是否具备开展小贷业务的必要资质及“易分期”产品等是否存在暴力催收等违法违规行为。

据介绍,深圳众赢目前主要借助大数据、云计算、人工智能等技术,进行金融科技研发、向金融机构提供技术支撑等业务。

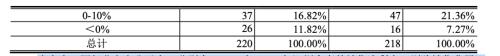

经统计,按照证监会的行业划分——“软件和信息技术服务业”全部上市公司,2018年度和2019年1-6月的净利率平均分别为8.67%和8.11%,均显著低于深圳众赢的43.66%和61.32%(2019年度)。

对此,拉卡拉表示,深圳众赢主要从事风控输出类软件技术服务,技术能力主要体现在通过长期运营经验积累,逐步搭建的风控模型,因此其业务模式决定了在取得服务收入时不发生直接成本。

同时,深圳众赢历史上作为考拉金科旗下的软件技术服务板块,主要为广州拉卡拉小贷等关联公司提供服务。2018年度和2019年度,其来自关联方的收入分别达到85.80%和62.17%。因此,相对于绝大多数上市公司,深圳众赢的推广需求不大,销售费用占比很低。剔除销售费用的影响,上市公司的2018年度和2019年1-6月,“软件和信息技术服务业”上市公司的平均净利率分别为18.67%和19.76%。

由上表,在同行业上市公司中,分别有25.91%和6.82%与深圳众赢的销售净利率(剔除销售费用)处于相同或更高的区间。

拉卡拉认为,上述数据已表明,尽管深圳众赢毛利率相对较高,但仍处于合理水平。“其利润率高主要由于深圳众赢业务种类相对单一,业务规模相对较小,管理费用和财务费用不大,且深圳众赢系轻资产公司,基本不存在资产减值损失。”拉卡拉表示。

此外,对于广州众赢的相关问题,拉卡拉表示,广州众赢主要通过广州拉卡拉小额贷款有限公司开展互联网小贷业务,不存在向第三方贷款平台导流的情形。公司依法合规经营,未违反相关法律、法规及监管规定,未受到相关监管部门的处罚。

其中广州拉卡拉小贷开展业务所需的资金全部来源于股东投入的资本金、经营活动现金净流量等自有资金和银行等金融机构提供的融资。

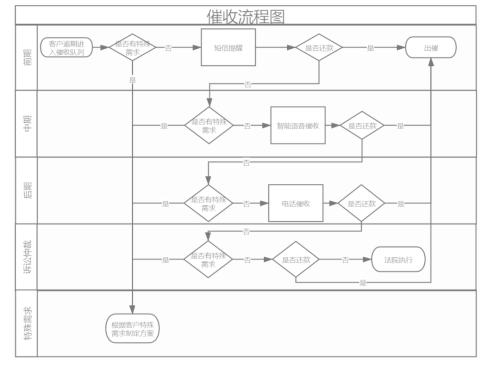

对于催收方面的质疑,拉卡拉称,广州拉卡拉小贷的催收不存在部分媒体报道的违规催收情况,也不存在暴力催收等违法违规行为。

作为拉卡拉保荐机构的中信建投(行情601066,诊股)也表示,广州众赢的子公司广州拉卡拉小贷具备开展小贷业务的必要资质,报告期内收入主要来自于经营小额贷款业务的利息收入,不存在向第三方贷款平台导流的情形。

数据显示,拉卡拉2019年实现营业收入48.99亿元,同比下降13.73%;归属上市公司股东的净利润8.06亿元,同比增长34.50%;扣非净利润7.93亿元,同比增长36.99%。对于营收下降的原因,拉卡拉称系主动调整商户和收入结构导致。