全球市场可以用残暴两字来形容!

隔夜美股罕见狂跌,带动今天亚太市场全线杀跌。A股市场亦明显受到负面冲击,上证指数收跌3.7%,失守2900点;创业板指跌逾5.7%。个股全线下挫,不足十分之一个股小有涨幅。尾盘曾有北上资金扫货,但从收盘的数据来看,北上资金仍在净卖出,全天净卖超过51亿。不过,两市成交额连续8日破万亿。这意味着卖盘虽然汹涌,但低位也不缺少买盘。

业内人士透露,外资连续大举流出,并不代表不看好中国,反而可能与基金赎回,对冲外围暴跌风险有关。

对于老股民而言,2008年金融危机时的全球股市暴跌一幕恐怕还在眼前晃悠。近段时间,受新冠疫情影响的美国股市急速暴跌,更是不少投资人担心,这是否意味着新一轮金融危机即将上演呢?崩盘式的杀跌何时可以终结,现在又是否适合抄底?

A股全线杀跌,创业板狂泻5.7%

今天的A股市场其实用一张图就可以看得明明白白。全天市场主要指数全线大跌,其中创业板跌幅尤其巨大。上涨个股家数仅233家,不足全市场的十分之一。两市涨停个股49只,跌停个股却高达245只。可以说,个股杀伤力巨大。

从板块的效应来看,虽然有部分医疗物资类股票上涨,但沪深行业板块全线杀跌。

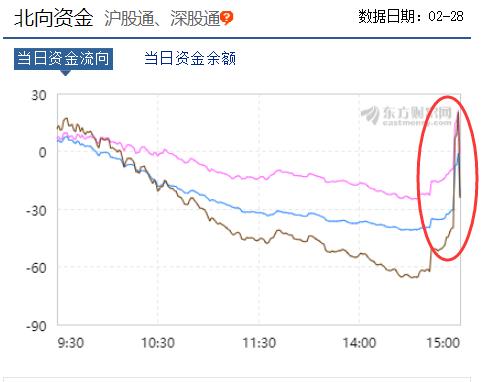

从资金面来看,北上资金连续6天净流出,净流出规模达300亿元。不过,今日尾盘一度出现大幅净流入。

创业板指在一众权重股的带领下,暴跌5.7%,并跌破20天线。

香港恒生指数亦单边杀跌收跌2.42%,盘中一度下破26000点,创去年10月以来新低。但恒生指数明显强于A股市场,且尾盘呈现跌幅收窄的迹象。另外值得注意的是,港股市场的成交量亦急剧放大。全日大市成交激增至1681.9亿港元,前一交易日为1104.7亿港元,增幅将近50%。

针对大跌,市场上的看法有很多。有的认为是熊市的开始,亦有人认为只是倒春寒,也是黄金坑。一位深圳知名券商策略分析师表示,当前全球股市下跌,本质和节后A股大跌没有不同,只不过开始阶段在武汉传播时是新病毒,不确认人传人,拖延的时间也太久。“我们对A股市场的看法只有一个:黄金坑2.0。只不过正常情况坑不会如第一次那么深,因此黄金没有第一次那么多。”边际变化确实是稳增长力度加大,地产建筑汽车等也具备更多机会。每次大跌之后,引领行业常有变化。但这里科技是主线,不应该变化。

兴业证券(行情601377,诊股)张忆东表示,一周多前的演讲已经提醒——不要有水牛幻觉,3、4月份是科技股更好的买点。倒春寒调整、大盘回撤5%-8%左右之后,再起来还是科技的春天,淘金信息消费、5G为抓手的科技基建、新能源车产业链、智能制造、智能城市这些跟先进制造业相关领域的核心资产。

外围杀跌趋缓,A股做多氛围或会真正转好

从目前的情况来看,A股杀跌仍是受外围冲击影响。否则,跌幅不会如此惨重。那么,外围目前是什么情况?

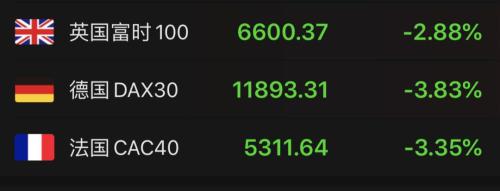

首先从欧洲开盘来看,依然不容乐观。欧洲主要市场开之后依然大幅杀跌。

其次,从美股期指来看,截至券商中国发稿,依然处于下跌态势,跌幅继续扩大。

从资金面的情况来看,资料显示,全球最大的交易所交易基金(ETF)标普—SPDR(SPY)遭遇投资者无情抛售,资金流出速度是自2018年2月暴跌以来最快的。据彭博数据显示,追踪美国股市基准的标普500 ETF—SPDR(SPY)规模为2790亿美元,自上周五以来资金流出约130亿美元,单周资金流出额创两年来新高。股市暴跌的速度让投资者怀疑,这究竟是11年牛市期间的又一个回调买入机会,还是牛市结束的前奏。目前来看,ETF资金大量流出表明,人们越来越担心是后者。

CFRA研究公司驻纽约的ETF研究主管托德表示:“鉴于未知因素,市场存在很多担忧。如果不确定性持续较长时间,预计资金外流将继续。”

特朗普曾希望有一个“奇迹”,它将使冠状病毒消失,但股市低迷,并有迹象表明该疾病在缠扰美国。当美国出现第一例无法追踪的病例,药品短缺超过白宫控制时,华尔街作出了历史性抛售的决定。

穆迪分析公司(Moody’s Analytics)的一份报告显示,在中国以外地区,新的冠状病毒疾病病例正在迅速增加,而爆发大流行的概率现在已经翻了一番,从20%增至40%。该公司表示:“我们先前对这种病毒将在中国被遏制的假设被证明过于乐观,大流行的可能性在增加。”穆迪表示,大流行将在今年上半年导致全球和美国经济衰退。

根据约翰·霍普金斯大学(Johns Hopkins University)汇编的最新数据,全球已确认的新疾病累计病例(也称为COVID-19)已超过80000。中国仍然是总病例数最多的国家,但在过去几天中,大陆以外的地区(包括韩国、意大利和伊朗)的新病例数量不断增加。“根据穆迪先前的假设,即该病毒将在中国被遏制并在春季之前大肆传播。根据经济学家的预测,第一季度中国经济将萎缩,而美国和全球经济将经历增速放缓。”

经济学家们表示,大流行将导致今年上半年全球和美国经济衰退。“在疫情爆发之前,经济已经很脆弱,并且容易受到各种变量的影响。”COVID-19突然出现,经济学家可能将其称为黑天鹅,这是罕见的。本质上不可预见的事件,会带来严重后果。

美国股市周四大跌,因投资者对股票的投资偏向更安全的资产,因为市场对强效冠状病毒的扩散和潜在影响感到担忧。历史分析表明,股市修正幅度达到13%时,平均需要大约四个月的时间才能恢复到先前的水平。但目前还不属于熊市区域。只有当从高点下跌20%时,才能称为熊市。如果损失扩大到20%,那么未来将更加痛苦,恢复时间更长。

根据CNBC和高盛的分析,第二次世界大战以来,已经有过26次市场调整(不包括本星期四),四个月内平均下跌13.7%。恢复平均需要四个月。最近的修正发生在2018年9月至2018年12月。标准普尔500指数在整个2018年秋季反弹并退出修正,然后在圣诞节前夕跌入熊市(从历史高位下跌了20%)。

道琼斯指数和标准普尔500指数周四均下跌4.4%,道琼斯工业平均指数下跌了创纪录的1190.9点,并且根据近期的收盘价,它们在修正区的收盘价都很好。自周一以来,标准普尔500指数和道琼斯指数均下跌逾10%,自2月初创下各自的历史高点和收盘高点以来,道琼斯指数分别下跌12%以上。

自第二次世界大战以来,已经有12个熊市,按收盘价计算平均下跌32.5%。最近的一次是2007年10月至2009年3月,当时市场下跌了57%,然后花了四年多的时间才恢复。使用盘中数据,标准普尔500指数于2018年12月在熊市中收盘。熊市平均持续了14.5个月,平均花了两年时间才恢复。

分析人士认为,市场能不能恢复正常,很大程度还是要看全球央行的脸色。熊市从来都不温柔,在这个过程当中,需要央行发挥逆周期调节的作用,持着刹车往下走的伤害相对会要轻很多。若美联储能够释放一些宽松信号,市场的回旋余地将会大很多。