摘要———————————

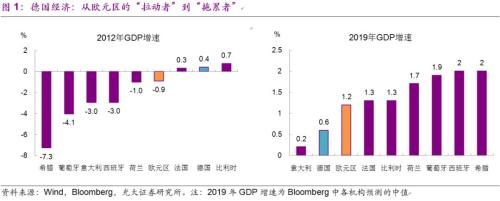

2019年欧元区GDP增速放缓至欧债危机以来最低水平。本轮放缓受德国影响较大,而德国经济疲软又主要受出口影响。出口占德国GDP约47%,是经济增长的主要驱动力。分国家看,受英国脱欧、土耳其货币危机影响,2019年对英国、土耳其出口拖累最为明显。分行业看,汽车出口萎缩严重。欧盟出台新的尾气排放标准、英国经济下滑、中美贸易摩擦给德国汽车产业带来较大冲击。

严格的财政纪律限制德国政府“宽财政”的空间。2009年后德国政府致力于“债务刹车”计划,规定联邦政府的结构性赤字不应高于GDP的0.35%。尽管2019年德国经济下滑明显,但在财政纪律的约束下,德国政府并未大幅增加开支,财政政策未充分发挥逆周期调节的作用。

尽管如此,我们认为2020年德国仍有望实现“弱复苏”。中美贸易摩擦缓和有助于全球贸易回暖。全球主要市场汽车销售回升,叠加德国政府增加对新能源车补贴,利好德国汽车产业。在此基础上,欧央行维持宽松的货币政策也有助于信贷扩张。一些先行指标显示,德国经济已出现企稳迹象。

但由于中美经济均有下行压力,且英国脱欧不确定性仍在,欧元区经济向上空间还有待观察。另外,美国和欧盟之间的贸易争端还存在较大不确定性。2017年美国总统特朗普就曾“威胁”要对欧盟征收汽车关税。如果美欧贸易摩擦升级,将会成为阻碍欧元区、乃至于全球经济复苏的风险因素。

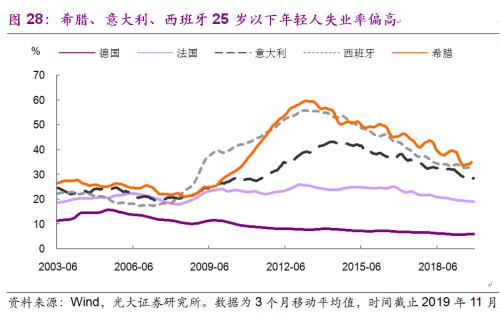

中期来看,欧元区还有不少结构性挑战。德国经济转型速度较慢,在领域并未跟上中美的步伐,独角兽公司数量远落后于中美。希腊、意大利、西班牙年轻人失业率仍高达30%以上,就业还有扩张空间。希腊的银行坏账率仍有40%,经济金融改革任重道远。

正文————————————

2019年欧元区GDP增速下滑至欧债危机以来最低水平。与上次危机不同,本轮放缓受德国影响较大。2012年欧债危机时,希腊、葡萄牙、意大利等国是欧元区陷入衰退的主因(图1)。但这一次,除意大利外,其他几个边缘国家均表现良好。反倒是2012年支撑欧元区经济的德国在这一轮放缓中成为拖累。德国经济的问题在哪?2020年能否改善?未来欧元区经济的前景如何?

1、出口下滑拖累德国经济

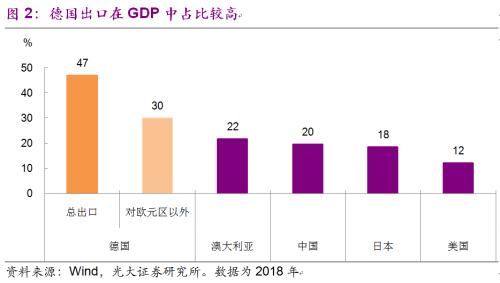

出口是德国经济增长的主要驱动力。2018年德国出口占GDP的比例高达47%,如果只看对欧元区以外国家的出口,占比也高达26%,显著高于其他主要经济体(图2)。

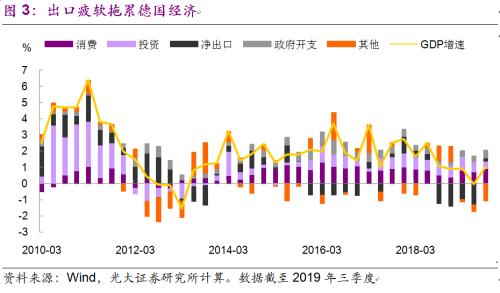

2018年后,全球经济增速放缓,贸易保护主义升级,对以出口为导向的德国产生较大影响。从2018年三季度开始,净出口对德国GDP增长的贡献率转负,在此后的四个季度中,净出口每个季度平均拖累GDP增长1.2个百分点(图3)。

受出口疲弱影响,德国制造业PMI大幅下滑,2019年最低时降至41,比2012年欧债危机时还要更低。工业产出增速一度降至-5%以下,工业萎缩的程度为次贷危机以来最甚(图4-5)。

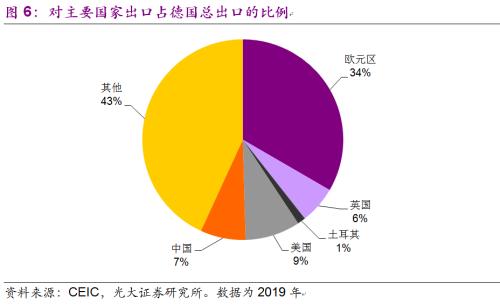

分出口目的地看,德国对主要国家出口均出现下滑,其中对英国、土耳其出口拖累最为明显。2019年德国约34%的出口去往欧元区其他国家,去往美国、中国、英国比例分别为9%、7%、6%,另有1%为土耳其(图6)。2018年后,中国经济增长放缓,中美贸易摩擦升级,使得对中美的出口都有所下降,对欧元区其他国家的出口也显著放缓,但这次带来更大拖累的是对英国和土耳其的出口(图7)。

自2016年脱欧公投以来,英国脱欧问题一直反反复复,2018-19年还先后经历了脱欧法案被议会否决、前首相特蕾莎梅辞职、新任首相约翰逊发起硬脱欧、以及提前大选等政治事件,英国经济面临的不确定性增加(图8)。

尽管英国央行维持低利率、英镑贬值,但英国经济依旧表现低迷。2019年三季度GDP增速下滑1%,为欧债危机以来最低水平(图9)。受之影响,德国对英国出口增速从2018年三季度以来转负,拖累较为明显。

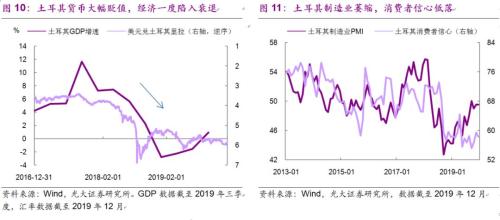

土耳其方面,2018年美元升值,叠加美国制裁土耳其,导致其发生汇率危机,土耳其里拉大幅贬值,经济陷入严重衰退(图10-11)。虽然德国对土耳其的出口占比只有1%,但由于同比增速大幅下滑,导致对整体出口增速产生了较大拖累。

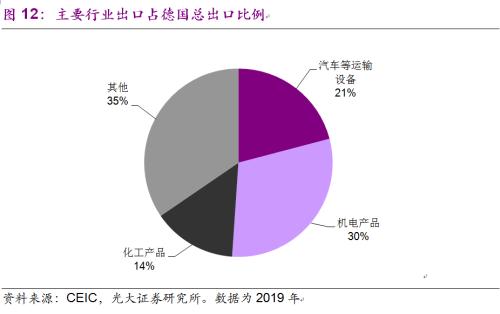

分行业来看,汽车行业出口下滑较大。德国出口的优势主要集中在机械和运输设备方面,2019年总出口中30%为机电产品,21%为汽车等运输设备,14%为化工产品(图12)。计算显示,2018-19年机电产品、汽车等运输设备、化工产品出口均出现负增长,其中汽车出口拖累较为明显(图13)。

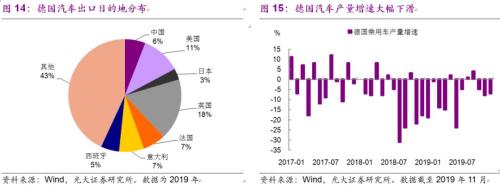

汽车出口疲弱与多方面的因素有关。2019年德国汽车出口中,欧元区其他国家占比最高,合计20%以上,英国占比18%,美国和中国占比分别为11%和6%(图14)。2018年10月,欧洲出台新的尾气排放标准,导致欧盟各国汽车销量大幅下滑。英国因为经济疲软,对汽车的需求也明显下降。两者叠加令德国汽车产量大幅下滑(图15)。

与此同时,受中美贸易摩擦影响,2018年从美国出口到中国的德系车同比增速大幅下降37%。虽然这些汽车的生产不计入德国的GDP,但销量下滑对德国三大汽车巨头(宝马、大众、戴姆勒)的利润会造成间接影响,也给包括零部件生产在内的全球汽车产业链带来冲击。但总的来看,主要还是欧盟内部汽车销售疲弱对德国的影响更大。

2、财政纪律约束逆周期调节

德国经济下滑,但财政政策并未发力。2019年德国政府债务占GDP比例为60%,比其他欧元区国家更低(图16)。但德国政府仍严格执行财政平衡的预算目标,即便面对经济下行压力,也不愿意提供更多的财政刺激,2019年财政盈余占GDP比例仍达到1%以上。这意味着德国的财政政策并未充分发挥逆周期调节的作用(图17)。

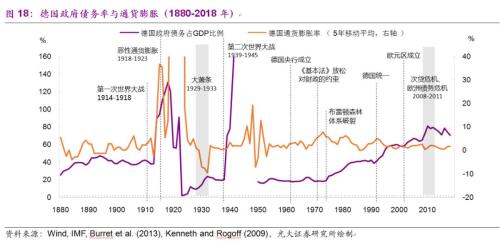

德国财政思维保守有一定的历史原因(图18)。第一次世界大战德国政府大幅增加债务,导致1920年代发生恶性通货膨胀。第二次世界大战时期,德国政府再次使用国家机器为战争融资,最终也带来巨大债务负担。二战后,德国经济经历了二十年的快速增长期,政府债务率得到控制。但1969年的《基本法》再次放松对财政的约束,此后政府债务持续上升。到2012年,德国政府债务/GDP上升至80%,为二战以来最高水平。

对此,默克尔政府于2009年制定了“赤字刹车”计划,规定在一般情况下(即没有大的自然灾害或经济衰退时),联邦政府的结构性赤字不高于GDP的0.35%。这一规定从2016年开始执行。受之影响,过去几年德国政府预算始终处于盈余状态,债务率也确实有所下降。

3、2020,德国经济有望企稳

展望未来3-6个月,随着中美贸易摩擦缓和,前期汽车行业的扰动因素减弱,德国经济有望企稳。2020年1月中美签署第一阶段贸易协议,叠加全球央行货币宽松,支撑总需求,帮助全球贸易修复。我们预计2020年中美出口增速都将小幅提升,欧元区出口也将有所改善。

全球主要市场汽车销量回暖,利好德国。最新数据显示,2019年12月欧盟27国汽车销量同比增长22%,为连续第四个月正增长,表明前期因新尾气排放标准而带来的影响在减弱(图19)。欧盟加中、美、日的汽车销量同比增速也自2018年9月以来首次转为正增长,如果这一趋势得以延续,将有利于德国汽车出口和生产的恢复(图20)。

德国政府增加对新能源车补贴,帮助车企。德国政府于2019年11月宣布,对低于4万欧元的纯电动和混合动力车的补贴分布从4000、3000欧元提高至6000、4500欧元。同时增加对4~6.5万欧元的两种车型的补贴,金额分别为5000、4000欧元(图21)。这些补贴将由德国政府和车企共同分担,预计这将推升德国新能源(行情600617,诊股)汽车的销量。事实上,受益于前期的补贴,2019年德国新能源车销量大幅上升60%,高于全球40%的平均增速(图22)。

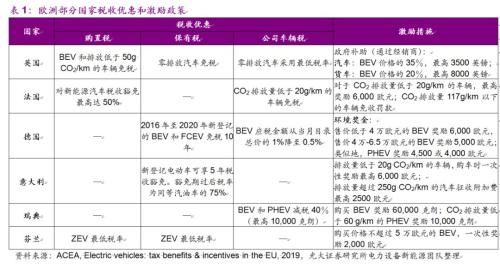

除德国外,其他欧洲国家也积极采取新能源车补贴政策(表1)。根据光大电力设备新能源团队测算,未来十年欧洲电动车销量复合增速或达28%[1]。到2030年,德国新能源车渗透率或由当前的1.8%上升至42%,英国、法国、荷兰、瑞典等国的渗透率将上升至50%以上。

欧央行“松货币”增添积极因素。2019年9月,欧央行宣布下调隔夜存款利率至-0.5%,并从11月起重启资产购买计划,每月购买金额为200亿欧元(图23)。尽管欧央行的定向长期再融资计划(TLTRO)的作用因为银行放贷意愿下降而没有完全释放,但总体来看,欧元区流动性环境仍较为宽松。这在一定程度上有助于M2和信贷继续扩张(图24)。

一些先行指标出现回暖迹象。德国IFO商业景气指数连续4个月反弹,从历史经验来看,这一指标与制造业PMI的相关性较高(图25)。另一方面,ZEW德国经济景气指数连续三个月回升,或意味着德国经济的阶段性底部已现(图26)。

不过,由于中美经济均面临下行压力,且英国脱欧的不确定性仍在,欧元区经济复苏的力度还有待观察。此外,贸易问题未完全解决,尤其是美国和欧盟之间的贸易争端还存在较大的不确定性。

美欧在汽车、农产品(行情000061,诊股)贸易方面的关税争端由来已久,2017年美国总统特朗普就扬言要对从欧盟进口的汽车征收额外的关税。近期特朗普再次声称,如果欧盟不在伊核问题上配合美国,就将对欧盟进口的汽车征税,增加了市场的担忧。如果美欧之间的贸易摩擦升级,无疑将阻碍欧元区、乃至全球经济复苏的步伐。

中期来看,德国和欧元区还有不少结构性挑战。比如德国经济转型速度较慢,在新经济领域并未展现优势。随着技术进步,中美等国在数字经济领域取得了较快的发展,但德国的进展却较为缓慢。当前德国的还停留在机械、电气、汽车等传统行业,在共享经济、移动支付等领域没有跟上中美的步伐。在独角兽公司方面,德国的表现与中美相差甚远,甚至不如印度(图27)。

希腊、意大利、西班牙年轻人失业率仍然偏高。2014年以来,欧元区主要国家失业率明显下降,但希腊、意大利、西班牙25岁以下年轻人的失业率仍高达30%以上,劳动力市场远未达到充分就业的水平(图28)。

就业不强意味着内需疲弱。欧债危机后,希腊和意大利的经济复苏主要依靠出口,而投资和缓慢,到2019年还未达到危机前的水平(图29)。西班牙的复苏相对更好一些,这得益于近几年西班牙进行了较为彻底的劳动力市场改革[2]。

希腊的银行坏账问题仍有待解决。欧债危机后,意大利、西班牙政府大力推动银行重组,加快不良资产处置,商业银行不良贷款率显著下降。但希腊的进展略为缓慢,银行不良率仍高达40%(图30)。对此,希腊政府不断推行国有资产私有化,同时鼓励外商投资,试图以此提振经济(图31)。希腊还实施了一系列财政紧缩措施,比如削减政府部门工资、削减军事开支,以降低公共支出规模。

综上,德国和欧元区经济还存在不少结构性问题,但短期来看,经济企稳的概率有所增加。在中美贸易摩擦缓和的前提下,不妨对欧元区经济多一些信心。

[1] 请参考光大电力设备新能源团队2020年1月20日报告《欧洲电动化强势来袭,锂电产业链扶摇而上》。

[2] 西班牙政府规定,如果企业员工无故被解聘,最高的补偿金额为24个月的工资,而此前高达42个月工资,企业解聘员工的成本被大大降低。政府还鼓励企业雇佣年轻人,如果一家中小企业雇佣1名30岁以下且是首次就业的员工,就可获得政府的税收减免。