顶尖财经网(www.58188.com)2020-12-6 10:17:13讯:

“你们知道因果报应吗?!”

12月5日下午,一场长达90分钟的电话会上,众多投资者发出愤怒质问。有财经大V感慨,这是今年最火爆的电话会议。

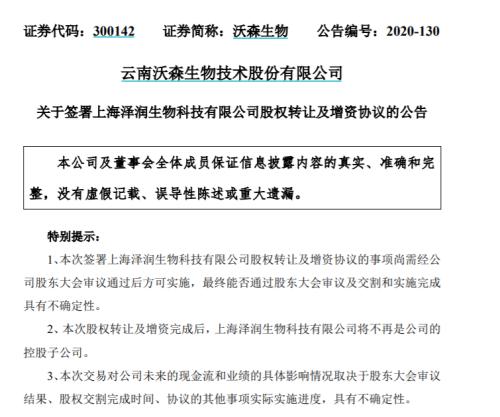

核心问题出在沃森生物(行情300142,诊股)的一则公告。12月4日晚,沃森生物公告以11.4亿元转让上海泽润32.60%股权。交易完成后,上海泽润将不再是其控股子公司。值得注意的是,上海泽润研发二价HPV疫苗、九价HPV疫苗多年,其中二价HPV疫苗药品注册申请在6月份获得受理,沃森生物的这宗股权转让引来投资者广泛关注和质疑。

来源:公告

沃森生物相关负责人在接受中国证券报记者采访时表示,公司4日晚发布公告,5日就召开电话会议,是基于充分尊重投资者,就重大事项希望沟通到位。“对于沟通中存在的分歧,公司还将持续进行交流,但公司会将尊重和保障每一位投资者的利益放在首位。”

不过部分投资者并不买账。“我们不需要(与公司)见面,你们明后天就知道了。”投资者在电话中的回复,暗含着通过二级市场进行表态的迹象。

电话会上火药味十足

12月4日晚,沃森生物公告称,公司拟向淄博韵泽、永修观由转让所持有的子公司上海泽润32.60%股权,股权转让价款合计为人民币11.4亿元。同时,淄博韵泽拟以1.1亿元向上海泽润增资。

交易前,沃森生物持有上海泽润65.1429%股权,为公司控股股东。上述交易后,上市公司仍持有上海泽润28.5%股权,退居次席,而淄博韵泽持股29.8005%,成为上海泽润第一大股东。在本次股权转让及增资完成后,上海泽润将不再是公司的控股子公司,不再纳入公司合并财务报表范围。

资料显示,上海泽润成立于2003年,主要从事新型重组疫苗的开发,主要包括二价和九价HPV疫苗,重组肠道病毒71型(EV71) 病毒样颗粒疫苗等。2013年,上海泽润成为沃森生物控股子公司。

来源:公告

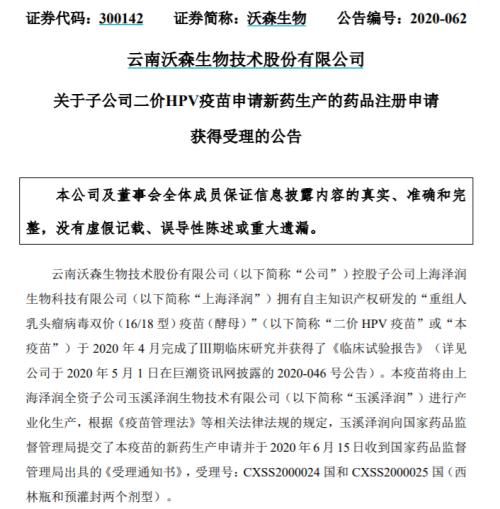

沃森生物今年6月披露上海泽润二价HPV疫苗于4月完成了Ⅲ期临床研究,申请新药生产的药品注册申请于6月获得受理。

在12月5日下午,海通证券(行情600837,诊股)组织了一场关于沃森生物本次交易的电话说明会,包括沃森生物董事长李云春在内的管理层出席,并对投资者关心的相关问题进行了回应。不过,在这场一个多小时的交流中,多位机构投资者表达了不满。

“你们在转让泽润股权问题上,有没有敬畏二级市场投资者的利益,你们对我们二级市场投资者有没有基本的尊重,你们这帮人这样做知不知道会因果报应?”一位机构投资者在电话会议中质问沃森生物董事长李云春,“为何要在上海泽润的二价HPV疫苗临批上市前的关键阶段选择出售股权,而且价格较低,质疑存在利益输送。”

另一位机构投资者表示至少小股东对方案是非常不满意的。他询问上海泽润为什么在沃森内部不能发展和激励,如果沃森生物的平台没问题,那问题是否出在管理层。“疫苗我觉得是关乎民生的很重要的事情,如果这样的一个议案能在现在的市场通过的话,是一个耻辱。”

更有投资者直接抛出了要求更换公司管理层的提议。

是否存在输送利益受关注

针对此次股权出售,沃森生物一位负责人12月5日晚间告诉中国证券报记者,基于公司战略、经营策略综合考虑,公司决定出售上海泽润股权,一方面在回收前期投资的同时通过绑定上海泽润HPV产品后期的销售权,保障沃森生物的利益;另一方面,公司可以集中更多的资源开发mRNA疫苗相关重磅产品,使得公司始终保持领先于同行的技术和产品优势。

“今年发生新冠肺炎疫情后,疫苗行业技术发展方向、国际国内政策支持导向等大环境均发生了较大变化,mRNA技术在全球广受关注,发展前景广阔。”沃森生物前述负责人称,正因如此,公司看好mRNA技术的发展潜力,决定投入更多的资源布局相关产品,因此,公司参考上海泽润之前的交易估值水平,聘请专业资产评估机构进行审慎评估,同时和交易对手进行了充分的谈判,最终确定了交易价格。

该负责人强调,尽管相关交易完成后,公司不再控制上海泽润,但公司仍是上海泽润的重要股东,且HPV销售权在今后一段时间内仍掌握在手中,公司可以在较长时间内分享上海泽润的发展成果。

一位长期跟踪沃森生物的投资者12月5日晚在微博撰文指出,沃森生物在2010年上市以来累计研发投入超过20亿元,远远领先于另外两家疫苗上市公司,遗憾的正是因为研发投入和当期业绩之间的不匹配以及各家子公司的投入力度差异,导致公司市值低于另外2家公司以及影响到上海泽润的发展,如果当初能有更多的资金实力支持,那上海泽润的HPV的进度本可以是国内绝对的第一梯队,但如今后起者蜂拥而起,上海泽润面临的挑战非常大。

这位投资者称,如果能了解HPV的国内报批情况的话,一定能够理解此时引入更强有力的投资者来一起做大上海泽润的紧迫性,也就能理解此次的股权转让的缘由了,让渡一部分价值,让更强有力的伙伴进来加快泽润的发展,同时拿回11亿元现金来再投入到mRNA疫苗等新领域的研发当中。

但上述说法并不被业界认可。一位紧密跟踪沃森生物的PE资深人士李平(化名)告诉中国证券报记者,他对沃森生物出售上海泽润股权“不理解、看不懂”。“沃森生物要卖掉上海润泽专注mRNA疫苗,从战略上讲,这步棋一点都没有问题,但出售价格太低了。”该人士说,为什么要在这个时候卖掉上海润泽?上海润泽二价HPV上市在即,难倒不能等到产品上市、有了销售收入之后再卖?

李平指出,万泰生物(行情603392,诊股)是首家国产二价HPV厂商,公司目前市值近800亿元,其中约400亿元市值由二价HPV疫苗贡献,虽然一级、二级市场存在估值差异,但上海泽润一级市场估值应该不低于70亿元。他称,目前市场上HPV研发公司,只拿到一期临床批件就可以估值3-5亿元,有的Pre-IPO公司单品估值就达150亿元,上海泽润整体估值仅34.96亿元,价值被严重低估。

“市场对沃森的关注就两点,一个是13价肺炎,另外就是HPV9价疫苗。现在他的HPV有一个2价的2期,一个9价1期。这块市场比较火,一级市场估值我觉得100亿元以内,50亿元也说得通。二级市场一旦能上市应该是200亿元的估值。关键是就在沃森体内,至少能撑个200亿元市值左右。”华东某大型并购基金中层人士柏韬(化名)表示,“看不懂李云春的意图,目前唯一的猜测就是利益输送。”

转让计划并非板上钉钉

沃森生物抛出的转让计划并非板上钉钉,首先要取得广大投资者的同意。

沃森生物披露,因公司本次股权转让产生的利润预计超过公司最近一个会计年度(2019 年 度)经审计净利润的 50%,根据《深圳证券交易所创业板股票上市规则》和《公司章程》的规定,本次签署上海泽润股权转让及增资协议的议案还需提交公司股东大会进行审议。

来源:Wind

沃森生物一直以来股权较为分散。WIND数据显示,截至今年三季报,沃森生物前十大股东累积持股仅28.58%,其中前三大股东持股均未超过5%,且持股接近。公司董事长李云春位列第四大股东,持股3.13%。尽管李云春持股有限,但其系沃森生物的灵魂人物,自2009年以来一直担任董事长职务,对公司形成较强的话语权。

“沃森生物股权比较分散,管理层强势,甚至可以说绑架了公司。机构股东比如公募缺少主动管理能力,只能用脚投票。” 柏韬表示。

来源:Wind

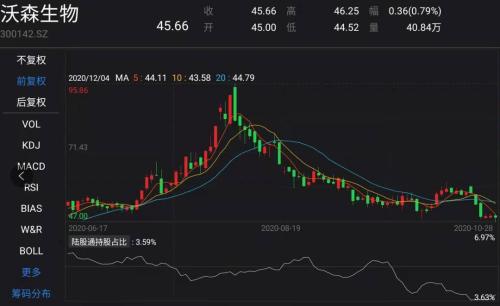

沃森生物依靠疫苗概念成为今年的翻倍大牛股。以今年1月2日30.6元/股起步,8月6日突破95.86元创出历史新高,以此计算年内涨幅高达213.27%。尽管随后一直回调,截至12月4日报收45.66元/股,沃森生物目前的年内涨幅也高达近50%。沃森生物总市值目前为705亿元。

随着股价高涨,沃森生物的股东户数创下历史新高。截至2019年12月31日,沃森生物股东数仅为3.8万户,截至三季度已达到11.94万户创上市以来纪录,仅第三季度就新增超4万户。