蚂蚁集团(行情688688,诊股)IPO招股引爆港股打新氛围。

10月27日蚂蚁集团在港股正式开启招股,多家港股券商人士向记者介绍,当天上午打新火爆,有港股券商交易软件网络拥堵,有投资者哭笑不得,称第一次排队打新。

综合多家银行、券商数据,蚂蚁集团IPO孖展暂录超过2000亿港元(约逾1730亿元人民币)。

业内人士分析,投资者参与踊跃主要因为蚂蚁集团入场费低,阳光普照,大概率会中签。根据机构测算,如果甲组(散户)有100万人参与,一手中签率将高达80%以上。

与此同时,科创板网上打新将于本周四开始。10月27日蚂蚁集团进行网上路演,高管认为定价水平合理,境内外主流机构投资者普遍认可公司持续增长前景和长期投资价值。同时还对金融监管、与传统金融机构的竞争关系等热点话题进行回应。

“活久见”、“像不要钱”

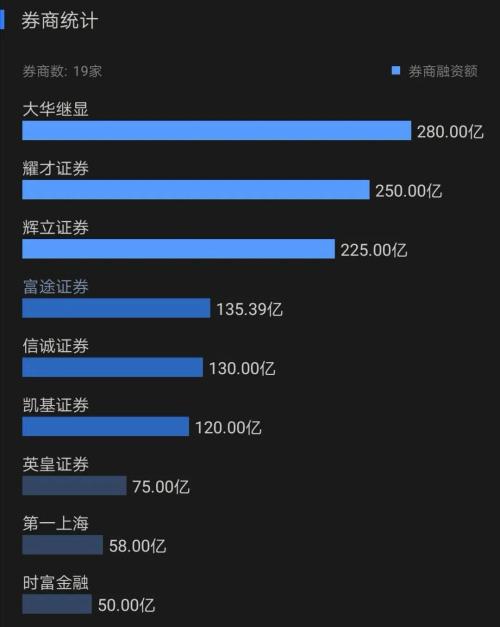

10月27日蚂蚁集团港股IPO开启招股,首日打新投资者热情高涨。综合多家银行、券商数据,蚂蚁集团IPO孖展暂录超过2000亿港元,其中大华继显借出280亿。

有券商当天上午一度出现系统卡顿情况。有富途证券的用户表示,参与蚂蚁集团打新时,富途页面多次显示“系统繁忙”。成功打开页面后,网页又提醒“认购高峰,正在排队”。多个富途证券用户截图显示,排队人数超过1万多人。

西南地区一名富途证券的客户表示“活久见”,称第一次在港股打新过程中要排队。北京一名富途证券用户表示,虽然最后成功认购,但过程并不容易,页面屡次出现黑屏或者卡顿。

富途证券相关人士解释,由于蚂蚁认购火爆,上午富途独家额度释放时造成短暂的网络拥堵,已在最短时间内解决。

券商中国记者此前从富途证券了解到,该公司已对全流程各个节点都做过载保护,保证就算超过最大服务能力,系统也不会直接宕机;同时还进行了系统扩容,保证有3倍以上的容量冗余。

截至27日18:00,用户通过富途证券认购蚂蚁港股IPO金额已经突破200亿港元,认购客户数突破9万人。认购倍数超过6倍。

另一家互联网券商也出现认购踊跃的场面。一名老虎证券用户向券商中国记者感慨,融资额度秒没,“一大早就有几百人排队抢额度,像不要钱一样。”

据老虎证券相关人士表示,通过老虎证券认购蚂蚁新股的金额在15分钟内突破百亿港元。

全市场提供最高融资杠杆倍数33倍的华泰国际,涨乐全球通负责人朱亚莉表示,首日就放出近300亿融资额度。“第一天的额度充足,1个小时之内还剩下小部分余额。”她表示,涨乐全球通引入了排队系统,当天未出现并发拥挤状态,系统在12点放额度时,短时间内曾出现一点卡顿,但整体上没有任何影响。

一家银行系背景的中资券商人士表示,客户提前预留资金,认购较从容有序,预留的资金1-2个小时已基本被消化。

此外,据香港经济日报报道,汇丰银行发言人称,截至27日18:00,已接获超过500亿港元的蚂蚁IPO贷款申请,此前该行已为客户预留超过1000亿港元资金作蚂蚁集团新股认购贷款。

但也有投资者对此次蚂蚁打新“不感冒”。一名香港私募基金人士告诉券商中国记者不考虑打新蚂蚁,主要基于对整个市况的考虑,“近期行情不理想,美股震荡,恒指表现一般;美国总统大选时期不确定因素太多。我们未来会在二级市场中寻找投资机会,短期内并不打算参与。”

港股中签率或阳光普照

对于港股打新火爆原因,业内人士表示主要因为蚂蚁集团认购门槛低,十分亲民。

公开资料显示,蚂蚁集团拟发行16.71亿股H股,其中公开发售4176.8万股,每手50股,散户一手入场费仅为4040.3港元。

若公开发售认购倍数达到20倍及以上,根据回拨机制,需要回拨至10%,那么蚂蚁集团公开发售股份总数将增至1.67亿股,即334万手,甲、乙两组各167万手。

根据老虎证券投研团队测算,甲组若有100万人参与,一手中签率至少在80%以上,普惠基本没问题;若参与人数低于80万人,一手中签率将实现100%。

深圳一名港股投资者表示,此前已经分析出蚂蚁一手中签率会高于其他新股,“如果本金不是很多,其实可以采用‘多户一手打新’策略,提高中签率。”他告诉记者,有朋友在一个月前已经准备多个账户,其本人手上就有5个港股账户。

前述银行系中资券商人士表示,对于100万港币本金以上客户的打新中签率,预计中签率不高,“部分高净值客户考虑观察暗盘和上市后的情况二级市场配置。”

科创板网上路演回应热点问题

蚂蚁集团科创板打新盛宴将在29日开始,27日公司进行网上路演。投资者对蚂蚁集团兴致盎然,3个小时的路演有近200个提问。

其中,蚂蚁集团在科创板的估值和定价问题出现次数最多,是投资者最为关心的话题之一。

问:公司目前的估值已经非常高了,请问后续的业绩能否支撑公司的市值继续增长?

蚂蚁集团首席财务官韩歆毅:公司在本次发行过程中,与境内外主流机构投资者进行了充分的交流,投资者普遍认可公司持续增长前景和长期投资价值,认为目前的定价水平合理。公司有信心在未来保持业绩良好增长态势。

具体措施包括:公司持续推进产品与服务的创新,以吸引更多的用户,提升用户活跃度;不断完善平台能力,以使金融机构能够更便捷的接入我们平台,服务我们的用户;用安全、可信的技术促进各参与方之间的互信;致力于推动生态系统的开放与透明;以及持续投资,完善数字基础设施,让生态系统的参与各方能够享有更好的体验。

问:蚂蚁集团上市后可以说是A股最大的上市公司了,请问您是如何看待贵州茅台(行情600519,诊股)及其股价的?公司是否会超过茅台股价?

蚂蚁集团董事长井贤栋:茅台是一家很优秀的企业,我不方便评价其股价。我想27日蚂蚁集团能够登陆中国的科创板具有非常积极的意义,支付宝和蚂蚁集团受益于中国改革开放的红利。中国数字经济蓬勃发展,得益于改革开放和各方对创新的包容和支持。蚂蚁很高兴作为一个数字技术的标杆企业,在A股和H股实现同步上市。

能够与A股的投资人分享这个改革的红利,以及中国数字经济蓬勃发展的巨大机会。同时,蚂蚁集团登陆A股也证明了整个国内资本市场改革的巨大成果,科创板的制度和国际接轨,为我们提供了这一机会。蚂蚁作为科技公司登陆科创板也为更多的科技企业在A股上市提供了很好的示范作用和标杆引领,可以吸引更多优秀的科技企业在A股上市。

问:请问如何看待跟传统金融机构的竞争?

蚂蚁集团董事长井贤栋:我们和金融机构不是竞争关系,而是合作共赢。蚂蚁集团致力于推动普惠发展,服务那些以前没有被服务到或者没有被服务好的80%的群体——普通消费者和小微企业,我们用目前最好的技术和创新为他们提供需要的产品和服务。这是一个增量市场,不是一个存量的博弈。不是零和游戏,而是做大蛋糕并共同分享。我们共同创新产品,共同服务这个增量市场并共同分享这个收益。

我们跟金融机构的合作也不只是销售渠道的合作,而是提供数据洞察、智能化的风控和技术服务以及能够基于客户洞察进行产品创新。我们不是销售驱动,而是以客户价值驱动,核心在于解决用户的痛点。我们不是把金融机构当作资金来源,我们追求与金融机构的共同创新,为用户设计适合的产品。双方的能力高度互补。在数字化的普惠道路上,只有同路人,没有竞争者。

问:公司上市之后如何应对金融监管,业务模式是否会面临政策风险?

蚂蚁集团董事长井贤栋:尽管面临法律法规及监管政策的不断变化,蚂蚁在持续经营过程中始终坚持三个原则:

第一是坚持普惠:致力于建设金融服务的“毛细血管”,为金融机构经营的“主动脉”提供有力补充,共同实现普惠、可持续发展的社会目标;

第二是坚持开放平台模式:蚂蚁为金融机构提供平台与工具,帮助金融机构向未被充分服务的消费者和小微经营者提供普惠金融服务,并帮助金融机构更好地管理风险;蚂蚁与金融机构互补、互信的合作创造了可持续的共赢合作关系;

第三是坚持守正创新:守正创新是蚂蚁保持的关键,蚂蚁在致力于以创新方式发现和解决客户需求的同时,始终严格遵守届时适用的法律、法规及相关政策,致力于防范系统性金融风险,坚持用户信息及个人隐私保护,并将根据法律、法规及相关规则的变化对业务开展的具体方式进行适时调整以保持行业最佳实践。