注意了,接下来两周,市场将迎来两个重磅会议——将于12日举行的欧洲央行9月货币政策会议以及将于18日举行的美联储9月FOMC会议。

根据目前机构和分析人士的预期,欧美两大央行都将公布降息决议。

9月6日,两大新兴经济体祭出大招:中国央行宣布降准,俄罗斯央行宣布降息。

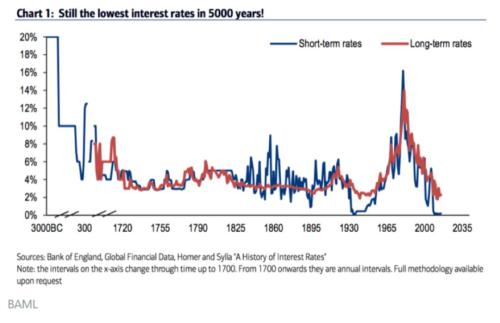

今年以来,全球已有近30家央行宣布降息,全球流动性宽松的闸门再次被打开,低利率时代已经来临。美银美林甚至称,进入2020年(还有三个月),人类将见证5000年不遇的低利率水平。

图片来源:美银美林报告

同时,“负利率”阵营也进一步扩大。“负利率”现象让不少投资者感到困惑,就连“股神”巴菲特此前也对“负利率”表达过“活久见”。

三年前巴菲特曾说,在负利率面前他也是“懵”的。“这个现象没有人预想过会发生,”他说,“没有人会知道其真正意味着什么,我希望我能活久一点来知晓这个答案。”

市场人士说,随着全球利率的进一步走低,全球大类资产势必将重新经历一场洗牌。在此背景下,怎样寻觅优良资产、配置资金,以获得更大的收益呢?

欧美大概率降息

6日,中国人民银行宣布于9月16日全面下调金融机构存款准备金率0.5个百分点(不含财务公司、金融租赁公司和汽车金融公司);额外对仅在省级行政区域内经营的城市商业银行定向下调存款准备金率1个百分点,于10月15日和11月15日分两次实施到位,每次下调0.5个百分点。

央行有关负责人表示,此次降准释放长期资金约9000亿元,其中全面降准释放资金约8000亿元,定向降准释放资金约1000亿元。

降准后是否还有降息,是市场关注的焦点之一。有分析称,央行的降息选择始终在政策工具箱中,目前降息的概率比之前大了。招商证券(行情600999,诊股)指出,当前中美政策利率利差和中美市场利率利差均在扩大,这给中国降息打开了空间,若美联储9月继续降息,央行降息的概率将增大。

同一日,俄罗斯央行宣布降息25个基点至7%,利率进入五年半低位,是其今年6月重启宽松周期后连续第三次降息。俄罗斯央行在一份声明中表示,将考虑在未来的政策会议上进一步降低利率的必要性。

12日,欧洲央行将公布最新利率决议。市场预期其在此次会议上将存款利率将自-0.4%下调10个基点,甚至20个基点,并宣布重启资产购买计划。美银美林在报告中称基本预期是欧洲央行降息20个基点并推出小规模的量化宽松计划,若欧洲央行推迟QE计划,可能会让市场失望。

18日,备受关注的美联储9月FOMC会议也将开幕。日前,美联储主席鲍威尔在瑞士苏黎世发表了此次会议静默期前的最后一次讲话。他表示,此前美联储的降息支撑了美国经济,不认为美国经济会陷入衰退。他重申,美联储将继续采取适当行动,来帮助维持美国经济扩张。市场普遍将其解读为进一步降息的信号。

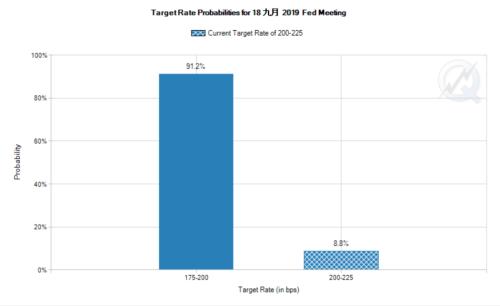

芝商所美联储观察工具显示,市场参与者预期美联储降息25个基点的概率为91.2%。

图片来源:芝商所(CME)官网

全球低利率时代已至

今年以来,全球已经有近30个经济体相继宣布降息。各国央行纷纷行动起来,目的是通过释放流动性刺激经济。有分析称,全球经济体普遍面临较大下行压力。而降息这一货币政策,通常能够降低融资成本,为经济增长注入活力,成为各国经济增长摆脱困境的能量来源之一。

随着更多央行开闸放水、全球降息潮声浪渐高,全球已经开始步入低利率时代,有的地区甚至迈进负利率阵营。

8月,30年期美债收益率首次跌至2%下方,新西兰10年期国债收益率降至1%以下创新低;日本10年期国债收益率跌至-0.25%,创三年来新低;德国10年期国债收益率跌至-0.72%。而据花旗预测,在无协议脱欧情形下,英国10年期国债收益率也可能被拉到零点,并试探负收益率。全球“负收益率阵营”不断扩大。

中信证券(行情600030,诊股)分析师明明认为,低利率以及负利率出现的根源,在于2008年金融危机之后大部分央行为了对冲不断下行的经济、物价以及不断攀升的失业率等因素而大幅度下调基准利率,甚至实行负利率政策。近期因为避险情绪以及对未来的悲观预期,负的规模出现了明显的增加。

市场人士认为,如果低利率时代长时间持续,将会带来副作用,如银行业遭遇挑战、债务规模膨胀等,从而引起后续的经济问题。英国金融时报指出,靠降息来刺激经济有“多米诺骨牌效应”,但随着负收益债券规模的增多,降息未必对经济起到太大提振作用。

资产面临洗牌

2020年代,随着利率进一步走低,资产将面临大洗牌。手里的钱,该配置什么呢?以下资产或容易胜出。

首先是贵金属。一家大型机构的投资经理表示,低利率的市场环境下,最直接受益的是贵金属。从历史来看,黄金价格和美元实际利率呈现非常明显的负相关关系,若期间美元指数走弱,则金价的上涨空间将进一步放大。

今年以来COMEX黄金走势

数据来源:Wind

“这个道理很简单,当利率很低甚至转为负利率时,持有现金已经没有收益了。出于对货币信用的担忧,资金反而愿意去持有那些无息资产,比如黄金。目前,全球有三分之一的债券是负利率债券,日本和瑞典丹麦等国家的存款利率为负,丹麦甚至出现了负利率贷款。而这场负利率风波还在扩散当中,美联储前主席格林斯潘已经预言,美国走向负利率只是时间问题,经济或将迎来衰退。”他说。

他进一步解释,可投资的贵金属主要包括黄金、白银、钯金和铂金,而黄金是这个板块的锚。历史上,贵金属的炒作往往会呈现轮动效应,其原理是基于不同品种的比价关系,比如市场普遍关注的金银比价。从本轮贵金属行情的轮动顺序来看,钯金和黄金已经先后充当了板块的领头羊,而当下白银正在领涨,因此下一阶段的火车头可能会轮到铂金。

其次是权益资产。上述投资经理认为,低利率的市场环境,也有利于提高权益市场的估值,特别是那些成熟稳定行业的高股息个股将显著受益,建议投资者可以增配。

中泰证券也认为,权益类资产中,周期类的行情很难走远,消费类估值明显偏高,更多更大的机会在于领域。结构性宽松的政策会抑制泡沫,同时对新经济予以支持,其他政策方面也在努力支持等,在这种情况下,与其去买60倍估值的“酱油”,不如考虑下20多倍的电子龙头。

另据媒体报道,贝莱德首席投资官Rick Rieder建议持有“可以维持实际价值”的资产,买入不能随意增加供给数量的资产,包括以下三种:一是股票,因其分红基于股息发放率,公司具有一定议价权,而流通股规模有限;二是房地产,想要扩大房地产的库存并不容易,也较为昂贵;三是黄金这样的商品货币,同样具备供给有限、开采成本昂贵的特征。

不过,值得注意的是,与以往不同的是,不少机构人士并不看好当前的房地产市场。中泰证券就认为,房价不仅很难大涨,而且大概率会出现回调。当前要注重技术进步和经济效率的提升。无论从刺激的空间、还是刺激的意愿来看,再一次通过货币政策刺激房地产的可能性都不大。

再次是利率债。上述投资经理认为,目前市场预期9月份“双降”(降准+降息),如果中长端名义利率跟着短端政策利率往下走,利率债价格应该还会继续上涨。中泰证券同样看好利率债。其认为,从基本面、融资和国际比较等多个维度去看,我国利率仍有较大下行空间,十年期国债利率有望降至2.6%以下。