当前在中美贸易摩擦背景下,小松的专于研发,战略长远,从“模仿”到“超越”,从“本土决胜”到“全球布局”的思路值得中国制造企业学习。具体到工程机械行业,我国工程机械的海外市场份额仅约5%,我国企业海外收入占比仅10~30%,与海外龙头相比仍有较大发展空间。未来我国核心部件自主化、行业集中度提升及海外市场拓展,都孕育着发展机会。

借鉴意义

小松制作所(Komatsu)成立于1921年,至今已有近百年历史。公司与卡特彼勒是全球工程机械领域双寡头,全球工业制造业标杆。本篇文章通过梳理小松的成长历程,总结其成功经验,希望为投资者提供分析中国制造业企业的有益借鉴。

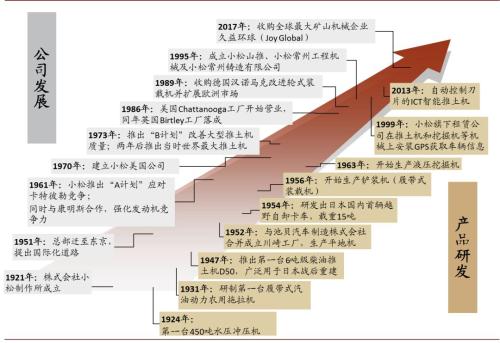

图表:小松制作所发展历程

资料来源:公司公告,中金公司研究部

发现

全球工程机械寡头,工业企业标杆

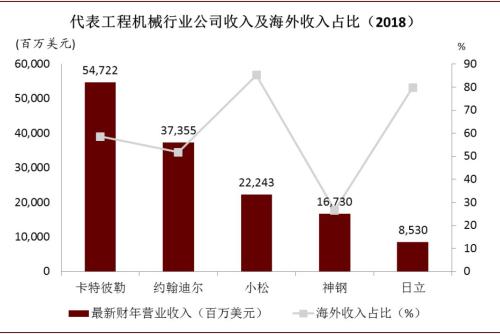

小松2019财年实现营收2.7万亿日元(合人民币1,773亿元),净利润2,409亿日元(合人民币159亿元),其中建筑采矿和公用设备/工业机械及其他/零售金融业务的收入占比分别为91%/7%/2%,海外收入占比高达85%。2018年,公司按收入计位列全球工程机械企业第二位,较第一名卡特彼勒低5%,而比第三名约翰迪尔高出1倍以上。公司盈利能力稳定,1980年以来,公司毛利率保持在25~30%,过去十年净利润率保持在8~10%,盈利能力与卡特彼勒相当,同时明显高于约翰迪尔、日立建机等其他工程机械企业。

小松在日美贸易摩擦中实现逆势增长

我们可以把小松的发展阶段划分为四个阶段,分别是:1) 本土崛起期(1921~1970),小松成立初期“模仿”卡特彼勒产品,1960年因“贸易自由化”,卡特彼勒进入日本的直接竞争,小松出台“A计划”改善产品质量,于1970年本土份额重回60%;2) 海外探索期(1970~1985),小松以欧美为出口目标国,执行“B计划”提升大吨位产品质量,并在吨位上超越卡特彼勒,于1984年获得美国19%的市场份额;3) 全球整合期(1985~2002),广场协议签订后,借日元升值,小松在发展中国家投资建厂、在发达地区兼并收购,实现“全球布局”;4) 振兴发展期(2003~2019),2002年以后,伴随以中国为代表的发展中国家需求增长,小松收入、利润的加速增长,实现“全面振兴”。

图表:小松经历了本土崛起、海外探索、全球整合、振兴发展四个时期

资料来源:Datastream, 中金公司研究部、注:由于小松的财年在3月份结束,故计算CAGR时向后推一年。

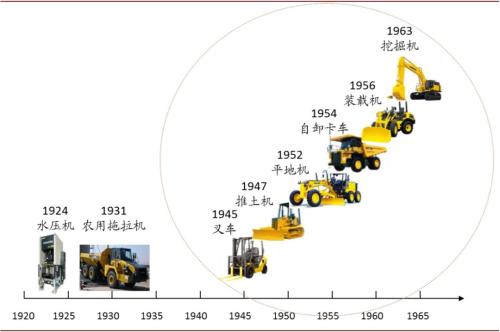

图表: 小松工程机械产品谱系在1950~1960年代快速完善

资料来源:公司官网,中金公司研究部

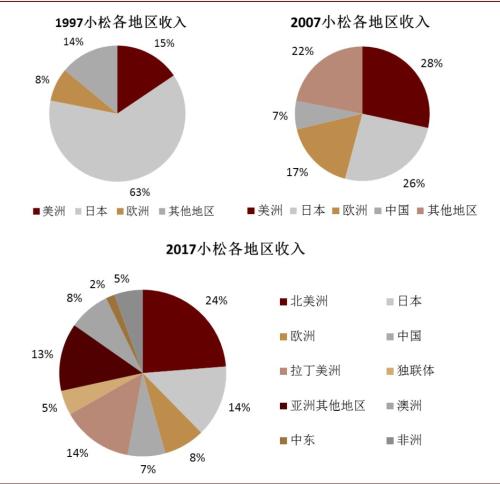

图表: 小松海外业务收入占比迅速提升

资料来源:Factset, 中金公司研究部

小松的成功之路:技术领先、质量保障、成本控制、全球布局

小松的成功并非偶然,这得益于其对技术的追求、对品质的重视、对成本的控制以及海外市场的前瞻布局。我们认为,在日美贸易摩擦愈演愈烈的背景下,面对“广场协议”签订后日本经济陷入“失去的二十年”,小松制作所的逆势增长可以概括为以下四个方面:

1)核心技术建立护城河:小松从未敢于停留于“模仿”,凭借成立之初就具备的铸造技术,以及发展工业机械业务带来的独特的机加工优势,小松在50年代末期就实现了发动机的全面自主化。加上此后小松投入研发的液压装置、传动装置,小松核心零部件的高度自主化带来了独特的。小松将核心零部件称为“A类部件”,例如发动机、液压件、车桥、变速箱等,这些部件对全世界市场均为统一型号,因此均在日本本土生产,最大程度保障产品质量的同时,也能够凭借较大的生产规模降低生产成本;

2)质量控制奠定用户基础:小松通过1960年代的“A计划”实现了本土决胜,1970年代通过“B计划”实现了海外扩张。实际上,这两次产品质量提升行动,都伴随着产品大型化的过程和高性能新产品试制推广。在产品质量上精益求精,在技术使用上追求领先,是小松最终能够媲美卡特彼勒的核心原因;

3)成本控制保持比较优势:除了核心部件自主化带来的优势,还在于公司从1960年代就开始秉承的“成本领先”战略。小松从1960年开始执行成本领先战略,通过本地化生产、本地化采购、精细化管理降低运营成本,小松“康查士(Komtrax)”系统是精细化管理的典范。通过可视化数据监督存量资产的运行情况,小松不仅可以做到较低的坏账率降低信用风险,同时也能够在一定程度上预测市场需求,从而合理排产;

4)海外业务布局形成增量:从1970年代开始,小松在北美、巴西、墨西哥、东南亚、中国、中亚等地不断设立工厂,这为小松切入发达国家市场,以及搭乘新兴市场国家增长的“顺风车”提供了保障。前瞻性的区位布局帮助小松在2002年以后实现更快成长。

图表:小松海外收入占比在工程机械龙头中位列第一

资料来源:Datastream, 中金公司研究部。注:该表使用总收入口径

图表:小松全球产能分布图

资料来源:公司官网,中金公司研究部

小松的成功经验对当下中国制造业有普遍借鉴意义

小松在日美贸易摩擦背景下的“逆袭”值得中国企业学习。小松对技术、品质的追求和成本控制最为可贵。小松的产品研发经历了“模仿”到“超越”的过程。中国制造业企业存在后发优势,能够借鉴国外的先进技术和先进经验。小松发展的早期就异常重视核心部件的自主化。对于液压件、变速箱等核心部件,小松都采用了内部配套的生产方式。小松以积极的心态面对开放竞争,化逆境为顺境,化劣势为优势。纵观历史,小松与卡特彼勒的百年“渝亮之争”,何尝不是互相成就的过程。

而我国制造业企业,仍有大量核心零部件依赖于进口。具体到工程机械行业,我国工程机械的海外市场份额仅约5%,我国企业海外收入占比仅10~30%,与海外龙头相比仍有较大发展空间。未来我国核心部件自主化、行业集中度提升及海外市场拓展,都孕育着发展机会。

财务

1979~2019财年,小松收入增长459%,净利润增长1,153%;同期日本GDP增长122%。40年间,小松股价上涨640%,而日经225指数上涨236%。2002年以前,小松相较大盘几乎没有估值溢价,而2002年以后则呈现出一定的成长性溢价。

风险

工程机械企业海外业务拓展不及预期。