9月23日晚间,振静股份(行情603477,诊股)的一则公告“震惊”了市场。

根据公告,刚刚上市不到两年的振静股份,拟通过发行股份和支付现金的方式收购巨星农牧100%股权,形成双主业的业务布局,并预计构成重组上市。这意味着,此次交易一旦成功,A股最快“卖壳”纪录或将就此改写。

值得注意的是,上述交易的主要交易对手——和邦集团和巨星集团,均是资本市场上著名的“乐山帮”重要成员。和邦集团此次“卖壳”,更大意义上是喜欢抱团发展的“乐山帮”共享上市平台的一次资本布局。

9月24日复牌后,振静股份“一”字涨停。

图片来源:Wind资讯

上市不到两年就“卖壳”

9月23日振静股份公告称,上市公司现控股股东为和邦集团,实际控制人为贺正刚。本次交易完成后,巨星集团持有的上市公司股份预计将超过和邦集团及贺正刚合计所持有的上市公司股份,上市公司控股股东预计将变更为巨星集团,实际控制人预计将变更为唐光跃。

同时,根据巨星农牧2018年未经审计的财务数据初步测算,2018年标的公司营业收入为11.17亿元,占上市公司2018年营业收入6.19亿元的比例为180.53%,超过100%。根据《重组管理办法》第十三条的规定,本次交易预计构成重组上市。

图片来源:Wind资讯

值得注意的是,振静股份于2013年12月20日发起设立,2017年12月18日才刚刚登陆资本市场,而如今上市还不到两年就要“卖壳”,如果交易成功的话,预计将创下A股最快“卖壳”纪录。

2015年,上市不满三年就“卖壳”的案例曾大量涌现,并广受诟病。当年年底,证监会发布《关于上市不满三年进行重大资产重组(构成借壳)信息披露要求的相关问题与解答》,要求在重组报告书中对四大事项作出专项说明。

虽然没有明令禁止,但上述问答发布以来,上市不满三年就“卖壳”的案例销声匿迹。即便上市刚满三年就打算“卖壳”,比如今年4月先后发布重组预案的多喜爱(行情002761,诊股)和东音股份(行情002793,诊股),也引发了市场的广泛争议。

而此次振静股份上市还不满两年就打算“卖壳”,交易的命运会如何呢?

公告称,本次交易需提交并购重组委审核并经证监会核准后方可实施。同时,本次交易是否构成重组上市,最后将根据巨星农牧2018年经审计的财务数据及最终评估作价情况确定。

另外值得注意的是,9月9日晚间披露重大资产重组停牌公告时,振静股份的重组方案还是拟收购巨星农牧57.145%的股权,而短短半个月的时间就升级为收购巨星农牧100%股权,并不惜构成借壳给自己“上难度”,不知道中间经过了怎样的考量。

非典型意义的“卖壳”

从交易本身来看,这又是一次非典型意义上的“卖壳”。

从停牌前的市值来看,振静股份的市值只有18.8亿元,为上证A股中市值最小的100家上市公司之一,具备“壳股”的基本特征。

但是,公司皮革主业正常开展,此次交易也没有将皮革主业置出的打算,所以又不是典型意义上的“卖壳”。

虽然此次交易预计会触发借壳条件,但从资产总额、资产净额、净利润等指标来看,巨星农牧与振静股份仍有一定差距。比如,净利润方面,2018年,巨星农牧和振静股份的净利润分别为2143.41万元和5897.56万元,两者差了一倍还多。

巨星农牧主要财务概况

图片来源:Wind资讯

但是,由于皮革行业天花板较低,振静股份上市之后业绩便增长乏力。2016年—2019年上半年,振静股份的营收增速分别为8.90%、10.79%、-5.58%、-9.78%,归母净利润的增速分别为46,76%、7.02%、-5.47%、-13.06%。

与此同时,巨星农牧正进入快速发展期。公告称,巨星农牧已搭建了“种+料+管理”的先进养殖体系,目前与政府签订协议,完成了7个生猪养殖基地的布局,已落实的土地储备具备10万头以上种猪场的建设需求。

而从今年上半年来看,巨星农牧净利润达2342.5万元,超过公司2018年全年2143.41万元的净利润,与振静股份今年上半年2431.72万元的净利润不相上下。所以,振静股份与其说是“卖壳”,更大意义上是为了形成双主业的业务格局。

公告称,通过此次交易,巨星农牧将成为上市公司全资子公司。通过将盈利能力较强、 发展潜力较大的标的公司注入上市公司,可实现上市公司主营业务的转型,增强公司的持续盈利能力和发展潜力,提高公司的资产质量和盈利能力。

同时,生猪养殖是技术密集型和资本密集型产业。目前巨星农牧正处于快速发展阶段,资金需求量大。通过本次重组,巨星农牧将实现与资本市场的对接,有助于提升其在行业中的综合竞争力、品牌影响力和行业地位,拓宽融资渠道,为后续发展提供充足动力。

“乐山帮”身影显现

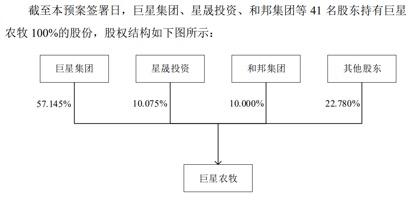

从巨星农牧的股权结构来看,作为振静股份控股股东的和邦集团,同时持有巨星农牧10%的股份,因此,此次交易构成关联交易。作为巨星农牧控股股东的巨星集团,则持有公司57.15%的股份。

图片来源:Wind资讯

对于资本市场而言,巨星集团的名字并不陌生。

2016年初,通威股份(行情600438,诊股)通过发行股份的方式收购通威集团、巨星集团等持有的永祥股份99.99%股权交易完成,巨星集团由此获得通威股份5.09%的股份,一跃成为公司第三大股东。此后通过连续减持,巨星集团仍持有通威股份0.78%的股份,位列第十大股东。

作为此次交易的两个主要交易对手——和邦集团和巨星集团,都是乐山当地有名的民营企业。今年9月4日,四川省工商联发布的“2019四川民营企业100强”榜单显示,共有6家乐山市民营企业上榜,其中,和邦集团和巨星集团分列第20位和第24位。

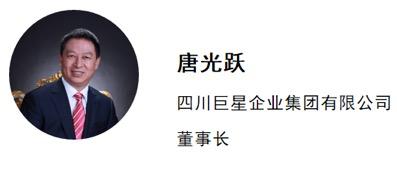

进一步查询发现,和邦集团董事局主席贺正刚和巨星集团董事长唐光跃的交集在乐山商会,两人分别担任乐山商会的名誉会长和常务副会长。以乐山商会为“据点”,在资本市场上已经形成了小有规模的“乐山帮”。

图片来源:乐山商会官网

其中,和邦集团旗下共有两家A股上市公司平台,除了振静股份,另一家是和邦生物(行情603077,诊股)。巨星集团虽然缺少自己的上市平台,但也现身两家上市公司的前十大股东之列,除了位列通威股份第十大股东外,还以5.52%的持股比例位列盛和资源(行情600392,诊股)第四大股东。

与贺正刚同时身为乐山商会名誉会长的宋德安,也通过其掌控的德胜集团,在今年跻身分众传媒(行情002027,诊股)旗下杭州源星昱瀚股权投资基金合伙企业(有限合伙)的合伙人,并以类似的方式与重庆钢铁(行情601005,诊股)、龙蟒佰利(行情002601,诊股)等上市公司产生交集。

“乐山帮”的抱团,也体现在乐山商会会长费功全旗下海天集团冲刺IPO的道路上。

今年6月19日,海天集团披露的招股说明书显示,和邦集团、巨星集团分别持有公司12.82%和0.43%的股份。此外,乐山商会副会长彭本平持有1%的公司股份。