自认为投资能力不错的人,往往觉得自己能赚韭菜的钱。赚韭菜的钱,没错,反正也没人知道韭菜是谁,他们有什么特征,大家都那么说,我也就信了。我曾用这句话麻痹了自己很长一段时间,以为大家的策略能赚钱,就是因为韭菜多。

等自己真正亲身实践了,我才开始怀疑这句话;而随着投资实践进一步积累,我意识到这根本就是一句万能的废话。

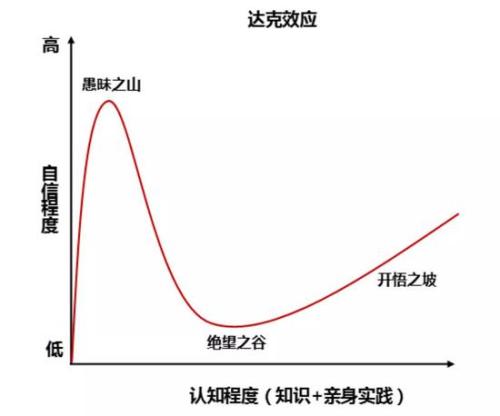

这个过程中我经历了一个有趣的心理学效应——邓宁-克鲁格效应,也叫做达克效应。

说起达克效应,我想起韩寒在2018年写过一篇文章《我也曾对这种力量一无所知》,文章有两个故事比较有意思。

第一个是关于足球的故事,自称“金山区齐达内”的韩寒和“二中菲戈”,“附中克林斯曼”,“静安巴乔”等一帮球友多年前参加了一场慈善球赛,对手是上海一支职业球队的儿童预备队,都是五年级左右的学生。这帮球友开场显得信心满满,并告诫彼此不要对小朋友下手太重。但结果却大出他们所料,上半场就被小朋友灌了20个球,更残酷的是到了下半场,对方教练直接以“影响小队员们的心智健康”为由终止了比赛。

第二个故事是关于台球,韩寒自称台球技术了得,被称为“赛车场丁俊晖”和“松江新城区奥沙利文”,打遍作家圈无敌手。有一次和九球世界冠军潘晓婷打球,韩寒认为自己还是有机会的,毕竟也是职业赛车选手,多年的比赛积累了强大的抗压能力,也许能抓住对手的小失误拿下些许胜利。另外,考虑到如果执行常规的赢家开球的规则,那韩寒很大可能会没什么机会上场,因此还约定由输家开球。韩寒信心十足,结果那天晚上,他基本上只干了一件事情——开球。

韩寒讲述民间高手和职业选手的问题,就是一种达克效应。很多时候我们觉得高手在民间,也喜欢听这样的故事,喜欢张无忌的故事——“捡到一本秘籍,速成干翻一代宗师”,可惜这种桥段只存在于小说和电影里,水平的提升需要大量的亲身实践和练习,但我们总是在刚入门,或者只懂得理论的时候,表现的过于自信、或过于高估自身的水平。

达克效应描述就是这种认知偏差,说的是人们往往在缺乏足够积累、一知半解的情况下,表现出过度自信、过于高估自己的水平的现象。用京剧坐科九年的话说:初学三年,天下无敌;再学三年,寸步难行;再学三年,游刃有余。对应下图,就是从愚昧之山,绝望之谷,和开悟之坡。

关于达克效应,我更喜欢下面这段更哲学的描述。愚昧的人总是在缺乏足够后验知识的情况下,对事情进行先验的判断。但是,先验知识往往和实际情况相差巨大。我们用的先验知识都是从自我出发得到的对问题的看法,我们用自己的思想去揣测他人,得出的大多是不准确的结果。后验的知识往往更加可靠,也就是将他人教导或理论知识,与自己的实践经验相结合,才能得到更可靠的结果。

摆脱愚昧的唯一途径就是充分的思考和实践,也就是需要更多后验的知识。

回到我们投资上的问题,我们在谈论赚韭菜的钱,其实讨论的是投资策略收益来源的问题。很多人认为中国散户多,他们非理性决策导致“十户九亏”,所以我们都在赚韭菜的钱。我们很容易得出这样的结论。但是,如果我们这样去思考收益来源的问题,实际是达克效应的愚昧之山,我们思考的层面太过于肤浅了。

如果我们要分析我们的投资策略是否在赚韭菜的钱,至少要回答以下两个问题:

第一,我们能否从数据和逻辑上得出“韭菜们”具体的、可描述的行为特征,这些行为特征导致了他们亏钱,而你的策略逻辑赚了这些行为特征的钱。

第二,如果你认为你的策略逻辑赚了“韭菜”行为特征的钱,那么数据和统计上是否有支撑。比如,韭菜的“交易量/参与度”是否和你的策略收益显著相关。

我们需要严密的逻辑,充足的数据和统计证据,才能得出可靠的结论,泛泛而谈往往对投资是无益甚至有害的。“赚韭菜的钱”可以是饭后的谈资,但不能成为我们收益来源分析的一部分。

我们通常关心投资的三个问题——赚没赚钱、怎么赚钱、赚什么钱,好比一棵树的三个部分,“赚没赚钱”是鲜艳的果子,“怎么赚钱”是树的枝干,“赚什么钱”是树的根。我们谈论最多是前两个问题,最容易被忽视但最重要的问题是“赚什么钱”

“赚什么钱”这个问题很简单,因为它深埋地下,我们总是可以用各种先验知识泛泛而谈;“赚什么钱”这个问题也很难,正因为它深埋地下,只有真正种过树,并且种了很多树的人才会有认知。

多年前参加一次论坛,有位资深前辈关于国内FOF投资现状的评述,也有类似的观点。他对国内的很多FOF不那么看好,因为FOF说起来就是两件事——选子策略和做配置,但二者都必须建立在对策略形成高水平认知和理解之上,特别是收益来源的认知。而这种认知水平的提高更多需要相关策略亲身实践的积累,而不是调研一百或二百家管理人就知道了。做FOF配置的人至少要有较长时间交易或研发策略的经验,甚至他的水平要更高才行。只有策略做得好、理解够深入,才会知道为什么赚钱、为什么亏钱,才能知道怎么组合搭配,没当好徒弟就想做师傅,往往事与愿违。

作为专业的资产管理机构,我们不能在愚昧之山做投资决策,摆脱愚昧的唯一途径就是持续的实践和思考。

怎么去思考收益来源问题,结合所学理论知识以及投资实践,我的思考如下:

投资的收益来源可以分为两大类,一类收益来源是资产本身,另一类是策略因子。

关于资产本身的收益来源,我们可以从资产的天然属性层面去找寻。每一类资产都有其天生自带的属性,概括为资产属性,交易属性和隐藏属性。这些属性背后就是收益来源。

比如,股票的资产属性是其本质的属性,代表经营权、分红权,所以我们持有股票实际是持有企业,我们赚企业经营的钱。股票的交易属性是股票作为交易工具存在的属性,它是博弈的工具和预期的载体,我们可以赚交易的钱。股票的隐藏属性,可以是特许融资、重组期权,比如我们的打新收益就是股票隐藏属性带来的。

再比如,债券的资产属性是其代表的一种债权,也就是我们可以获得利息收入,这是债券最根本的属性。当然,债券也可以做交易,我们通过其交易属性赚取利率变动的资本利得。

因此,很多人拿股债做分散化配置是有充分的依据的,因为股票和债券本质是不同的,我们可以得出股票和债券长期是不相关的结论。但是,所谓的“股债蹊跷板”,并不存在于股债之间,而是来自于股票的资产属性和债券的交易属性上:比如经济环境不好,持有股票受损,而利率倾向于下跌,体现为债券资本利得的收益,这个时候债券收益和股票收益是负相关的。但是,经济环境不好可能导致利息收入的受损,因为债券违约率上升可能导致利息收入减少,这个时候债券收益和股票收益是正相关的,而不是“蹊跷板”。如果我们做资产配置,可能就需要思考这些层面。

至于策略因子的收益来源,其实也可以细分为两类,一类是赚市场短期无效或者过度情绪而导致错误定价的钱,这是我们常说的套利策略和价值策略的收益来源;另外一类是承担某种风险因子获得的风险溢价,比如我们说的动量策略,卖期权策略。

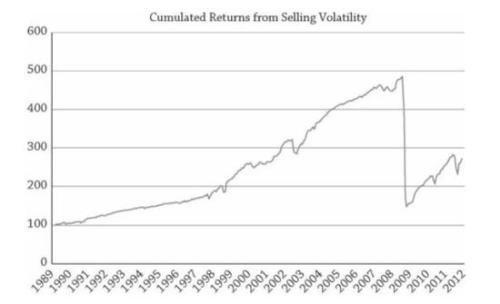

卖期权策略是典型的承担风险获得溢价的策略,卖期权就是卖保险,它承担小概率事件造成巨大损失的风险,期权费就是这种风险的补偿。因此,卖期权策略的收益曲线如下图所示,策略可以好几年一直稳定赚钱,直到遇见黑天鹅,出现一个巨大的亏损。

图片来源:《资产管理因子投资的系统性解析》一书,中国发展出版社

充分理解策略的收益来源才能更好的组装在一起,比如价值策略和动量策略就是黄金搭档。价值策略都是逆着市场情绪在做的,它赚取的是过度市场情绪导致错误定价的钱;动量策略是顺着市场情绪做的,动量策略只看价格,情绪和价格正相关,所以情绪亢奋的地方动量持有多头,情绪低迷的地方动量持有空头。

因此,价值策略和动量策略很多时候是负相关的,更难得的是两个长期有效的策略可以形成相互保护。当宏观或者外部冲击导致市场情绪恐慌,价值类策略一般左侧入场,会遭遇较大损失,而动量策略却可以盈利,形成有效保护;当恐慌过后,市场反转,动量策略发生回撤,价值策略又开始赚钱,有效保护了动量策略。

如果你把套利策略和卖期权策略搭配到一起,那可能是个悲剧。两类策略的天敌都是黑天鹅,想想98年的长期资本管理公司,当黑天鹅发生,两类策略都发生重大亏损,可能就直接倒闭了。

我们一直强调配置和风险管理,这两点都建立在对资产或策略背后的收益来源有清晰的认知的基础上:

你只有知道策略的收益来源,才知道哪些策略是符合客户需求的;

你只有知道了策略的收益来源,才能知道策略什么时候会亏钱,什么时候会赚钱,亏钱的时候是背后收益来源发生了根本变化还是只是暂时的失效,只有充分认知我们才不会丢掉仓位;

你只有知道策略的收益来源,才会知道某类策略失效的环境恰恰是另一类策略有效的环境,那我们把这两类策略组合到一起就会有非常好的效果。

投资是个看似门槛很低的事情,总是有人是幸运的,他不需要太多认知实践也可以赚到钱,投资的山峰他似乎如履平地,但那个幸运的人总不是你,那个幸运的人总不会是同一个人;

投资实际上又是相当专业的事情,人类天生的先验知识在投资面前大都是有害的,我们需要足够的后验的经验,但就算持续不断的学习实践,仍然感到如履薄冰,所以我们需要做配置、需要风险管理,而这些都建立在“收益来源”的理解上,有“根”才能长出“树干和枝叶”,才能最终结出“鲜艳的果实”。