一觉醒来,外围市场哀鸿遍野:美债收益率倒挂亮起衰退红灯,美股暴跌800点;欧洲市场也飞出“黑天鹅”,德国经济传出走弱信号,欧美两市暴跌高达7500亿美元(约5.3万亿人民币)。

利空频传的的海外市场,令投资者悲观情绪蔓延,担忧大跌行情可能难以幸免,A股市场或凌冬将至。

意外的是,A股今日却走出“韧性”行情,三大股指开盘下跌后,仅半个小时内跌幅陆续收窄,创业板指更是强势翻红,此前跌超1.5%。从板块上看,南北船合并、医药股以及西藏振兴等概念板块领涨。

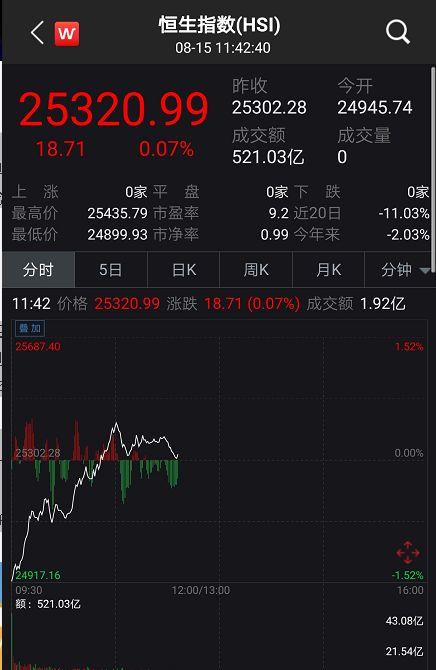

港股表现同样精彩,恒生指数早盘一度下跌近1.6%,随后开始翻红,逆势大涨500点,地产股集体发力带动指数拉升。

截至午盘十一点半,沪指收跌0.62%,深证成指收跌0.73%,创业板指收跌0.19%,恒生指数上涨0.09%。

A股市场走出“韧性”行情

原本以为受海外市场影响,A股也可能迎来冰点。但意外的是,今天的市场就是不按套路出牌。

8月15日,A股三大股指早盘开盘全部低开,其中上证指数低开1.66%,深证成指跌超2%,创业板指跌超1.5%。而此前表现活跃的5G、芯片、OLED等科技股大幅回调,科创板股票悉数走低。

不过这样的颓迷走势并未延续多久,市场情绪开始出现回暖走势。仅开盘半个小时后,A股三大股指跌幅路线开始收窄,创业板指更是强势翻红。

截至午盘收盘,沪指报收2791.60,跌幅收窄至0.62%。

深证成指报收8901.15,跌幅收窄至0.73%。

创业板指报收1533.77,跌幅收窄至0.19%,盘中一度翻红。

欧美市场跌声一片,A股却超预期走出独立行情,市场韧性无疑经受住外围风险考验。

三大板块强势拉升

在今日行情表现中,尽管此前活跃的科技等板块股票出现小幅回调,但另有三大板块出现强势拉升现象,盘中涨幅较大。

8月14日,中国船舶(行情600150,诊股)发布公告称,在中船集团与中船重工正在筹划战略性重组背景下,为有利于加快推进市场化债转股及船舶行业战略重组,拟对原方案的实施步骤进行优化调整。调整后方案三个步骤实施完成后,中国船舶持有江南造船100%股权、外高桥(行情600648,诊股)造船100%股权、中船澄西100%股权、黄埔文冲100%股权及广船国际67.64%股权,与原方案相比减少了广船国际32.54%股权。

同日,中船防务(行情600685,诊股)公告称,目前,公司重大资产重组项目调整的有关事项已核实完毕,公司已披露相关公告,公司股票于2019年8月15日开市起复牌。

今日早盘,受南北船重组迈出实质步伐利好,中国船舶、中船防务双双涨停,中船科技(行情600072,诊股)涨逾2%。同时,南北船概念强势拉升,中国动力(行情600482,诊股)翻红。

当天,西藏振兴概念股拉升,易明医药(行情002826,诊股)、海思科(行情002653,诊股)、西藏药业(行情600211,诊股)直线拉升一度涨逾9%,西藏天路(行情600326,诊股)、奇正藏药(行情002287,诊股)等跟涨。

此外,医药股等防守板块表现非常亮眼,独家药、仿制药等概念板块领涨,九洲药业(行情603456,诊股)、广生堂(行情300436,诊股)等拉升一度涨逾8%,天力士、中新药业(行情600329,诊股)、沃华医药(行情002107,诊股)等跟涨。

恒生指数强势翻红

和A股表现类似,今日港股市场同样精彩。

8月15日,恒生指数低开1.41%后,指数并未延续跌势,跌幅逐渐收窄。开盘一小时后,恒生指数率先强势翻红,盘中出现了500点大逆转。

而从板块上看,中国联通(行情600050,诊股)大涨近5%,领涨蓝筹。地产股集体发力,新世界(行情600628,诊股)发展涨超5%、港铁公司涨幅近3%。

欧美股市暴跌衰退魔咒从天而降

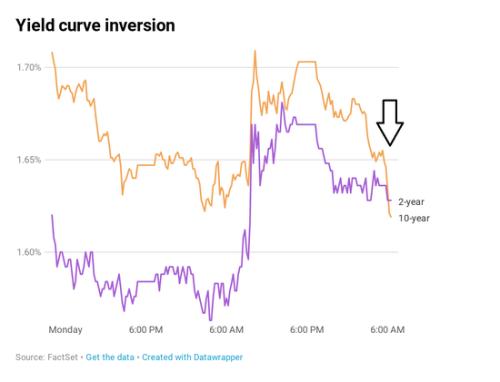

昨日晚间传出重磅消息,美债收益率12年出现首次倒挂,引发美股三大股指集体重挫。

美东时间8月14日,美股三大股指集体重挫。截至收盘,道指跌超800点,跌幅3.05%报25479.42点;纳指跌3.02%报7773.94点;标普500指数跌2.93%报2840.60点。

美国股市暴跌,一夜之间蒸发5500亿美元,约合3.9万亿元人民币。

消息显示,美国2年期和10年期国债收益率曲线自2007年来首次出现倒挂,发出美国经济陷入衰退的信号。

“从以往历史来看,基准十年期美国国债与两年期美国国债的收益率曲线发生倒挂意味着,我们现在必须预计,从今天开始的6至18个月时间里,美国经济可能会陷入衰退。”The Sevens Report的创始人汤姆·爱斯特尔(Tom Essaye)在周三发布的一份研究报告中说道。“这将令我们对整体市场的中长期前景展望发生极大改变。”

同样的,欧洲市场也传出黑天鹅消息。德国联邦统计局14日公布的最新国内生产总值(GDP)数据显示,今年二季度德国未经季节因素调整的GDP同比增速为0,调整后同比增长0.4%。去除价格变动和季节因素影响后,德国今年二季度实际GDP较一季度减少0.1%。而今年一季度的GDP与前一季度相比尚有0.4%的增长。

昨晚,欧洲股市也大跌2%左右,其中欧洲经济发动机德国股市大跌2.19%,法国和意大利跌幅也在2%以上,初步估算欧洲主要国家股市市值单日跌幅超过2000亿美元。

合计来看,昨夜欧美两市暴跌超过7500亿美元。

两融余额将冲击万亿大关

从目前市场预期来看,尽管外围风险信号频频传出,但对A股市场的影响似乎边际效应逐步收窄,悲观情绪正在逐步消散,这也成为A股市场此番走强的重要情绪因素。

而从政策面来看,上周交易所扩容两融标的新规出台,也给提振市场情绪带来积极作用。沪深交易所日前公告称,8月19日起,两融标的将从目前的950只扩展至1600只。业内人士认为,两融标的扩容对提振市场情绪具有积极作用,且新增标的主要集中于中小板和创业板,明显利好中小市值股票。

从最新三个交易日的成交数据来看,中小板成交金额分别为2002亿元、1857亿元和2284亿元,创业板成交金额分别达663亿元、632亿元和772亿元,市场成交活跃度略有回升。

财通证券(行情601108,诊股)指出,分板块来看,本次扩容对创业板和中小板的边际变化要远大于主板。数量上,本次新增的近650只个股里,中小板和创业板各有165只和141只,较扩容前分别增加86%和266%,而主板增幅仅为48%。从标的市值来看,主板扩容带来的新增个股市值仅增加了13.7%,而中小板和创业板分别增加了56%和155%。

中信证券(行情600030,诊股)认为,修订后的两融新规可以减弱市场下跌过程中平仓共振导致的虹吸效应。两融标的扩容,预计增加两融余额2000亿元-3000亿元,行业净利润提升幅度4.7%。

川财证券分析指出,2016年以来,两融余额大部分时间在1万亿元上下浮动,其短期内变动主要受市场投资者情绪的影响。截至8月13日,A股融资融券余额为8945.54亿元,此次两融标的扩容将提升A股市场整体的交易活跃度,两融余额有望回升至万亿元以上。

外资加仓中国节奏未停

而除了国内市场情绪逐步回暖之外,外资加仓A股资产的节奏并未停止,更有大笔买入的趋势。

消息显示,自桥水基金创始人瑞·达里奥高调唱多中国之后,桥水最新披露的二季度持仓数据便显示,桥水果然正在加仓中国。

美东时间8月13日,世界头号对冲基金桥水向美国证监会提交了2019年二季度持仓报告:今年二季度,虽然桥水的美股仓位从一季度末的163.25亿美元降至127.51美元,但却首次新进两只中国ETF,一只为中国大盘ETF(CHINA LG-CAP ETF),另一只为MSCI中国ETF(MSCI CHINA ETF)。

报告显示,桥水对中国大盘ETF的持仓市值为3063.1万美元,持仓份额约71.62万份;而对MSCI中国ETF的持仓市值为2974.6万美元,持仓份额约50.04万份。

此前,达里奥认为现在就是进入中国的好时机。他表示,中国正在推进改革开放,可以选择早进入也可以选择晚进入,但早进入更好。我们已经注意到中国市场股票正在被MSCI指数逐步纳入,此外,目前也必须更注重对投资组合的分散化。

除了桥水基金之外,今年5月,MSCI根据扩容方案将中国大盘A股纳入因子从5%增加至10%,同时以10%的纳入因子纳入中国创业板大盘A股。目前截至8月,MSCI已如约将中国大盘A股纳入因子从10%增加至15%,完成了“三步走”扩容方案的第二步。

按照计划,今年11月,MSCI会将所有中国大盘A股纳入因子从15%增加至20%,同时以20%的纳入因子纳入中国中盘A股(包括符合条件的创业板股)。

券商集体唱多:

A股迎来最佳战略配置期

值得注意的是,在此时的关键点位,多家机构陆续发布研报集体看多A股长期行情,并认为目前,目前A股处于底部区域,是最佳的战略配置期。

中信证券策略表示,A股最佳的做多窗口已经提前关闭。而近期风险释放后,市场对国内政策、分歧和市场流动性的预期已充分调整,接近底部。预期底夯实市场底,以时间换空间:耐心等待基本面和流动性空间打开,从而再次打开做多窗口。

目前依然是以时间换空间的最佳战略配置期,宜调仓不宜减仓:首先,结构性增量资金流入支撑下,消费和金融板块的核心资产依然有底仓配置的价值;其次,调仓时可以密切关注四条主线:华为产业链、消费电子、新能源汽车产业链和住宅竣工复苏的机会;再次,短期也可介入受益于人民币贬值预期的品种。

广发证券(行情000776,诊股)认为,A股处于本轮盈利周期底部。今年金融供给侧改革正加速这一过程,劣币驱逐良币的时代一去不复返,绩优绩劣的分化将进一步加剧。

广发证券在策略中称,A股处于本轮盈利周期底部区域,历史经验三个方向大概率跑赢。因此,预计A股盈利底部不迟于三季度,中期配置上,后续风险偏好难以大幅提升,但业绩增速下行压力减小,广谱利率下行,配置围绕盈利改善。

安信证券认为目前处于底部区域,逢低布局。安信证券策略表示,近期一系列外部事件使得A股市场风险偏好受到了较大影响,短期市场可能还需要一些时间震荡消化,但从中期来看,我们持积极态度,我们认为投资者预期已经处于低位,市场基本处于底部区域。

安信证券策略称,未来一个阶段经济韧性较强,流动性维持宽裕,政策将在供给侧继续优化与发力,维持地产调控基调与打破刚兑都有利于资本市场中期发展,当投资者走出悲观情绪,看到积极因素,我们认为A股市场也将在经历这个阶段的震荡筑底之后,有望迎来新一轮上升行情。