两融交易机制迎来了大调整,标的股票也迎来了大扩容!

8月9日,证监会新闻发言人常德鹏表示,近日,证监会指导沪深交易所修订的《融资融券交易实施细则》正式出台,同时指导交易所进一步扩大融资融券标的范围,对融资融券交易机制作出较大幅度优化。

沪深交易所同日发布扩大融资融券标的股票范围相关事项的通知及修改《融资融券交易实施细则》涉及维持担保比例若干条款的通知,并自2019年8月19日起施行。根据通知,沪深交易所融资融券标的股票数量分别扩大至800只,两市合计扩大至1600只。

据计算,融资融券标的股票数量由950只扩大至1600只后,市场融资融券标的市值占总市值比重将由约70%达到80%以上。截至8月9日,沪深两市总市值为55.49万亿元,两融标的市值将扩容至44.39万亿元。

常德鹏披露,本次扩大融资融券标的范围,优化融资融券交易机制的主要内容包括:

一是取消了最低维持担保比例不得低于130%的统一限制,交由证券公司根据客户资信、担保品质量和公司风险承受能力,与客户自主约定最低维持担保比例。

二是完善维持担保比例计算公式,除了现金、股票、债券外,客户还可以证券公司认可的其他证券等资产作为补充担保物,增强补充担保的灵活性。

三是将融资融券标的股票数量由950只扩大至1600只。标的扩容后,市场融资融券标的市值占总市值比重由约70%达到80%以上,中小板、创业板股票市值占比大幅提升。

常德鹏强调,需说明的是,规则调整后不再统一规定维持担保比例最低限,并不是取消最低维持担保比例,扩大担保物范围,也不是不用考虑担保物质量。上述调整的目的是改变“一刀切”的做法,将监管、自律的强制要求转化为证券公司自主风险管理的内在需求,交由证券公司与客户自主约定。对于客户资信较强、担保品流动性较好的,证券公司可经评估后适当调低最低维持担保比例,反之可提高。同样,扩大融资融券标的范围,亦是引导证券公司根据自身风险管理能力在标的范围内自主设定标的池,切实做好客户适当性管理、保护投资者权益。

沪深交易所两融标的分别扩至800只

根据沪深交易所关于扩大融资融券标的股票范围的通知,本次扩大标的股票范围以优先保留现有标的股票为基本原则,对符合交易所《融资融券交易实施细则》有关规定的上市A股股票,按照加权评价指标从大到小排序。

上交所选取275只股票作为新增标的股票,扩大范围后标的股票数量为800只。上交所现有43只标的交易型开放式指数基金范围维持不变。科创板融资融券标的证券范围不适用本通知规定。深交所选取375只股票作为新增标的股票,融资融券标的股票范围由现有425只扩大到800只。

此外,沪深交易所本次对融资融券交易实施细则中涉及维持担保比例若干条款的修改内容主要包括:

一、会员应当对客户提交的担保物进行整体监控,并计算其维持担保比例。维持担保比例是指客户担保物价值与其融资融券债务之间的比例,计算公式为:维持担保比例=(现金+信用证券账户内证券市值总和+其他担保物价值)/(融资买入金额+融券卖出证券数量×当前市价+利息及费用总和)。

公式中,其他担保物是指客户维持担保比例低于最低维持担保比例时,客户经会员认可后提交的除现金及信用证券账户内证券以外的其他担保物,其价值根据会员与客户约定的估值方式计算或双方认可的估值结果确定。

客户信用证券账户内的证券,出现被调出可充抵保证金证券范围、被暂停交易、被实施风险警示等特殊情形或者因权益处理等产生尚未到账的在途证券,会员在计算客户维持担保比例时,可以根据与客户的约定按照公允价格或其他定价方式计算其市值。

二、会员应当根据市场情况、客户资信和公司风险管理能力等因素,审慎评估并与客户约定最低维持担保比例要求。

当客户维持担保比例低于最低维持担保比例时,会员应当通知客户在约定的期限内追加担保物,客户经会员认可后,可以提交除可充抵保证金证券外的其他证券、不动产、股权等依法可以担保的财产或财产权利作为其他担保物。

会员可以与客户自行约定追加担保物后的维持担保比例要求。

三、仅计算现金及信用证券账户内证券市值总和的维持担保比例超过300%时,客户可以提取保证金可用余额中的现金、充抵保证金的证券,但提取后仅计算现金及信用证券账户内证券市值总和的维持担保比例不得低于300%。

维持担保比例超过会员与客户约定的数值时,客户可以解除其他担保物的担保,但解除担保后的维持担保比例不得低于会员与客户约定的数值。

交易所对提取现金、充抵保证金的证券,或解除其他担保物的担保另有规定的除外。

证监会新闻发言人常德鹏表示,证券公司融资融券业务自2010年试点开展至今,运作模式相对成熟,证券公司风险管理能力逐步提升。本次融资融券业务交易机制优化、扩大标的范围,将进一步提升融资融券交易市场化程度,引导证券公司发挥专业优势,维护市场活力;疏导投资者合理的投资需要,适当增加中小盘股票,正向引导资金规范入市,促进融资融券业务有序发展。同时,也希望广大投资者高度关注融资融券交易的杠杆特性及业务风险,理性投资,防范投资风险。

沪深交易所强调,各会员单位应当高度重视,认真做好此次扩大标的股票范围的业务和技术系统准备,保障此项工作顺利开展和安全运行。深交所表示,各会员单位应建立健全标的证券管理机制,根据市场情况、客户和自身风险承受能力,结合上市公司财务、规范运作及标的证券交易等情况,对标的证券范围进行动态调整和差异化控制,采取相应措施防范业务风险。上交所表示,各会员单位应进一步优化自身风险监控指标,根据上市公司财务指标、合规运营情况及市场交易情形等相关信息,加强对标的证券的风险识别及差异化管理,并采取相应的监控措施,严控融资融券业务风险,切实保护投资者利益。

专家建议为融券业务提供更多支持

新时代证券首席经济学家潘向东表示,《细则》的出台有助于进一步增强市场流动性,激发市场活力,尤其是融资融券标的扩容之后,有助于稳步提高中小板、创业板股票的成交额与成交活跃度,同时,完善证券公司认可的其他证券等资产作为补充担保物,不仅可以提高融资担保的灵活性,也有助于降低股市波动。另外,除股权外的其他资产也可以作为补充担保物,有助于分散证券公司两融业务的投资风险,增加担保品范围,提高担保品比例。

前券商资深保荐代表人王骥跃分析,《细则》出台的重要意义在于完善市场机制,让市场能够更加充分地发挥作用。细则的出台减少了对市场的约束和限制,是市场化改革的重要举措,能够更加充分地发挥市场机制的作用。他指出,自证监会主席易会满提出“四个敬畏”以来,市场化改革驶入快车道,“无形之手”在资本市场资源配置中发挥的作用愈加明显。

东北证券(行情000686,诊股)研究总监付立春表示,《细则》出台以及扩大两融标的范围主要有三方面意义,一是有利于提升两融业务效率,扩大业务规模。《细则》从市场需求出发,放宽了对担保比例、补充担保物的要求,同时扩大两融标的范围,便利两融业务更加市场化地开展。二是肯定了两融业务对资本市场的积极作用。

付立春指出,融资活跃有利于激发市场活力,而融券则能防止市场不理性的单边上行,两者科学联动能有效对冲市场风险。两融交易细则的出台完善了两融业务的相关规范,有利于提振市场信心,进一步激发股市活力。

付立春建议,由于融券的赚钱效应不明显,当前市场上的融资规模较大,而融券规模较小,这不利于风险疏散。为防止市场大起大落,建议转变观念,为融券业务提供更多支持,推动两融业务协同发展。

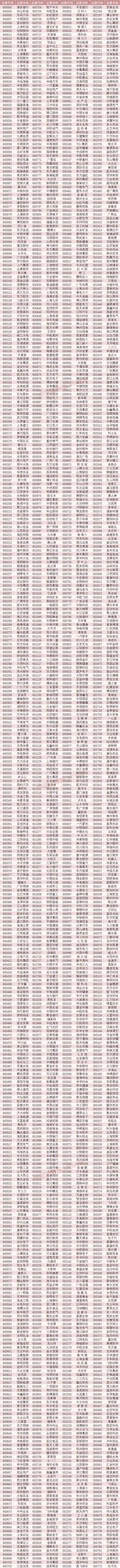

两市1600只融资融券标的股票