承兴控股董事长罗静的供应链金融骗局刚刚曝光不久,银保监会即发文,规范银行保险机构供应链融资行为,推动供应链金融服务实体经济。

据中国证券报报道,银保监会近日向各大银行、保险公司下发了《中国银保监会办公厅关于推动供应链金融服务实体经济的指导意见》,要求银行保险机构依托供应链核心企业,基于核心企业与上下游链条企业之间的真实交易,整合物流、信息流、资金流等各类信息,为供应链上下游链条企业提供融资、结算、现金管理等一揽子综合金融服务。

银保监会提“四大原则五大要求”

据了解,《意见》指出,银行保险机构在开展供应链金融业务时应坚持四大基本原则:

1、坚持精准金融服务,以市场需求为导向,重点支持符合国家产业政策方向、主业集中于实体经济、技术先进、有市场竞争力的产业链链条企业;

2、坚持交易背景真实,严防虚假交易、虚构融资、非法获利现象;

3、坚持交易信息可得,确保直接获取第一手的原始交易信息和数据;

4、坚持全面管控风险,既要关注核心企业的风险变化,也要监测上下游链条企业的风险。

在加强供应链金融风险管控方面,《意见》提出五方面要求:

1、加强总体风险管控。银行业金融机构应建立健全面向供应链金融全链条的风险控制体系,根据供应链金融业务特点,提高事前、事中、事后各个环节的风险管理针对性和有效性,确保资金流向实体经济。

2、加强核心企业风险管控。银行业金融机构应加强对核心企业经营状况、核心企业与上下游链条企业交易情况的监控,分析供应链历史交易记录,加强对物流、信息流、资金流和第三方数据等信息的跟踪管理。

3、加强真实性审查。银行业金融机构在开展供应链融资业务时,应对交易真实性和合理性进行尽职审核与专业判断。鼓励银行保险机构将物联网、区块链等新技术嵌入交易环节,运用移动感知视频、电子围栏、卫星定位、无线射频识别等技术,对物流及库存商品实施远程监测,提升智能风控水平。

4、加强合规管理。银行保险机构应加强供应链金融业务的合规管理,切实按照回归本源、专注主业的要求,合规审慎开展业务创新,禁止借金融创新之名违法违规展业或变相开办未经许可的业务。不得借供应链金融之名搭建提供撮合和报价等中介服务的多边资产交易平台。

5、加强信息科技系统建设。

此外,《意见》还指出要规范创新供应链金融业务模式,完善供应链金融业务管理体系和优化供应链金融发展的外部环境。

承兴事件揭开供应链金融骗局

何为供应链金融?一些企业在日常运营中,需要先支付资金购买原材料等,待产品出售后才能回笼现金。这种模式下,营运资金常常因预付账款、存货、应收账款等形式被占用,给企业资金周转带来压力。供应链金融便能缓解这个问题。

供应链金融是一种有别于传统型带的创新融资模式,资金提供方可以免去审查融资企业的财务信息,转为对产业链上的企业交易状态进行综合评价,针对单笔或多笔交易提供融资。

而供应链金融近期颇受市场关注,导火索是承兴控股曝出的供应链金融骗局,涉及至少十余家金融机构。此前,该公司实控人兼董事长罗静已被公安机关刑拘。

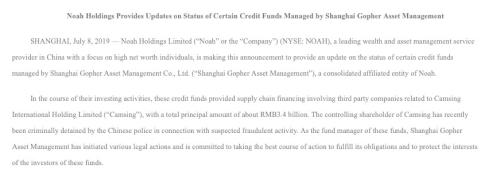

7月8日晚间美股上市公司诺亚财富公告称:旗下歌斐资产的信贷基金为承兴国际控股相关第三方公司提供供应链融资,总金额为34亿元。随后诺亚财富创始人汪静波在内部信中承认,与承兴相关的基金确实发生了风险。

供应链金融应收账款,是该事件的漩涡核心,而涉事主体即承兴控股相关第三方公司。据了解,此次供应链金融形成的链条路径大致是:承兴系向苏宁、京东、中国移动等供货,由于这些企业话语权较大,对承兴系产生了较大的现金流压力,因此承兴将上述企业的应收款打包成相关产品在金融平台上发行。

如此,以承兴系为供应链金融的核心节点,两端分别是:承兴系所称的以京东、苏宁等为首合作伙伴;为承兴系提供了上百亿元融资的包括券商、信托、保理、三方财富等在内的金融机构。

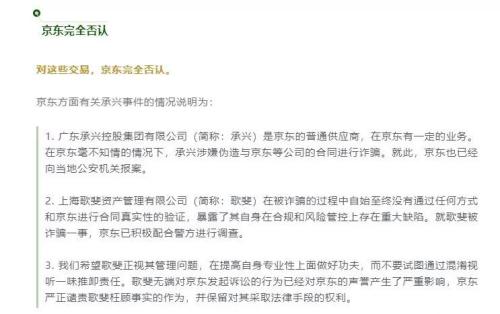

然而,涉事公司京东却对外公告称,广东承兴涉嫌伪造和京东的业务合同对外诈骗。另一家牵扯其中的电商苏宁也否认了应收账款的真实性,表示“我司与该融资事项无关”,“系广州承兴伪造与苏宁易购(行情002024,诊股)的采购合同进行融资”。

京东、苏宁等企业对于债权确权的否认,让相关基金产品底层资产的真实性存疑。目前,案件仍在调查之中。而据业内人士透露,类似承兴事件的供应链骗局在业内并不鲜见。

“供应链融资主要依托的是核心企业的信用,但不少核心企业都是大体量公司,往往存在大企业病,内部管理存在失控,所以有可能出现大企业内部和上下游一起勾结、虚构往来,凭空融资的情况。”一位前民生银行(行情600016,诊股)人士表示,“在核心企业的信用加持下,不少供应链融资的成本相对比较低,所以也会被一些核心企业上下游公司打主意,这件事情后发生后,不排除有更多供应链融资出现爆雷的情况。”

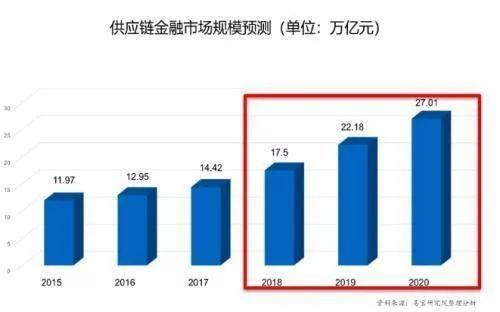

供应链金融近年来呈现爆发式增长

近年来,供应链金融呈现爆发增长态势。易宝研究院在其发布的《2018年供应链金融行业发展趋势研究报告》中预测,到2020年,我国供应链金融市场规模或将达到27万亿元。

光大证券(行情601788,诊股)固收团队称,供应链金融的业务模式呈现多样化趋势:一是资金来源多样化,除了传统的商业银行、商业保理,还有P2P平台、小贷公司,还有资产证券化等衍生模式;二是参与主体多样化,业务主导方由核心企业拓展到专业供应链服务公司、电商平台等企业类型。

在风险方面,光大证券固收团队表示,供应链金融业务依赖产业链,需要关注产业链的发展状况,一旦行业处于产能过剩状态,产品最终销售将面临压力,产业链的价值无法实现,进而带来难以抵抗的信用风险。

联讯证券首席宏观研究员李奇霖表示,供应链金融贷前风险在于可能存在部分中小企业借助供应链金融贷和普惠金融优惠政策骗贷;贷中风险在于中小企业可能因挪用资金从事生产之外的事情,比如发放员工工资等,没有改善整个供应链的现金流,减弱了企业日后的还贷能力;贷后风险在于中小企业的经营不稳定可能带来的信用风险问题。

中泰证券指出,供应链金融面临三类风险:外生风险是外部经济、金融环境或产业条件的变化;内生风险是供应链内在结构、流程或要素出现问题而导致的潜在金融风险;主体风险是指核心企业或融资需求方本身的潜在风险,因某一方采取机会主义行为导致另一方蒙受损失。

“机构在参与供应链金融业务时应当识别控制潜在风险,把风险扼杀在源头上。”中泰证券表示,“应该根据上述因素的综合评定进行决策,确定贷款的额度、周期和费率。”据其介绍,供应链金融的风险管理要点在于四个方面:1、行业理解,2、数据为王,3、第三,线上、线下相结合,4、增信手段的应用。