顶尖财经网(www.58188.com)2019-6-24 13:41:07讯:

6月24日早盘盘中,贵州茅台(行情600519,诊股)股价再创新高,最高上探至999.69元,千元目标近在咫尺。截至午间收盘,该股报992.51元。

千元目标不足以令人惊叹,将时间往前推到6月20日,这一天才是值得载入贵州茅台公司史册的日子。

6月20日,贵州茅台的市值超过中国石油(行情601857,诊股),这是自2007年11月5日中国石油首发上市以来的第一次。

Wind数据显示,6月20日,贵州茅台总市值报12247.93亿元,比中国石油的12107.97亿多出139.96亿元。

消息面上,贵州茅台2018年年度权益分派股权登记日为2019年6月27日,公司每股派发现金红利14.539元(含税),股息率1.46% 。

同日也是中国石油的股权登记日,每股派发现金红利0.09元(含税),股息率1.29%。

“穷小子”的逆袭之路

贵州茅台、中国石油,这两只股票全中国家喻户晓。

它们在A股市场中,一个是第一高价股:

另一个,则是石油圈里的扛把子,但股价却长年10元以下徘徊,上市首日的最高价成了该股的历史最高价。

就在贵州茅台即将实现“千元”小目标时,中国石油股价仍在7元附近徘徊。

尽管从股价上比,中国石油无法和贵州茅台相提并论,但过去12年来,中国石油作为石油界一哥,市值相对贵州茅台一直是碾压式的存在。

如图所示,上面那根蓝线是中国石油的市值。

2007年11月5日,中国石油首发上市。当日,贵州茅台市值为1717.81亿元;而中国石油则是“万亿元”俱乐部成员,市值高达74828.16亿元。二者相差73110.35亿元。

同日,中国石化(行情600028,诊股)的市值是19930.85亿元。换句话说,贵州茅台这一天的市值和中国石油之间差了将近4个中国石化。

但之后的12年,贵州茅台上演了一场精彩的“穷小子逆袭之路”。但最重要的变化还在近几年:

Wind数据显示,2016年4月28日,贵州茅台和中国石油的市值差距首次缩减到万亿元以下,达到9862.09亿元。

2017年11月13日,二者市值差距首次缩减至5000亿元一线,达5945.26亿元。

2019年4月10日,二者差距仅1487.93亿元。

2019年4月29日,二者差距进一步缩窄至688.15亿元。

2019年6月20日,贵州茅台完成逆袭,市值反超中国石油139.96亿元。

三大原因助力茅台

是什么原因,让贵州茅台从“穷小子”变成“高富帅”的?

一、贵州茅台盈利能力可与中国石油一较高下

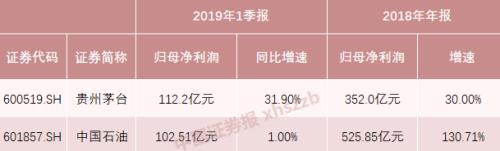

根据中国石油2019年一季报,按照中国企业会计准则,报告期内,归属于母公司净利润102.51亿元,同比增长1%。而同期贵州茅台归母净利润为112.2亿元,同增31.9%。

当然,从年度业绩来看,贵州茅台与中国石油还有一定差距:2018年年报中,中国石油归母净利润为525.85亿元,同比增长130.71%。 而贵州茅台同期归母净利润352.0亿元,同比增长30.00%。

贵州茅台与中国石油业绩对比

(数据来源:公司公告)

二、产品价格处于不同周期

2016年8月,贵州茅台实行按月打款政策,并在2018年初提高了产品出厂价。受此影响,茅台酒的价格节节攀升!据太平洋(行情601099,诊股)证券数据,普通飞天茅台的价格从850元/瓶左右开始一路上涨,持续了近三年时间。

目前,普通飞天茅台的一批价超过2000元/瓶,终端价接近2300元/瓶,较850元/瓶涨了1.71倍。而石油价格方面,2016年8月以来亦震荡上行,文华财经数据显示,美油至今累计涨幅为39.83%。

太平洋证券分析师郑汉镇表示,由于公司回收部分经销商的配额,集团营销公司的经销权还待确立,包括电商在内的直营渠道也在整合,渠道管控和营销体制改革导致茅台酒短期内出现供应紧张。同时,受涨价预期影响,提前购买和囤货加强,整体上茅台供不应求,价格加速上涨。

有报道称:28日的茅台股东大会,签到处排长龙,人气之旺,简直就像明星见面会,还有买到平价茅台酒的投资者兴奋高喊:“我有酒了!”

有网友则感慨:在中国,“炒房炒股都不如炒茅台。”

三、机构投资者的追捧

Wind数据显示,截至去年年末,共有329家机构持有中国石油,而同期持有贵州茅台的机构则高达863家。

新时代证券研究所投顾总监刘光桓表示:首先,贵州茅台独特的地理环境造就了独特品牌优势,将中国的酒文化提升到超级品牌的地位,在消费品市场独树一帜;二是贵州茅台多年以来经营比较稳定,业绩增长保持高速的发展,而且具有一定的抗周期性,其未来还有一定的增长;三是股价与市值的不断提升,但其估值仍然处在非常低的位置,公司分红率较高,是典型的低估值、高回报的价值大蓝筹,因此得到了机构投资者普遍的认同,机构资金不断锁仓配置,其股价与市值也不断攀升。

中国石油则主要是依靠市场垄断维持其地位,石油价格又受到国际市的场影响波动较大,其经营业绩不稳定,市场回报率相对较低。