A股在“419魔咒”、“基金88魔咒”、股谚“五穷”魔咒接续发力之后,步入震荡调整阶段,A股市场也出现一些新特征。

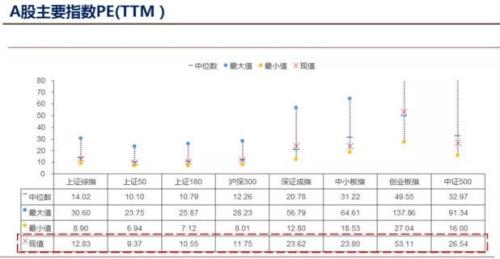

从估值上看,A股多个指数的市盈率(TTM)已经回落至历史中位数之下。这是否意味着下跌空间已然收窄,后续将否极泰来?有券商分析表示,短线A股仍将承压。

同样是连续下跌后,高盛集团在过去一周却抛售了美股资产,转而做多A股,显示了外资机构对中国市场的态度重新乐观。

A股呈现四大新特征

5月以来,在海外不确定因素扰动、北向资金外流以及产业资本减持凶猛的背景下,沪深两市震荡回调。随着沪综指调整至2900点之下,市场也出现了一些新的特征。

第一,周K线上,沪综指今年首度出现了周线4连阴,累计跌幅11.88%。

周线四连阴在沪综指历史上并不罕见,2010年以来,每一年都曾经出现过这一现象。其间最长周线连阴记录是8连阴,最近一次是2008年2月15日至2008年4月3日,累计下跌25.08%。

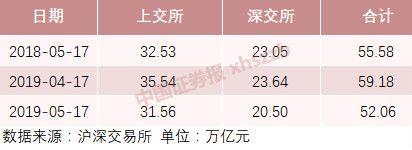

第二,从市值角度看,截至5月17日,沪深两市总市值合计为52.06万亿元,较4月17日蒸发7.12万亿元,环比降幅12%。较去年同期而言,总市值减少3.52万亿元,降幅6.33%。

第三,从估值角度看,除了深证成指和创业板指之外,A股主要指数PE(TTM)均已回到历史中位数以下。其中,沪综指PE(TTM)目前为12.83倍,低于中位数14.02倍。

来源:wind,国金证券(行情600109,诊股)研究所

第四,北向资金延续净流出态势且流出速率提高。Wind数据统计显示,5月(截至17日)北向资金净流出金额已经达到364亿元,是4月份全月净流出金额的2倍多,创下历史新高。

北向资金历史上单月净流出金额排行

短线大盘还将惯性下挫?

今年3月以来,沪综指自2838.39点涨至3270.80点花了8周,而自3270点附近跌回2882点,只用了4周。展望下周,市场是延续调整还是企稳反弹呢?

方正证券(行情601901,诊股)首席市场分析师赵伟认为,短线大盘还将惯性下挫,“2.25缺口”将面临考验,若回补,则大盘弱势,3288点有望成为年内高点;若不补,缺口支撑有效,则大盘强势依旧,年内大盘还会有新高。操作上,建议逢低关注券商、5G、大消费、军工、科创板行业存量中细分子行业龙头及业绩大幅增长股投资机会,回避受政策影响偏负面的板块及退市风险股。

光大证券(行情601788,诊股)策略谢超团队表示,市场跌回前期测算的估值均衡区间,市场情绪和上行空间将继续受到压制。市场回调大幅回调往往意味着配置结构变化,建议坚定持有前期基本面良好或改善,但近期回调充分,估值再次突显吸引力的行业。包括必选消费的医药、农林牧渔,地产后周期的家电、家居;以及景气度高的5G产业链,光伏、挖掘机等细分行业。

海通证券(行情600837,诊股)策略团队认为,市场本轮调整主因是估值修复后基本面没接力,对比历史上牛市第一波上涨后市场回吐前期上涨幅度的六成多、耗时1-2个月,目前调整时间空间不够。调整结束,需要市场面、基本面、政策面共振,保持耐心。拉长时间看,上证综指2440点以来牛市的长期逻辑没变,即牛熊时空周期上进入第六轮牛市、中国经济转型和产业结构升级推动企业利润最终见底回升、国内外资产配置偏向A股。

国盛证券首席策略分析师张启尧认为,震荡仍是主基调,战略反攻仍需等待。二季度中后段是多事之秋,通胀高点临近、外部也不太平,因此当前市场仍处于震荡、夯实期。三季度是战略反攻更好的时间窗口。一方面,通胀高点逐渐过去,货币将重回宽松基调。另一方面,科创板推出将提振市场风险偏好。行业配置上建议从两条主线入手,一是以大消费为代表的核心资产,一是景气向上的成长股子行业。

美股大跌高盛做多A股

A股连续下跌后,外资机构对中国市场的态度重新乐观。

上周,美国三大股指全部收跌,道指周跌0.7%,周线四连阴创2016年以来最长纪录,纳指周跌1.3%,标普500指数周跌0.8%。事实上,5月以来,美股迎来一波连续下跌,道指、纳指跌超3%,标普500指数也跌近3%。

据外媒报道,高盛集团旗下多元资产基金在过去一周削减了美国股市敞口,使其在美国股市的投资大致保持中性。

此外,该集团旗下的高盛资产管理公司目前已恢复对中国内地股票的多头头寸,展示了其对中国股票市场的乐观态度。该公司管理的资产规模约达1.4万亿美元。

施罗德投资中国A股研究总监、副总经理及投资负责人李文杰也表示,短期内A股也许需要调整稳固,但是考虑到经济在下半年将有所改善,加上将继续出台宽松政策,鼓励直接融资和发展科创板,A股回调后可能迎来中长期买入机会。