中小创2018年年报快报

有哪些增量信息?——兼论如何寻找景气向好的公司

天风策略:刘晨明/李如娟/许向真

联系人:韩旭东/吴黎艳

具体报告内容和数据交流请联系:李如娟

摘要

核心结论:

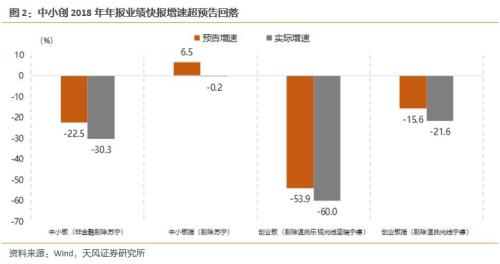

1、业绩快报:中小创年报增速大幅回落,比预告差;但创业板指增速中位数有15.2%,逐渐恢复至内生水平(20%左右)。

2、后市观点:成长占优,景气为先。配置层面:一是券商;二是工业互联网、国产替代等成长板块;三是建筑(4月一带一路峰会)、环保(两会政策预期)、火电(增值税减税预期)等主题机会。

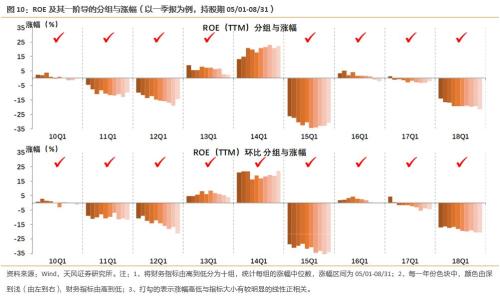

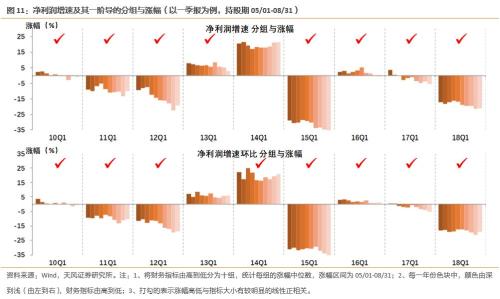

3、个股层面:能穿越周期的景气指标:ROE环比(最有效)、净利润增速环比、毛利率环比。具体逻辑及选股结果见正文。

2月-4月初是上市公司业绩披露的相对真空期,期间只有中小创年报快报的增量信息(2月底前强制披露)。此前,我们在中小创年报预告分析《穿过至暗时刻,迎接拂晓晨曦》中认为悲观预期出尽后,头部成长有估值修复的需求。然而,2月份市场的反弹幅度和节奏仍是超出市场预期,特别是业绩爆雷指数 (8841183.WI)单月涨幅高达33%,大幅超过创业板指(25%)和沪深300(15%),这很大程度上受到资金和情绪的主导。因此,针对已披露的业绩快报,本文主要讨论两个问题:

(1)业绩快报有哪些增量信息?后市风格怎么看?

(2)行业层面和个股层面如何布局?

1、中小创:净利润增速超预告回落,但营收增速下行斜率放缓

截至2月28日,中小板和创业板2018年年报业绩快报已全部披露完。相比业绩预告,业绩快报提供的信息更丰富,除了净利润指标外,还有营收、资产和ROE等财务数据,快报未经审计但一般来说和正式年报偏差较少。

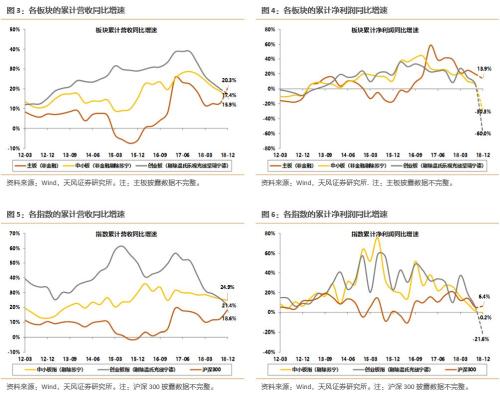

结论:中小创净利润增速回落幅度超出预告的增速,但营收增速下行斜率放缓且下滑幅度也较小,侧面说明净利润增速的大幅回落受到一些大幅计提商誉、减值等非常规因素的冲击。另外,创业板指的年报净利润增速中位数好于预告,有15.2%。

中小板、中小板(非金融剔除苏宁):18Q4累计营收增速分别为16.6%和15.9%,较18Q3小幅下滑2.5和2.9个百分点;18Q4累计净利润增速分别为-24.9%和-30.3%,较18Q3大幅下滑37.9和40.2个百分点,且下滑幅度高于预告的-17.6%和-22.5%;18Q4净利润增速中位数增速为4.9%和5.1%;18Q4单季增速大幅滑坡至-115.4%和-130.5%。

创业板和创业板指:18Q4累计营收增速分别为16.0%和20.3%,较18Q3小幅下滑2.1和4.2个百分点;18Q4累计净利润增速分别为-54.1和-21.6%,较18Q3大幅下滑62.2和40.4个百分点,且下滑幅度高于预告的-47.5%和-16.5%;18Q4净利润增速中位数增速为4.6%和13.8%,中位数增速好于预告水平;18Q4单季增速断崖式下滑至-450%和-119%。创业板由于大量异常利润的存在,常规的剔除部分成份的做法影响已不大。

中小板由于业绩预告披露的早,历来准确度要低很多。2012年至今,中小板实际业绩增速要比预告增速平均低7.1个百分点。而创业板的业绩预告披露时间比较临近正式财报,其准确度要高很多。2012年至今,创业板实际业绩增速比预告增速平均低1.8个百分点。

2、后市观点:成长占优,景气为先

开年第一篇报告中,我们详述了创业板商誉减值的风险将在1月下旬随着年报预告的推进而逐步释放,并可能会冲击整个成长板块,详见《Q1关键节点:成长股的至暗时刻和拂晓晨曦》。接着,在年报业绩分析《穿过至暗时刻,迎接拂晓晨曦》明确提出迎接头部成长的拂晓晨曦,认为年报预告的冲击过后,头部成长的可为阶段在2-4月,市场将逐步修复和调整19Q1的业绩预期。

目前时点往前看,我们认为仍是成长表现的时间窗。原因有三点:1)大环境:目前仍然处于社融拐点不能证伪的阶段,历史上信用扩张初期,虽然盈利尚未改善,但往往伴随市场的估值修复。而从估值修复的角度,经过两个月的反弹,目前沪深300的PE处于历史分位的33%,而创业板指的是在17%位置。2)业绩角度:创业板指业绩风险释放,一季报大概率比预期的好,但主板类公司一季报下行的幅度仍然分歧较大。3)从增量资金角度看:2月入场的增量资金,更偏好超跌的成长风格。向前看,由于被动资金流入的时间要到5月底和8月底,因此短期有可能形成外资流入的利好兑现阶段。

长期看,相对业绩变化决定市场风格。创业板2018年年报业绩的断崖式下滑,除了受商誉减值的影响外,由基本面走弱带来的坏账损失和存货跌价等对业绩的冲击可能更大,这点至少在2019年上半年仍是风险因素,成长行业受此影响相对传统行业较小。往后看,创业板指的盈利增速大概率能回到历史内生增速均值水平15%-20%之间。另外,成长板块2018Q1-Q2是盈利低位,而周期和消费是盈利高位,盈利的相对趋势变化对成长板块更有利。

配置层面,景气为先:挑选景气向上的行业和个股。建立以景气度为核心进行选股,规避大幅计提商誉、坏账和减值的公司,即使这些公司存在报表“洗澡”后的估值修复可能。应坚守选择好公司的逻辑,具体可参考我们去年“长期择股”系列专题。接下来我们将从行业层面和个股层面进一步剖析。

3、行业层面:逆周期行业景气较高,成长行业盈利或企稳

进一步分析行业景气度的变化:

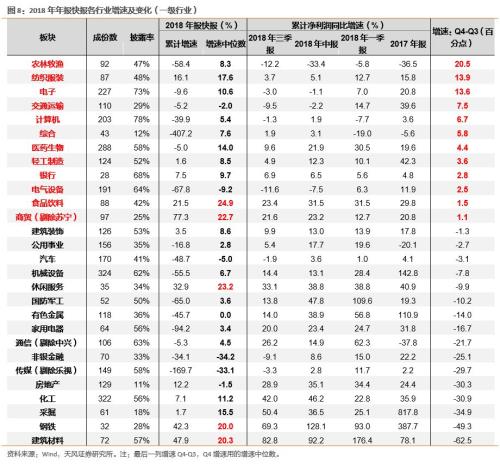

从一级行业年报快报看,2018Q4累计增速(中位数)相比Q3有提升的行业主要有(括号内为涨幅与Q4增速提升百分点):农业(8.3%,21pct)、纺服(17.6%,14pct)、电子(10.6%,14pct)、交运(-2%,8pct)、计算机(5.4%,7pct)、医药(14%,5pct)、银行(9.7%,3pct)、食品饮料(24.9%,1.5pct)等。

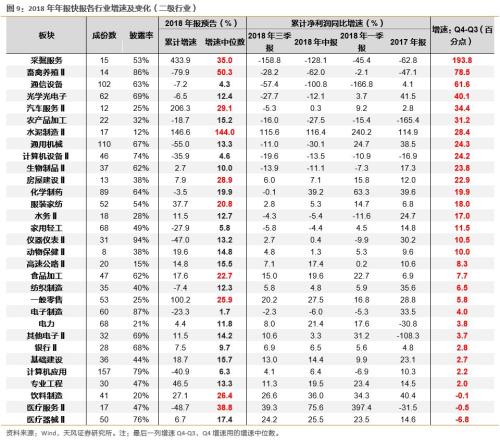

从二级行业年报快报看,Q4累计增速相比Q3有提升的行业主要有:采掘服务、畜禽养殖、通信设备、光学光电子、农产品(行情000061,诊股)加工、水泥制造、通用机械、计算机设备、生物制品、服装家纺、水务、家用轻工、动物保健、高速公路、食品加工、电子制造、电力、其他电子、银行、基础建设、计算机应用等。

增速大于20%的二级行业有:水泥制造Ⅱ、畜禽养殖Ⅱ、医疗服务、采掘服务、房屋建设、饮料制造、一般零售、食品加工、服装家纺等。部分行业可能由于披露数据不全,而导致一定程度的高估。

总体来说,在宏观经济下行环境中,传统的逆周期行业(农业、公用事业、食品、银行等)盈利表现出一定的抗周期特征。往前看,2019年,整体的工业企业盈利增速还会由于基数和PPI回落的原因惯性下行。在这一过程中,一是关注改革利好叠加交易量提升的券商等行业;二是布局有估值修复和基本面修复预期的成长板块,尤其是工业互联网和全面国产化替代;三是估值和业绩都在底部,且有一定催化剂预期的建筑(4月一带一路峰会)、环保(两会政策预期)、火电(增值税减税预期,但需等待动力煤价格见顶)。

4、个股层面:如何寻找景气向上的公司?

个股层面景气度的判断,除了自上而下先挑行业再挑个股的做法,还可通过核心盈利指标的趋势来判断。我们在2018年12月17日《财务视角的最优选择》一文中,回溯2005年至今的每个财报期,常用的盈利指标和估值指标的高低与个股涨幅的关系,进一步判断哪些财务指标的有效性能够穿越周期。关于指标的有效性及核心结论如下:

一是指标有效性:

(1)关于盈利能力:营收增速/净利润增速/ROE绝对水平的高低,对选股的指导作用并不能贯穿始终。在某些年份会失效,比如2009年和2014年。

(2)关于盈利趋势:ROE趋势是判断行业景气度最好的指标,其次是净利润增速环比、毛利率环比(环比=当期/上期-1,即一阶导)盈利能力是影响股价的重要因素,但核心是要买入盈利能力在提升的公司。

(3)关于估值(PE/PB及历史分位):低估值的行业并不一定能抗周期,甚至在盈利见顶回落的过程中,部分低估值的行业往往会越跌越贵。

(4)关于ROIC:不管是绝对水平还是环比变化,有效性不如ROE。

(5)关于现金流比率(净经营现金流/营收)与股息率:2016年之后也较有效。

二是核心结论:

(1)财务数据在财报披露后仍有很强的指导意义,即财报披露之后,可看着数据操作。

(2)景气度不在于盈利的绝对水平,更重要的是盈利的边际变化,即ROE/增速/毛利率的环比变化。

(3)能穿越周期的景气指标:ROE环比(最有效)、净利润增速环比、毛利率环比。

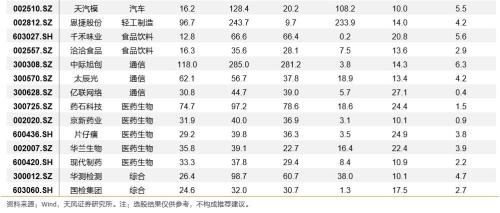

顺着景气度判断的逻辑,从已披露2018年年报业绩快报的公司中挑选满足条件的公司。

选股参数设定为:1)2018Q4净利润>;1亿,净利润增速>;30%且高于Q3;2)2018Q4营收增速>;10%;3)ROE>;10%且高于去年同期。

由于业绩快报信息较少,选股参数设定也较简单,结果仅供参考。

风险提示:海外不确定因素,宏观经济风险,公司业绩不达预期风险等。

注:文中报告节选自天风证券(行情601162,诊股)研究所已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告《策略:中小创2018年年报快报有哪些增量信息?——兼论如何寻找景气向好的公司》

对外发布时间 2019年3月2日

报告发布机构 天风证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格)

本报告分析师 刘晨明 SAC 执业证书编号:S1110516090006

李如娟 SAC 执业证书编号:S1110518030001

许向真 SAC 执业证书编号:S1110518070006

徐 彪 SAC 执业证书编号:S1110516080001

联系人 吴黎艳