明日(27日)就是3月期权的到期日,市场终于尘埃落定!

截至3月26日,市场关注度最高、持仓量最大的50 ETF购3000期权,随着时间价值的消耗殆尽,高达24.41万手持仓将于明天全部归零。

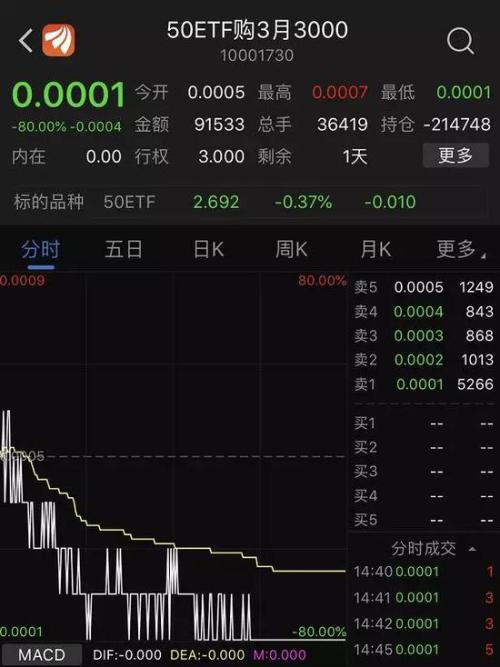

由于今日标的50ETF的价格为2.692,50 ETF购3000期权要想行权需要标的涨至3.0,即明日50ETF要涨11.44%,显然不可能。所以50 ETF购3000期权今日已提前被宣判,价格暴跌80%,变成0.0001,等待到期日来临后就正式归零。

除了50 ETF购3000合约外,3月购2950、购2900、购2850、购2800等多个合约均迎来暴跌,随着时间价值加速衰减,合计32.44万手的权利金也将在明日全部亏光,因为即使是购2800的期权,也需要50ETF明日大涨4%以上,机会显然渺茫。

自3月19日开始,50期权的持仓量一直维持在300万手以上。期权市场的火爆,也使得不少券商和期货公司的经纪业务显著获益。

在交易量方面,华泰证券(行情601688,诊股)、中泰证券、中信证券(行情600030,诊股)、广发证券(行情000776,诊股)以及银河期货等50ETF期权的交易量一直名列市场前茅。尤其是华泰证券,占据市场10%以上的交易份额,长期是期权交易量最大的经纪商。

50万手持仓明日将归零

2月25日,50ETF大涨7.56%,市场出现了罕见的192倍的财富神话;一天后,也就是2月26日,3月的50 ETF购3000合约也正式诞生。

由于市场看涨,情绪一片高涨,这款虚值期权(没有内在价值、只有时间价值)一诞生就备受投资者的青睐,在“192倍财富效应“的吸引下,权利金即使一度飙升至1000元时,仍有不少投资者冲进去大胆买入,使得持仓量水涨船高。3月4日,50ETF盘中一度触及2.897,购3000合约的权利金也一度飙升至915元。

随后几日,持仓量一路飙升至最高44万手,初步估计有近20万手的持仓是在权利金300元一张的高位买入。押注深度虚值期权等暴涨,成为3月份不少期权投资者的信仰。

然而,50 ETF购3000期权的走势却是这样的:

自3月7日开始一路下跌,然而直至今日,仍然有24.41万手的持仓押注着50ETF购3000合约。

由于今日标的50ETF的价格为2.692,50ETF购3000期权要想行权需要标的涨至3.0,即明日50ETF要涨11.44%,显然不可能。所以50ETF购3000期权今日已提前被宣判,价格暴跌80%,变成0.0001,等待到期日来临后。这也意味着此前买入的所有权利金全部亏完。

除了50 ETF购3000合约外,3月购2950、购2900、购2850、购2800等多个合约均迎来暴跌,随着时间价值加速衰减,上述4个合约的持仓量分别为6.57万手、8.82万手、7.27万手、9.78万手,即合计32.44万手的权利金将与明日全部亏光,因为即使是购2800的期权,也需要50ETF明日大涨4%以上,显然是小概率事件。

加上50ETF购3000合约的24.41万手持仓,明日归零的期权预计56.85万手,这也将创下期权上市以来的纪录。如果按照当初买入平均200元/张的权利金来计算的话,大约有1亿资金蒸发,显然要多于这个资金量。

市场给期权风险上了重要一课

混沌天成资管衍生品投资部总监余力认为,在整个3月的行权周期内,市场这位老师最好地教授了几个交易风险:

第一, 慎买临近到期的期权。时间价值有一个特征或者口诀叫做天天贬值、越贬越快。通常来说,买一个一个月后到期的期权,它的时间价值衰减非常缓慢。买最后一周后到期的虚值期权,它的时间价值开始加速衰减,会像阳光下的冰一样溶化的非常快。

第二, 慎买深度虚值的期权。深度虚值就像巴西队和德国队比赛中巴西队已经0:5落后德国队的时候,你还要买巴西队赢,这种投资非常不理性,这种购买期权的行为就叫做买入了深度虚值的期权。购买一次深度虚值的期权可能没感觉,但是如果连买10次都没有变成实值,你就会发现累计的亏损非常大。

第三, 仓位过重风险。如果一个人花费100元去买几张彩票,最后没有中奖,他不会觉得有什么大不了的;但是如果他花费了100万元去买了一堆彩票,最后一张都没有中奖,那他的经济重创就很大了。

“交易一种工具前真的需要先全面理解这一工具,而不是被所谓“翻倍”这样的字眼所迷惑。“余力说。

在华尔街做了十年衍生品交易员的赵林告诉记者,每个期权交易员都是用真金白银砸出来的,风控是期权交易的核心,然而不少期权投资者却将目光聚焦在如何进攻和暴富上。

“利用虚值期权非线性杠杆博取市场上涨的逻辑是合理的,但是投入过多的资金想获取暴利的行为长期来讲是不可取的。期权杠杆的真正意义是提升资金使用效率,用小资金办大事,投入过多资金买入深度虚值期权进行投机的行为等于弱化了期权的优势,强化了期权的风险,使投资人完全暴露在高概率亏损的状态下,是非常不理智的行为。在过去一个月,一些投资人显然在持续买入单一认购期权,当市场下降时,加仓行为异常明显,以至于在某特定时期,造成3月3.0认购期权无论是看涨标的还是看跌标的,都应该被卖掉。这充分暴露了投资人对于期权风险管理认知的缺失。希望投资人可以理性看待收益,客观评估风险,有效发挥期权的优势,不要盲目的投机。 ”赵林说。

在赵林看来,波动一旦起来,期权的定价就会乱。市场上交易期权的人目的都不同,有的是对冲,有的是投机,有的是交易波动率,波动率本身的定价经常会出现偏差,交易者要想清楚自己可以赚什么样的钱。

期权火热经纪商获益,华泰证券交易量第一

今年以来,50ETF期权的热度持续攀升,自3月19日开始,50期权的持仓量一直维持在300万手以上。

期权市场的火爆,使得不少机构的经纪业务获益。

上交所数据显示,截至2月底,投资者账户总数为317383户(经纪业务客户账户总数为317207户)。2月新增经纪业务客户账户数4280户。目前,已有86家证券公司、25家期货公司开通股票期权经纪业务交易权限。

交易数据显示,华泰证券、中泰证券、中信证券、广发证券的50期权的交易量一直名列前茅。例如,3月25日,华泰证券认购期货的交易量达到31.25万张,占比达10.04%;认沽期权的交易量达32.35万张,占比达10.66%。

3月22日,华泰证券认购期权交易量达到32.9万张,占比达12.02%;认沽期权交易量达29.4万张,占比达11.69%,是所有机构中占据的份额最大一家。

此外,银河期货则屡屡成为期货公司中期权交易量最大的一家。例如3月22日,银河期货的成交量达12.58万手,占比4.60%;认沽期权成交量12.54万张,占比4.99%,排名全市场第五。

持仓方面,则是中信期货常常是持仓量最大的机构;例如,3月25日,中信证券的认购期权的持仓量为21.85万张,占比为7.09%;认沽期权的持仓来那个为22.29万张,占比7.11%。