晶晨股份——国内智能机顶盒SOC领军

作者:骆思远/梁爽/谈必成

投资要点:

公司为Fabless IC设计厂商,专注于多媒体智能终端的SoC芯片设计及解决方案。公司芯片产品主要应用于OTT、IP智能机顶盒、智能电视和AI音视频等智能终端。在运营上为典型Fabless模式,专注于设计本身,晶圆制造及封测等环节交由台积电、日月光等国际一线大厂完成。公司为国内OTT机顶盒芯片领军,零售市场市占率第一,运营商市场市占率第二。智能电视芯片处于国内Tier1,客户涵盖索尼、TCL、小米等主流终端厂商。公司控股股东为晶晨控股,持有39.52%股权。TCL王牌为公司第二大股东,持股比例11.29%。

公司营收高速成长,客户集中度高,高度重视研发,盈利能力优异。公司处于快速成长期,近2年营收增速均在40%以上。由于目前公司正处在规模扩张期,公司销售费用大幅增加,近2年增速分别为62.6%、31.5%。管理费用波动幅度较大,主要系受公司发生股份支付费用的影响,剔除此影响增长相对稳定,近2年增速分别为13.92%、21.3%。公司前五大客户集中度较高,进3年分别为72.29%、59.65%、63.35%。主要原因在于公司在战略上聚焦核心一线客户,且下游终端市场本身也较为集中。公司极为重视研发,进3年研发费用占比均超15%,近2年绝对额增速分别为26.7%、40.8%。公司整体毛利率水平较高,分别为31.51%、35.19%、34.81%,反应公司产品具备较好的盈利能力。受各项费用波动影响,公司净利润高速增长,近2年增速分别为6.85%(受管理费用影响)、262.82%。

业内最先进工艺、高清音视频处理技术领先,未来将加码IPC(网络摄像机)SoC市场。公司领先于对手采用业内最先进12纳米工艺,掌握业内领先的视频处理技术,目前最高可以支持4K60帧HDR 10比特全4K特性,支持所有主流 HDR 格式。全格式视频解码处理技术和全式音频解码处理技术处于国际领先水平。公司未来将进一步强化在超高清、多格式、低功耗上的领先优势。此外,随着智慧城市、平安城市等的持续推进,公司战略性进军IPC(网络摄像机)SOC领域,意在抢占广阔智能安防新蓝海。

公司采用第一套上市标准估值(市值+净利润/收入),建议采用PE或pipeline估值。1)PE估值,公司盈利性好,财务质量高,可采用PE估值并给予一定溢价。2)Pipeline折现估值,考虑公司净利率高,人力扩张和收入增长经常错配,建议根据未来量产产品产生的毛利折现回当前的估值方法。

风险提示。警惕OTT市场增速下滑;警惕单一产品竞争加剧带来整体毛利率下滑。

容百科技——高速增长的动力电池正极材料龙头

作者:韩启明/刘晓宁/郑嘉伟/张雷

投资要点:

公司是动力电池正极材料领军企业,技术领先打造竞争先发优势。公司于2014年9月成立,实际控制人是白厚善,间接控制公司42.05%股权。公司主要从事锂电池正极材料及其前驱体的研发、生产和销售,主要产品包括NCM523、NCM622、NCM811、NCA等系列三元正极材料及其前驱体。三元正极材料主要用于锂电池的制造,并应用于新能源汽车动力电池、储能设备和电子产品等领域。根据GGII调研数据,2017年我国三元材料产量8.61万吨,对应的前驱体需求量为8.49万吨,公司2017年产量1.02万吨,市占率达到12%。公司主打高能量密度动力电池用正极材料,与宁德时代(行情300750,诊股)、比亚迪(行情002594,诊股)、LG化学、天津力神、孚能科技、比克动力等国内外主流锂电池厂商建立了良好的合作关系,并通过持续的技术优化和产品迭代深化客户合作。2018年公司实现营业收入30.41亿元,归母净利润2.13亿元,实现基本每股收益0.56元。

收入及利润持续高增,资产结构健康,盈利能力优质,现金流尚未转正。2016-2018年公司营业收入复合增速达到85%,归母净利润复合增速达到456%,历史成长性强。公司资产负债率低,流动性管理稳健,2017年公司资产负债率29.55%(行业平均56.83%),2017年流动比率2.76(行业平均1.29),速动比率2.15(行业平均0.84)。2016-2018年,受益于公司在高镍材料研发上的先发优势,公司主营业务综合毛利率分别为12.09%、14.86%和16.92%,高于可比公司当升科技(行情300073,诊股)及厦门钨业(行情600549,诊股),公司期间费用率10%左右,保持稳定。2018年公司经营活动现金流量净额-5.43亿元,主要是动力电池行业回款期较长所致。公司加权平均净资产收益率8.51%,处于行业平均水平。

高研发投入推动先进正极材料产品产业化,立志成为全球领先的新能源动力材料企业。公司致力于成为全球领先的新能源材料企业,设立伊始就确立了高能量密度及高安全性的产品发展方向,以产品差异化来提升竞争实力。公司拥有一支国际化的管理及研发团队,是国内首家实现高镍产品(NCM811)量产的正极材料生产企业,NCM811产品的技术成熟度与生产规模均处于全球领先,2016-2018年公司研发费用占收入比重保持在4%左右。本次募集资金用于2025动力型锂电材料综合基地(一期)项目,完成后将建成年产6万吨三元正极材料前驱体生产线。公司力争2019年跻身全球三元材料行业第一梯队;2021年进入全球新能源材料企业前两位;2023年成为全球综合第一的新能源材料企业;2028年成为全球领先的新能源企业集群。

公司选择《科创板上市规则》2.1.2条款第四项条件作为申请上市标准,利用PB-ROE框架结合现金流模型估值。基于公司2018年度实现营业收入30.41亿元,并结合报告期内的外部股权融资情况、可比A股上市公司二级市场估值情况,公司选择适用《上海证券交易所科创板股票上市规则》2.1.2条款的第四项上市标准,即预计市值不低于人民币30亿元,且最近一年营业收入不低于人民币3亿元。建议用PB-ROE框架理解公司在行业景气周期中的位置,用FCFF绝对估值对公司长期价值进行定量评估。动力电池行业处于产品升级带来的新一轮成长周期,对单位盈利与高速增长期的增长率预期可适度乐观。

风险提示:产业政策变化风险,竞争加剧导致加工盈利下降风险。

睿创微纳——红外热成像技术自主可控的核心推动者

作者:刘洋/马晓天/施鑫展/洪依真

投资要点:

专注于红外热成像核心技术的集成电路企业。公司成立于2009年,产品主要包括非制冷红外热成像MEMS芯片、红外热成像探测器、红外热成像机芯、红外热像仪及光电系统,在军用及民用领域均有应用:1)军用产品主要应用于夜视观瞄、精确制导、光电载荷以及军用车辆辅助驾驶系统等;2)民用产品广泛应用于安防监控、汽车辅助驾驶、户外运动、消费电子、工业测温、森林防火、医疗检测设备以及物联网等诸多领域。2018年,全球军用红外市场约89亿美元,民用红外市场约46亿美元。公司是国内为数不多的具备探测器自主研发能力并实现量产的公司之一,主要竞争对手包括FLIR、ULIS、高德红外(行情002414,诊股)、大立科技(行情002214,诊股)及北方广微。公司客户主要包括各央企集团下属企业及科研院所、海康威视(行情002415,诊股)等上市公司及行业领先企业。

马宏直接和间接持有公司18.0%股份,为公司控股股东和实际控制人。其他持股5%以上的股东包括李维诚(12.17%),梁军(5.68%)及深创投(5.63%)。实控人马宏拥有多年集成电路设计、MEMS传感器设计与制造、器件封测技术、图像处理算法研究与开发经验。

营收及净利润增长迅速。公司2016-18年分别实现收入0.60/1.56/3.84亿元,对应归母净利润分别为969万/6435万/1.25亿元,综合毛利率分别为67.3%/66.6%/60.1%。2016-18年度,公司经营活动净现金流分别为-3530/-747/3625万元;2016-18年公司研发费用分别为1794/2676/6508万元,占各年度营收比重分别为29.8%、17.2%及16.9%。

公司拥有较强研发能力,拟募资4.5亿元迈向国际先进。目前公司有研发人员221人(总人数591人,占比37.4%),在百万级像素红外MEMS芯片、12及17微米探测器领域均有多项突破,目前国际上仅美国、法国、以色列和中国等少数国家掌握非制冷红外芯片设计技术。公司拟募资4.5亿元,用于非制冷红外焦平面芯片技术改造及扩建项目、红外热成像终端应用产品开发及产业化项目以及睿创研究院建设项目,未来有志于成为世界领先的红外成像解决方案提供商。

公司预计市值、净利润及营收规模适用科创板上市标准中的“(一)预计市值不低于人民币10亿元,最近两年净利润均为正且累计净利润不低于人民币5000万元,或者预计市值不低于人民币10亿元,最近一年净利润为正且营业收入不低于人民币1亿元”。我们建议用相对估值法(PE)进行估值。在A股的可比公司包括高德红外、大立科技。

风险提示:现金流尚无法支持长期决策,单品降价风险,客户集中度较高。

天奈科技——纳米级碳材料领军企业,碳纳米管应用前景广阔

作者:宋涛/沈衡/马昕晔

投资要点:

纳米级碳材料领军企业,碳纳米管导电浆料销售额及出货量均稳居国内首位。公司主要从事纳米级碳材料的研发、生产和销售,主要产品为碳纳米管粉体、导电浆料以及导电母粒,应用于锂电池、导电塑料等领域。公司是中国最大的碳纳米管生产企业,最近两年导电浆料销售额及出货量均稳居行业首位,市场份额分别为34.1%、30.2%。公司高管团队郑涛(董事长)、严燕、蔡永略、张美杰以及叶亚文通过直接持股和间接控制的方式合计支配公司30.37%股份的表决权,为公司的实际控制人,此外上市公司新宙邦(行情300037,诊股)参股3.95%。公司研发人员共40人,占比20%,董事长郑涛曾在美国贝尔通讯担任研究科学家,2010年开始管理公司,其他核心研发人员多为国内外知名高校博士、硕士。

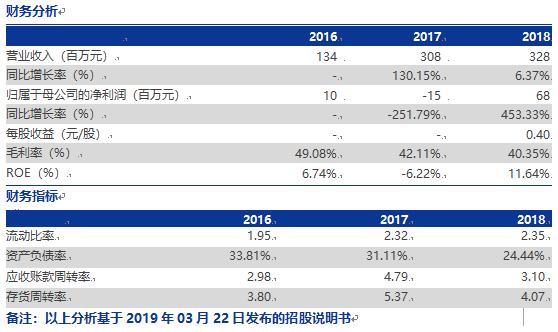

三年收入、扣非净利润持续增长,经营性现金流有待改善。2016-2018年,公司主营业务收入分别为1.34、3.08、3.28亿元;归母净利润分别为975、-1480、6758万元;扣非后净利润521、1009、6500万元,18年净利润亏损主要是客户沃特玛资金链出现问题,致使应收账款无法收回,计提减值准备6979万元所致。公司产品毛利率分别为49.1%、42.1%、40.4%,研发费用占收入比重5.8%、4.5%、5.0%,经营活动产生的现金流量净额分别为-537、-2213、-5689万元。

突破碳纳米管连续化批量生产世界难题,秉承“生产一代,储备一代、研发一代”发展战略。公司与清华大学合作研发的纳米聚团流化床批量生产碳纳米管技术,彻底解决了碳纳米管连续化宏量制备生产的世界性难题,曾获得教育部自然科学一等奖,其碳纳米管制备技术已授权国际知名化工企业SABIC公司。在锂电池导电剂领域,公司客户涵盖比亚迪、ATL、CATL、天津力神、孚能科技等国内一流锂电池企业;导电塑料领域已和SABIC、道达尔、科莱恩和普立万等知名化工企业合作,导电母粒已完成部分客户认证并小量供货;在芯片制造领域,公司与美国Nantero展开合作,已开始送样测试。公司以“生产一代,储备一代、研发一代”的战略,已形成三代性能不断提高的产品。目前公司已在研发导电性能更好的第四代产品,并规划第五代产品。

公司满足第一套标准第二款内容的上市标准,可选用PE/PEG等方法估值。发行人本次发行选择《上市规则》中 2.1.2 条中第一套标准第二款内容,预计市值不低于人民币 10 亿元,最近一年净利润为正且营业收入不低于人民币1亿元。考虑公司盈利能力稳定,收入、扣非净利润持续增长,可选用PE/PEG等方法估值。

风险提示:产品持续降价风险,新技术迭代风险,核心人员流失和技术泄密风险

安翰科技——研发铸就核心竞争力,磁控胶囊胃镜领军企业

作者:闫天一/熊超逸/洪依真

投资要点:

生产与销售新型医疗器械“胶囊胃镜”的高科技企业。公司是一家成立于2009年的医疗器械公司,主要产品为磁控“胶囊胃镜”机器人(行情300024,诊股),核心产品2013年获得国家CFDA批准成功上市。吉朋松为公司创始人、董事长,直接持有发行人12.82%的股权。我国是胃部疾病的高发地区,但是由于传统胃镜侵入的检查方式给患者带来较大痛苦,患者积极性不高,胶囊胃镜因为无痛无创的特性解决了这个难题。公司目前的产品销售较为依赖体检中心的推广,2018年连锁体检集团美年的采购量占公司总收入的比例为76.27%

过去三年收入复合增长率达67.44%。公司2016-2018年,公司主营业务收入分别为1.15、1.72、3.22亿元;归母净利润分别为2862、-1034、6594万元;扣非后净利润-3768、-3671、2541万元;经营活动产生的现金流分别为-3605、-1493、7555万元;毛利率分别为67.27%、74.30%、76.66%;研发费用分别为3388、4917、7845万元,研发费用占收入比重分别为30%、29%、25%。2018年应收账款周转天数64天,与A股医疗器械公司水平相近,持续的高研发投入体现了科创板医疗器械公司的特点,公司整体财务状况健康。

积极研发谋求产品升级,同时探索人工智能读片。胶囊胃镜的出现极大改善了患者的依从性,受检者只需吞服一粒胶囊大小的胃镜机器人,即可在15分钟内完成无痛无创无交叉感染的胃镜检查,全程无需麻醉,检查后胶囊机器人随消化道排泄,一次性使用不再回收。安翰胶囊比普通胶囊胃镜的先进性在于,产品利用精准磁控技术,使胶囊内镜可以为医生所控制,改变了第一代胶囊内镜只能进行小肠检查的困境,精准检查人体胃部。公司未来研发投向主要有两个方面:1.完善、丰富胶囊胃镜产品线,振动胶囊、胃肠动力标记物胶囊正在开展临床工作,预计2020年完成注册;2.此外公司还在开展AI辅助阅片系统的研发工作,实现自动阅片并供内镜医生参考,提高阅片效率。

公司选择《科创板上市规则》2.1.2第一项条件作为申请上市标准。公司符合《科创板上市规则》2.1.2第一项条件:2017年公司最后一次融资投后估值为59.6亿元,公司市值不低于10亿元;2018年公司扣非归母净利润为2541万元,为正;公司2018年营业收入为3.22亿元,不低于1亿元。此外公司还同时符合第二项、第四项、第五项条件,本次公司选择前述第一项条件作为上市申请标准。

风险提示。同类竞争加剧风险,政府补贴持续性风险,下游客户较为集中的风险。

科前生物——注重研发的兽用生物制品领军企业

作者:赵金厚/闫天一/冯新月/暴晓丽/郑雪轩

投资要点:

非强制免疫兽用生物制品龙头企业。公司是一家专注兽用生物制品研发、销售的高科技企业,共取得31项新兽药注册证书,可生产47个兽用生物制品类产品。2017年非强制免疫兽用生物制品销售收入排名第二、非强制免疫猪用生物制品排名第一。公司主力产品是猪伪狂犬病活疫苗,其在于使用了中国本土分离的毒株,匹配性更高、免疫效更好。公司能同时提供猪伪狂犬病活疫苗和灭活疫苗,结合使用可用于净化。2017年公司伪狂犬病疫苗销量市占率全国第一,市占率约为28.92%。公司销售模式分为直销与经销两种,与温氏股份(行情300498,诊股)、牧原股份(行情002714,诊股)等大型养殖集团均建立了长期的合作关系,2016-2018年前五名客户的销售收入占比分别为28%、29.33%、26.23%。公司创始人及研发领头人陈焕春院士与金梅林、何启盖、吴斌等七人为公司的实际控制人,合计持有公司73.1%股份。

过去三年收入复合增长率达37.24%。2016-2018年,公司主营业务收入分别为3.65、6.25、7.30亿元;归母净利润分别为1.86、3.20、3.89亿元;扣非净利润分别为1.80、3.09、3.52亿元;毛利率分别为79.00%、84.47%、84.42%;经营活动现金流分别为2.21、3.38、3.52亿元;研发费用分别为2155、5344、4765万元,研发费用占营业收入的比例分别为5.52%、8.44%、6.48%,与A股上市公司的均值相当(2017年数据)。

市场化疫苗市场空间扩容,公司不断研发新产品。随着养殖规模化的进程,市场化疫苗将逐步扩容是大趋势(不排除生猪养殖行业的周期性波动带来动物疫苗需求的波动),猪伪狂犬病疫苗、猪圆环病毒疫苗等都将成为大单品。此外,多联多价、基因工程疫苗都是未来行业发展的重要趋势。公司已建立了合作研发、独立研发并举的模式,主要的合作研发单位包括华中农大、中监所等。公司以猪用疫苗为重点,并逐步将业务拓展至禽用疫苗、兽用诊断试剂、宠物疫苗、反刍动物疫苗等领域,2015-2017年分别新获得2项、4项、1项新兽药证书,不断扩充新产品或将成为公司业绩增长的动力。

公司选择《科创板上市规则》2.1.2第一项条件作为申请上市标准。公司2017、2018年归母净利润分别为3.20亿、3.89亿元,预计市值不低于10亿元,符合科创板上市第一条,即“预计市值不低于10亿元,近两年净利润均为正且累计净利润不低于人民币5000万元”的标准。

风险提示:重大疫情导致生猪养殖行业产能去化,导致动物疫苗需求量下降的风险;公司新产品推广不达预期的风险等。

江苏北人——深耕工业机器人集成,立足汽车零部件不断拓展下游

作者:周海晨/陈桢皓

投资要点:

工业机器人柔性焊接集成领域领先企业,私募股权与创投持股比例高。公司主要提供定制化的工业机器人集成生产线,处于工业机器人产业链上衔接本体与下游应用的关键节点,主要下游为汽车零部件生产等焊接应用场景,2018年焊接工业机器人系统集成收入占比达88%。发行前,公司创始人朱振友先生(控股股东)、林涛先生分别直接持有公司30.43%/8.20%股权,朱振友先生通过文辰铭源(持有4.06%的合伙份额)持股1.77%;私募投资基金上海涌控投资/苏州工业园区创业投资分别持股9.65%/6.39%,其他私募股权或创投基金合计持股20.66%,其他19名自然人合计持股19.78%。

高研发投入支撑公司核心竞争力,连续五年业绩实现高速增长。业绩高速增长:2014-2018年,公司总营收从0.86亿元增长至4.13亿元,归母净利润从864万元增长至4841万元,CAGR分别达到48%/54%。研发投入不断加大:在营收规模较小的2013-2015年,公司研发支出占总营收比例从2.57%提升至5.55%,在营收规模较大的2016-2018年,公司研发支出占总营收比例随之下降至3.07%,但金额不断增加,研发支出5年CAGR64%。盈利水平相对稳定:从2015年开始,公司毛利率、期间费用率、净利率稳定在26%/12%/13%左右。现金流情况好转:2018年经营性净现金流较去年同期+5918万元,恢复至历史正常水平,较上一年明显好转。

技术“高举高打”,公司面临巨大的进口替代空间与一定的毛利率提升空间。公司技术领先:公司自稳定性与精度要求高的汽车零部件行业焊接应用开始,依靠自身在柔性化、工艺应用、产线仿真、工控信息化、过程智能化等方面的核心技术优势,在航空航天、军工、船舶、重工等领域开展业务。科创板募投项目主要为智能化生产项目(2.25亿元)、研发中心项目(6711万元)提供资金支持,继续强化自身的核心技术优势,同时补充流动资金(7000万元)。进口替代空间大:2017年国内汽车零部件制造业固投达9911亿元(同比+14%),焊接自动化等领域被ABB工程、安川首钢等海外巨头占据。公司2018年相关业务营收仅3.63亿元,进口替代空间较大。公司毛利率仍有提升空间:公司2018年工业机器人系统集成业务毛利率为24.43%,通用集成行业的A股可比公司机器人(新松)2018年可比业务毛利率为36.40%、拓斯达(行情300607,诊股)2018H可比业务毛利率为39.95%;汽车产业链的克来机电(行情603960,诊股)2018年可比业务毛利率为35.72%,华昌达(行情300278,诊股)/三丰智能(行情300276,诊股)2018H可比业务毛利率为19.11%/27.42%,公司毛利率相比而言仍较低,在规模扩展、下游扩张的基础上有一定的上升空间。

公司选择适用预计市值不低于人民币10亿元、最近两年净利润为正且累计不低于5000万元的上市规则,我们认为宜采用可比公司PE估值法。我们认为,公司工业机器人集成业务技术与模式已较为成熟,特别是汽车行业焊接自动化渗透率已经非常高,公司处于利用核心技术拓展下游应用的时期,与多数A股上市的工业机器人集成商发展阶段接近,应采用可比公司PE估值法进行估值。

风险提示:汽车需求出现较大幅度下滑、工业机器人集成行业竞争环境恶化、公司下游领域拓展受阻。

利元亨——高速成长的锂电池生产设备企业,募投拓展工业机器人智能装备业务

作者:周海晨/陈桢皓

投资要点:

公司是快速成长的锂电池设备企业,实控人合计持股达77.09%。公司是国内锂电池制造装备行业领先企业之一,主要产品为锂电池生产过程的电芯装配、电池检测和电池组装三个环节的制造设备。发行前公司实控人周俊雄和卢家红夫妇通过直接或间接方式合计持股77.09%(其中周俊雄通过利元亨投资、弘邦投资和奕荣投资分别间接持股66.84%/4.64%/1.67%,卢家红直接持股3.93%),其他机构投资合计持股21.83%,公司董监高杜义贤、高雪松合计持股1.08%。

营收规模快速扩张,多项财务指标业内领先。2016-2018年,公司总营收/归母净利润分别从2.29/0.13亿元增长至6.81/1.29亿元,CAGR分别达到72%/215%,锂电制造设备作为第一大业务(连续三年营收占比超86%)。同时,受益于2017年锂电制造设备自动化程度提升带来的主营业务毛利率提升(+11.10pct)与2018年管理费用大幅下降带来的期间费用率大幅下降(-9.67pct),公司连续两年净利润远超营收增长。相较于业内可比公司,公司研发费用率、期间费用率、应收账款周转率等多项财务指标均处于业内领先水平。2018年,公司归母净利率/ROA较去年同期分别+8.61/+4.40pct。

锂电业务快速发展,募资扩展工业机器人制造能力。核心技术具有同源性:公司在高精度运动控制、感知与测量、建模与仿真、工业互联网与系统可靠性等技术上具备一定的优势,此类关键技术是公司各类装配、焊接、成型、检测与测量设备的共性技术。最大客户实力强:公司与全球消费锂电池龙头新能源科技(ATL)实现战略层面深度合作,2016-2018年公司对新能源科技的销售收入分别为1.15/3.11/4.51亿元,营收占比分别达50.14%/77.29%/66.19%,据公司招股书披露,2017年ATL消费锂电池出货量达9.3亿颗,全球市占率19%,居第三位。动力电池设备领域实现拓展:2018年公司对宁德时代的销售收入为6438万元,较2016年的3227万元增加了99.5%;公司已进入力神和比亚迪动力电池的供应体系,在动力电池领域不断拓展业务。汽车零部件装配与检测装备不断成长:充分发挥共性技术的优势,公司汽车零部件生产设备维持高速成长,2016-2018年营收CAGR为47.5%。募投拓展工业机器人制造能力:公司拟募投的项目为工业机器人智能装备生产(5.67亿元)与工业机器人智能装备研发中心(1.28亿元)项目,公司利用其在高端专用设备领域积累的技术经验,实现通用性技术的横向拓展。

公司选择适用预计市值不低于人民币10亿元、最近两年净利润为正且累计不低于5000万元的上市规则,分别应用可比公司PE估值法与PEG估值法结合的估值方法。公司现有业务仍处于高速渗透期,锂电设备业务在核心客户供应体系内收入不断提升,在其他业务端维持较好的历史成长性,可以参照可比公司快速发展阶段、结合公司未来增长预期应用PEG估值方法对现有业务进行估值。

风险提示:公司拟募投的工业机器人智能装备业务竞争激烈、公司产品拓展受阻,公司与最大客户ATL的合作关系恶化。