来源:策略李立峰与行业配置笔记

主要观点

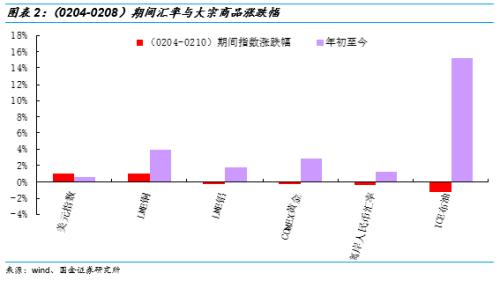

一、春节长假期间,海外主要股指涨跌互现;全球经济走软预期有所提升,原油价格回落;受欧元大幅走弱影响,美元指数上行,黄金价格因势回落;其他金属价格涨跌不一

春节长假期间,海外主要股指涨跌互现,投资者风险偏好主要受制于全球经济走软的预期。欧盟委员会、欧洲央行公报和英国央行2月7日均下调了对欧盟区以及本国经济增长预期,另外对英国硬脱欧的忧虑情绪也施压欧股,春节期间欧洲权益类市场普跌,德国DAX指数、法国CAC40指数期间分别下跌2.45%、1.15%;因担忧原油需求端走弱,ICE布油价格期间回落1.24%。2月5日美国总统特朗普发表了国情咨文演讲,特朗普在讲话中敦促两党就边境安全达成协议,呼吁国会关注关税立法,宣布特金会会面时间(2月27-28日),同时表示准备好两党合作。由于特朗普并未因57亿边境墙僵局宣布国家进入紧急状态, 同时语调很大程度上较为缓和,讲话对美元有一定的提振,且欧元的走弱也对美元指数起到了支撑作用,美元指数期间上涨1.08%,COMEX黄金价格期间表现-0.29%。美联储依旧“鸽”声嘹亮,何时释放明确停止加息信号仍成主要看点。美国圣路易斯联储主席Bullard(2019年有投票权)于2月8日表示“美联储应当重新审视点阵图,重新考虑前瞻性指引。希望美联储能够在未来几次会议中对最终资产负债表规模作出决定”。另外,特朗普宴请美联储主席鲍威尔,也给市场留下了一定的遐想空间。

后续海外市场聚焦:1)美国政府2月15日是否会重新关门事宜;2)2月21日美联储公布1月货币政策会议纪要;3)2月26日美联储主席鲍威尔就经济作证词、4)月底中美贸易谈判进展等。

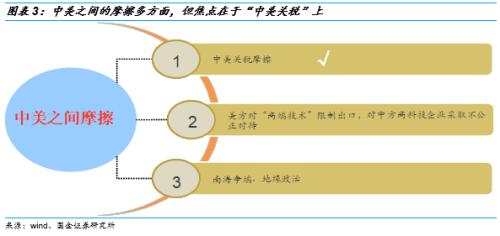

二、中美贸易谈判“一波三折”,最终或以“中美达成阶段性协议”而告一段落

中国商务部近期表示“国务院副总理、中美全面经济对话中方牵头人刘鹤将于2月14日至15日在北京,与美国贸易代表莱特希泽、财政部长姆努钦举行新一轮中美经贸高级别磋商。双方将在不久前华盛顿磋商基础上,就共同关注问题进一步深入讨论。美方工作团队将于2月11日提前抵京”。美国总统特朗普与中国国家主席习近平去年12月在阿根廷会晤期间决定暂停加征关税,并在为期90天的贸易磋商期内努力达成协议,这一措施期将于3月1日截止。

从目前中美谈判代表团的陆续表述上看,中美贸易谈判事态朝着偏积极的一面在发展。中方增加购买美国优质农产品(行情000061,诊股)和能源也有利于满足人民提升消费水准的需求,美方也在对舆论进行更多积极的引导,这样的形势发展对双方最终达成协议有利。中美领导人均有诚意,即在3月1日前中美达成“阶段性协议”,至于困难问题后续继续谈判下去,这也就意味着将“中美贸易上的分歧点”延后了。

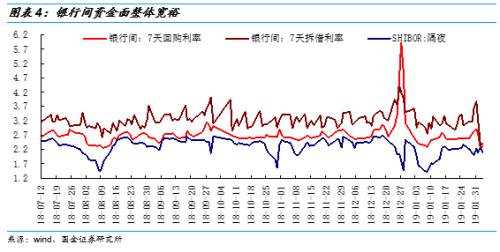

三、春节后市场将迎来“资金集中到期”,银行间资金面整体宽裕

回顾1月,央行通过降准、普惠金融定向降准、TMLF、国库现金定存以及逆回购操作等一系列措施释放流动性。在央行的呵护下,银行间流动性保持合理充裕。节后首周公开市场将有万亿资金到期,共有6800亿元逆回购到期,另有3930亿元MLF到期,由此春节后银行间资金面仍有望迎来“资金集中到期”,未来需要关注信贷投放情况和政府债券发行缴款情况,这两方面可能会对货币市场流动性造成一定影响。

四、中央“两会”召开临近,“科技创新”成为此次会议主基调

2019年中央“两会”将分别于3月初在北京开幕。“两会”召开的意义在于将“两会”代表从人民中得来的信息和要求进行收集及整理,传达给相关的决策部门,对当年的经济决策起到至关重要的作用。根据已召开的2019年地方“两会”中的相关提案来看,“科技创新、经济结构调整”已然成为各地方“两会”的主要议题点。历年地方“两会”中的相关议案均成为中央“两会”的主要导向标。在今年3月“两会”期间,李克强总理将做2019年政府工作报告。在“科技创新”篇章中,我们预计“人工智能、工业互联网、物联网、云计算、5G、、新能源、科创板”等将成为今年政府工作报告中主要阐述的方向。

五、投资建议:提前透支“两会”行情,企业盈利成为本轮反弹行情掣肘

站在当前上证综指2618余点的位置,我们倾向于A股“躁动行情”有望延续,但指数运行的过程或相对曲折,指数阶段性回暖在一定程度上提前透支“两会”行情,指数上行的高度受制于基本面(企业盈利)的下滑,投资策略上我们不建议指数高位时追涨加仓。具体来讲,后续可阶段性提振市场风险偏好的因子:1)中美贸易谈判有望出现阶段性缓和;2)美联储依旧“鸽”声嘹亮,市场关注美联储何时停止加息;3)2月份银行间资金面宽裕;4)“中央两会”召开临近,“稳增长、强改革”的预期提升。与此同时,在上述事件提振风险偏好的阶段,企业盈利下行(经济基本面趋冷)将成为A股指数向上突破的掣肘。

行业(个股)配置上,考虑到当下 A 股大多数领域其市场份额向行业龙头集中的趋势并未发生改变,大市值龙头个股仍将表现出超额收益。行业上我们仍主推外资青睐的“大金融(银行、券商、保险)”板块,其次受益于煤价下跌的“火电”板块,对冲经济下行的“设备”类板块,如“电气设备、通信”等。另外主题投资上,我们主推“人工智能、5G产业链、新能源、创投”等。

风险因素:海外黑天鹅事件(政治风险、主权评级下调等)、政策监管(金融去杠杆等)