双十一网购能力有多强?看看11月份快递公司数据就知道了!

先来看两组数据:顺丰、圆通、韵达、申通这四家快递行业巨头,11月份单月合计完成36.1亿单快递,由此带来的收入合计达208.02亿元。若算上其他快递公司,总量更加惊人。

倘若按中国14亿人口计算,11月份单月平均每人网购超过2件、平均每人付出的快递费约14.86元。

4家快递公司单月完成36亿单

“双十一”不仅仅是各大电商平台的盛宴,也是快递行业的盛宴

据国家邮政局公布的数据显示,1-11月,全国快递服务企业业务量累计完成567.9亿件,同比增长25.4%;业务收入累计完成6725.7亿元,同比增长23.9%。其中,11月份,全国快递服务企业业务量完成71.2亿件,同比增长21.5%;业务收入完成796.7亿元,同比增长22.9%。

数据显示,快递行业单月业务量继续保持高增长态势,单月业务总量达到年内峰值,双十一为主要驱动因素。

12月18日晚间,顺丰控股(行情002352,诊股)、申通快递(行情002468,诊股)、圆通速递(行情600233,诊股)、韵达股份(行情002120,诊股)在内的4家A股上市公司分别发布11月经营快报。其中,顺丰控股速运物流业务营业收入111.85亿元,同比增长24.97%;业务量5.68亿票,同比增长47.92%。

另外,申通快递11月实现快递服务业务收入27.99亿元,同比增长38.06%;完成业务量8.55亿票,同比增长39.06%。同期,圆通速递实现公司快递产品收入31.86亿元,同比增长13.64%;完成业务量10.8亿票,同比增长32.05%。韵达股份单月收入增速最大,11月实现快递服务业务收入36.32亿元,同比增长133.42%;完成业务量高达11.07亿票,同比增长38.2%。

四家A股快递公司11月实现业务量合计36.1亿票,由此带来的收入合计达208.02亿元,业务量增速均保持30%以上。对于快递业务量增长的原因,快递公司表示,受电商经济持续繁荣、旺季行业景气度提振和公司服务水平提升等有利因素推动。

从快递收入来看,顺丰控股单月收入继续稳坐第一把交椅,且远高于其他三家的收入之和。但从增速来看,韵达股份快递收入增幅强劲,同比增速实现翻倍,远远超过其他几家快递公司。

与业务量增长相对的是,大部分快递公司单票收入继续下探。其中圆通速递快递产品单票收入2.95元,同比降13.95%;顺丰控股快递产品单票收入19.69元,同比降15.53%;申通快递服务单票收入3.27元,同比降0.91%。仅韵达股份单票收入出现同比上升,韵达股份快递服务单票收入3.28元,同比上升69.07%。

韵达股份业务强势反超

上述四家快递企业的11月份经营数据中,韵达股份表现最为亮眼,业务量位列第一、收入同比实现翻倍增长也居首位。

另外,韵达股份也是单票收入唯一实现同比增长的快递公司。不过,韵达股份单票收入的上升或受快递服务收入增加派费收入项目影响。从今年1月1日起,公司在公司全网范围内对快递服务中有关派件服务业务模式进行调整,此次调整后,公司向加盟商提供的快递服务内容增加派件服务,与之对应,公司快递服务收入增加派费收入项目。

值得注意的是,2014年-2016年,在整个行业高增长的时代,韵达股份业务量增速明显低于行业平均水平,并没有体现出明显的优势,但韵达股份的增速在2016年加快,至今一直保持了很好的增长动能。

在韵达股份召开的双十一总结暨双十二部署会中,公司相关人士表示,2019年公司通过科技手段持续降低成本,提升快件时效。在转运环节,韵达全网各大转运中心上线了自动化分拣设备。在末端环节,韵达APP的推广,让快递员只需手机即可为客户提供揽收、派送服务。供应链也在今年的双十一中发挥了重要作用,通过分布在全国的超万家联合仓,韵达为客户提供了仓储、订单管理、物流服务、回单返还等服务,有力地为末端服务提供了支撑。

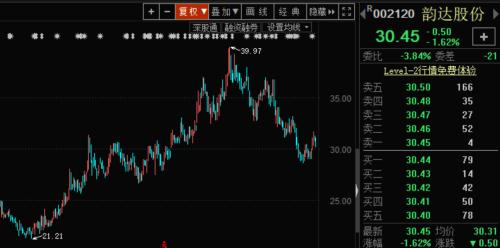

业绩增长背后,股价表现也不俗。市场表现来看,韵达股份年内涨幅领先,年初至今累计涨幅超30%,明显高于其他3家快递股。机构评级来看,不少机构近期均看好韵达股份未来发展。

机构预计明年快递业增速超20%

对于快递行业未来发展前景,不少机构认为快递行业高景气度持续。银河证券认为电商景气度将保持稳定增长态势,快递行业仍将享受此红利,叠加直播带货、电商扶贫、跨境购物等新增因素推动,快递行业在2020年仍将保持较高增速。

中金公司也表示,阿里、拼多多等电商平台的竞争刺激了新的流量增长,驱动网购渗透率提升和购物频次增长,并预计2020年快递业务量有望实现20%增长。

天风证券(行情601162,诊股)认为,快递行业仍然是一个快速成长的增量市场,自上而下看,网络零售渗透率的提升空间依然很大;自下而上,随着拼多多占行业比重扩大,“拼系件”对行业的带动效应也在增强,对2020年各大电商平台件量增长做出假设,预计明年行业增速大概率在20%-25%区间。

对于行业未来竞争格局,银河证券认为,快递行业的进入壁垒和盈亏平衡点逐渐提高,二线品牌加速退出,市场集中度快速提升;淡季的局部地区价格竞争可能依然存在,但对总部盈利影响程度可控,并且这是加速出清的路径之一。