顶尖财经网(www.58188.com)2019-11-26 9:11:28讯:

上午刚刚曝光P2P平台麦子金服办公室被查封,下午就传来一家上市公司系P2P平台爆雷消息。临近年关,P2P行业崩盘持续,新一轮“连环炸”再次开启。

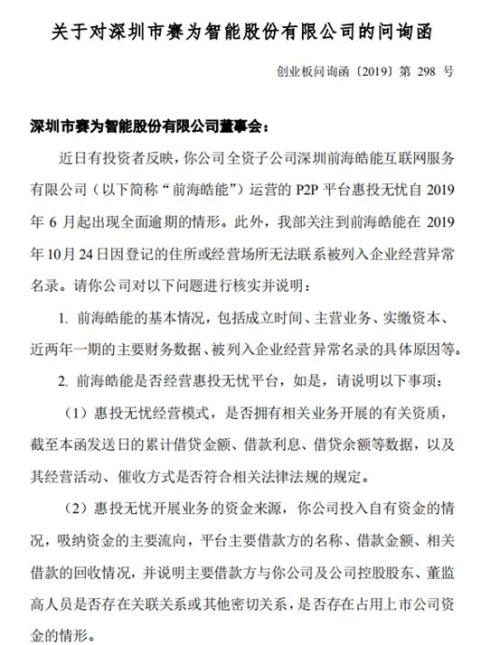

11月25日,又一家上市公司P2P平台事件突然爆雷。当天,赛为智能(行情300044,诊股)收到深交所问询称,有投资者反映其子公司运营的P2P平台惠投无忧出现全面逾期情形,且子公司已被列入经营异常名录,要求公司说明内情。

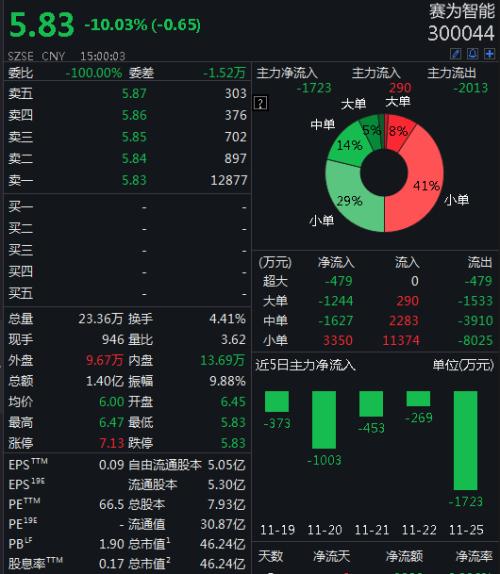

受此影响,赛为智能股价遭受重创。11月25日午盘开始,赛为智能股价掉头大跳水,不到一个小时,股价就冲在跌停板上。截至当日收盘,赛为智能报收5.83元,股价一字跌停。

这两年,P2P平台正在从吸引市场资金关注的热门概念迅速沦为上市公司难以甩掉的包袱。尤其是今年,A股公司旗下的P2P平台从大面积逾期,到公司董事长欠款跑路、网贷公司被立案调查,再到各类平台股权转让,上市公司系P2P平台如今只剩一地鸡毛。

上市公司旗下P2P被曝逾期

股价闪崩后一字跌停

P2P平台资产如今正在成为上市公司急于甩掉的“烫手山芋”。因为稍有不慎,就会踩上雷区。这次中招的,就是一家创业板上市公司。

11月25日,深交所向赛为智能下发问询函,并表示,近日投资者反映赛为智能全资子公司深圳前海皓能互联网服务有限公司(简称“前海皓能”)运营的P2P平台惠投无忧自2019年6月起出现全面逾期。

同时,前海皓能在2019年10月24日因登记的住所或经营场所无法联系被列入企业经营异常名录。对此,深交所就上述情况对公司提出问询。

在上述问询函中,深交所要求公司核实说明前海皓能的基本情况,以及说明前海皓能是否经营惠投无忧平台,如是,需说明惠投无忧的经营模式是否拥有相关业务开展的有关资质,截至本函发送日的累计借贷金额、借款利息、借贷余额等数据,以及其经营活动、催收方式是否符合相关法律法规的规定。

同时,深交所对惠投无忧是否存在逾期兑付的情况提出质疑,要求前海皓能说明惠投无忧开展业务的资金来源,和公司投入自有资金的情况,并说明逾期原因、截至目前的逾期本息金额、涉及的客户数量,以及平台可持续经营能力是否发生变化。

资料显示,赛为智能是一家专业的智能化系统解决方案提供企业,主要为城市轨道交通、高速铁路、建筑行业提供智能化系统解决方案。公司2010年挂牌创业板,公司实际控制人周勇。而前海皓能则是为智能全资子公司,投资2000万设立,主要业务为信息技术服务、金融中介。

受P2P平台逾期并遭受深交所问询影响,赛为智能股价午后开始出现“闪崩”。

11月25日午盘开始,问询函公告发布后,赛为智能股价掉头大跳水,不到一个小时,股价就冲在跌停板上。截至当日收盘,股价报收5.83元,股价一字跌停。

而从资金流向看,连续五日,赛为智能股价已经出现了主力大幅流出的态势。11月25日当日,主力净流出超1723万元。

董事长曾为网贷站台

P2P平台拖累公司业绩

值得注意的是,这家让上市公司不幸踩雷的P2P平台,此前还是企业引以为豪的互联网金融资产。

早在2016年,赛为智能高调宣布进军P2P,彼时正是网贷平台高速发展的阶段,多家上市公司还标榜“上市公司+P2P”模式进行战略转型。

此前赛为智能曾表示,因为意识到互联网金融将快速发展成为中国一个新型行业,并成为接轨世界经济的一个重要渠道,因此赛为智能出资成立惠投无忧互联网金融理财品牌,完成集团内部互联网金融板块的战略布局。

据天眼查信息显示,惠投无忧P2P平台的运营主体是前海皓能互联网服务有限公司,该公司是深圳赛为智能全资控股的子公司。

而从惠投无忧的官网信息看,该P2P平台也到处充斥着上市公司赛为智能的身影。

据悉,在公司官网首页上,赛为智能董事长周勇现身平台直播,并以“我为什么看好惠投无忧”标题引来市场关注。而惠投无忧董事长宁群仪本身也同样是赛为智能的董事。

早在去年,前海皓能已经透露了旗下网贷平台逾期坏账等情况。数据显示,赛为智能2018年财报中曾提及公司发放贷款及垫款,显示2018年12月31日期末数为490万元,比期初减少了66.46%,主要原因为报告期公司之全资子公司前海皓能互联网服务有限公司对外放贷部分收回所致。

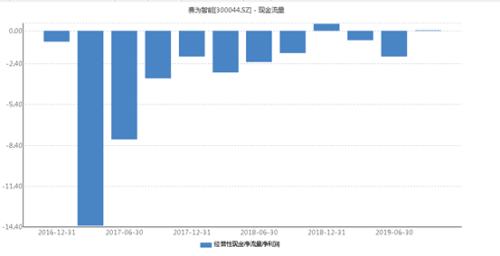

从上市应收账款的情况来看,赛为智能的资金流也不容乐观。数据显示,截至今年6月底,公司应收账款为15.91亿元,上年同期为7.83亿元,同比增长了8.08亿元,增幅为103.19%,远远超过当期营业收入增幅。此外,公司其他应收款6686.35万元,较期初增长181%。

应收款项未能如期收回,使得赛为智能的经营现金流为负。数据显示,从2016年开始,连续三年,赛为智能经营性现金净流和净利润比值长期处于负值状态。

P2P平台成“烫手山芋”

上市公司急甩资产包袱

在互联网金融发展的高光时刻,不少上市公司先后高调宣布转型切入P2P网贷领域。如今,网贷平台频频爆雷,也让上市公司布局P2P沦落到了尴尬境地。更有不少上市公司因涉足P2P平台而遭遇诸多负面事件冲击。

1、P2P平台逾期超百亿,*ST步森(行情002569,诊股)实控人陷跑路传闻

今年上市公司踩雷P2P平台最大的事件,莫过于*ST步森。8月20日晚间,上市公司*ST步森传出惊人消息,五大股东集体回复深交所关注函,称实控人兼董事长赵春霞无力扭转上市公司经营恶化局面,本人已经“跑路”。

此前*ST步森股东间内斗已经引发市场热度关注,其中更有罢免董事长赵春霞提议。有市场分析认为,公司经营问题恶化的核心,在于赵春霞深陷网贷逾期风波、长期滞留境外有关。

资料显示,2018年7月开始,赵春霞控制的P2P平台爱投资开始出现逾期和债权人催债的情况。截至今年8月数据,爱投资借贷余额129.52亿元,逾期金额超过100亿元,其中74亿元逾期90天以上。

2、多次剥离不易,熊猫金控(行情600599,诊股)子公司爆雷

10月9日晚间,上市公司熊猫金控发布公告称,旗下P2P平台银湖网络科技有限公司已被北京市公安局东城分局经侦支队立案。

资料显示,银湖网成立于2014年4月15日,注册资本为2亿人民币,由熊猫金控全资控股。目前官网的整体数据最新截至2019年4月,银湖网累计借贷金额为81.46亿元,累计借贷笔数35548笔,累计代偿金额3.78亿元;借贷余额为33.73亿元,借贷余额笔数为20330笔。

此前2018年8月,熊猫金控实控人就在网络直播时透露,熊猫金库发生挤兑”、“投资者大量提前退出”等信息,因此收到湖南证监局《采取责令公开说明措施的决定》。而这也成为银湖网爆雷的开端。

随后熊猫金控发行P2P平台问题,并先后进行多次出售公司资产。截至目前,上市公司熊猫金控已相继剥离P2P、小贷等互金业务。若成功出售银湖网,那么熊猫金控在互金领域的主要业务布局接近“清仓”但遗憾的是,还没来得及剥离旗下银湖网,上市公司依然踩上雷区。

3、持股P2P平台股权,美都能源(行情600175,诊股)惨中招

除了全资控股P2P平台踩雷之外,不少上市公司也因涉足网贷领域而遭遇惊雷冲击。今年4月,杭州市拱墅区公安局发布警方通报称,公安机关依法对鑫合汇涉嫌非法吸收公众存款立案侦查。

资料显示,鑫合汇成立于2014年3月,以企业“过桥”贷款为主,规模一度名列行业前茅。网贷平台借款额度受限后,鑫合汇首当其冲,经过一段时间的转型后仍难以顺利经营。根据鑫合汇2018年7月运营报告显示,截止2018年7月份,平台累计成交额2124.19亿元,借贷余额为31.65亿元。

值得注意的是,由于上市公司美都能源通过旗下公司持股鑫合汇,平台爆雷后上市公司也惨受牵连。据股东信息显示,上述爆雷平台鑫合汇第二大股东为A股上市公司子公司美都金控,持股比例为34%。美都金控(杭州)有限公司,后者由上市公司美都能源100%控股。

上述爆雷消息发布后,美都能源股价遭受重击。从4月30日股价巨量跌停开始,股价连续三日收下跌停板,股价跌幅超27%。截至11月25日,美都能源市值不足70亿元。

对于这些曾经涉足P2P领域的上市公司而言,网贷整治的政策背景下,P2P平台无疑成为企业的风险资产,不少上市公司也开始纷纷降低P2P业务、或者直接撇清上市公司和P2P关系的关系。

据不完全统计,这两年来,包括美凯龙(行情601828,诊股)、东方金钰(行情600086,诊股)、天源迪科(行情300047,诊股)等10余家上市公司也曾宣布对互金业务进行剥离。除了P2P资产拖累公司业绩之外,隔离P2P行业整体风险也是其剥离业务的重要因素之一。

曾经热闹非凡的上市公司系P2P平台,如今却只剩“一地鸡毛”。