如果一个土豪,一边整天在朋友圈炫富,一边私下里总问你借钱,你会不会怀疑?

年初的康得新、年中的康美药业、年末的东旭光电(行情000413,诊股),“白马三雷”都倒在了“存贷双高”上。

东旭光电的“年末大雷”,其实不算意外。今年5月,深交所曾就货币资金余额问询过东旭光电,已经给投资者敲响了警钟。更早之前的1月,已有媒体质疑“东旭光电会不会是下一个康得新”,中证君也梳理了部分“存贷双高”公司,其中就包括东旭光电。

年初年中曾多次预警

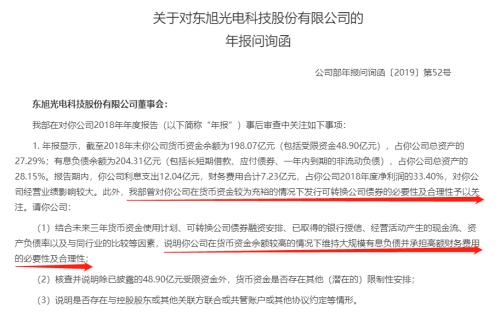

今年5月,深交所曾向东旭光电下发问询函。深交所要求东旭光电说明,其在货币资金余额较高的情况下维持大规模有息负债并承担高额财务费用的必要性及合理性等。

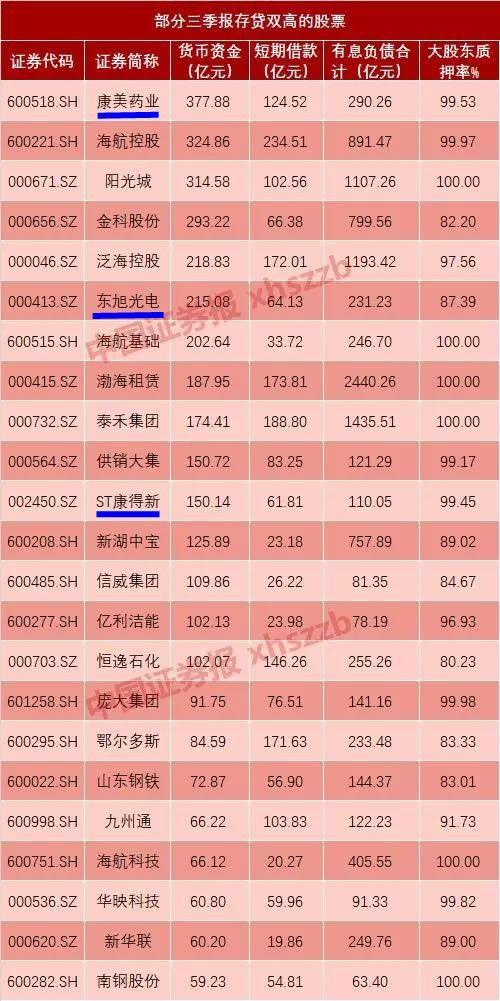

今年1月,康得新爆雷之时,中证君也曾根据2018年三季报,对部分“存贷双高”公司进行了梳理,康得新、康美药业、东旭光电赫然在列。

除康得新、康美药业、东旭光电外,上表中还有多家公司在今年出现违约危机。

7月12日,信威集团复牌,迎来连续43个跌停。*ST信威(行情600485,诊股)无法按期归还近21亿元募集资金,并以155亿元的亏损额成为A股上半年的亏损之王,如今已处在退市边缘。

9月6日,庞大集团公告称,因被法院裁定受理重整,存在因重整失败而被宣告破产的风险。9月9日,庞大集团被实施退市风险警示,股票简称改为*ST庞大(行情601258,诊股)。

9月19日,华映科技(行情000536,诊股)公告称,由于资不抵债,债权人申请法院强制执行,导致无法继续营运。9月18日,其第一大股东母公司中华映管申请法院宣告公司破产。

腰缠万贯却借钱度日的假土豪

康得新、康美药业、东旭光电,“白马三雷”的财务特征高度拟合,就是存贷双高。

这在财务上称为“存贷双高”,一方面货币资金很多,一方面却大量借入有息负债,这种公司需要警惕。

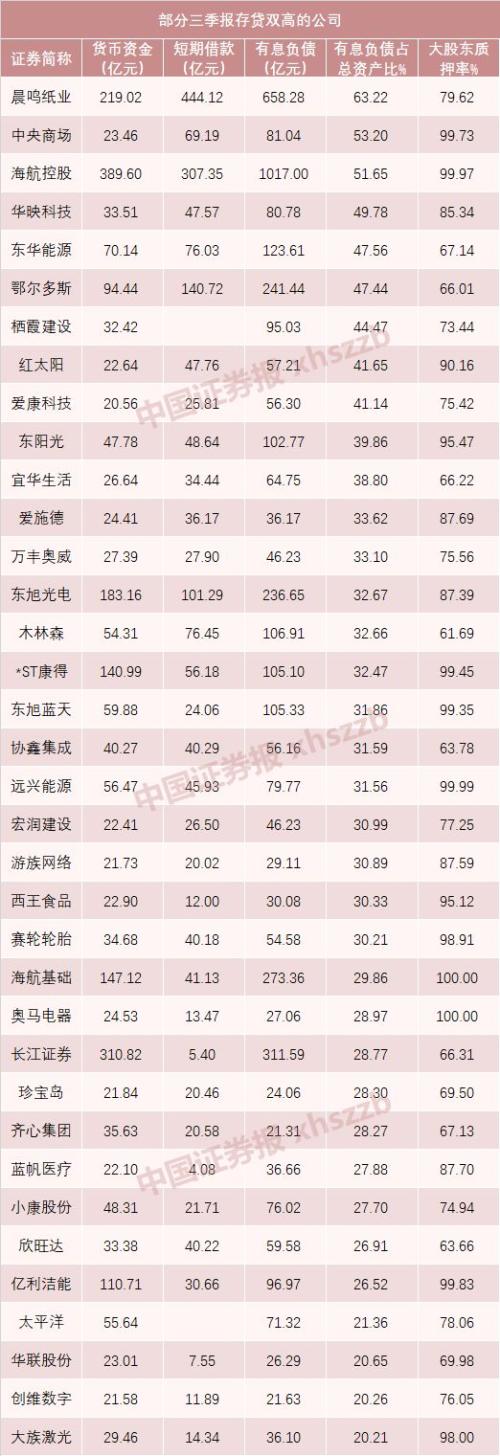

中证君根据今年的三季报数据,再次梳理了部分具有“存贷双高”特征的公司。

数据来源:wind 注:以上数据只是财务征兆,仅供参考

当然,财务指标只是一个角度,并不意味着财务信息质量一定较低,也不意味着违约风险一定较高,仍需仔细甄别。

值得一提的是,东旭光电的爆雷,在财务指标上表现为“存贷双高”,其根源则是前些年的激进扩张。东旭光电在一定程度上,折射出了民企违约的共性特征。

2014下半年开始,中国进入货币宽松周期,出现了近两年的信贷高峰。对不少民企而言,那是一段“负债狂欢”的日子。

进入2018年后,那场“负债狂欢”到了还钱的高峰期。

天风证券(行情601162,诊股)的研究显示,公司债在2015年开始扩容,发行了大量3+2和2+1期限结构的品种,这批债券在2018年陆续进入回售期;同时,大量发行于2015年、2016年的非标产品也密集到期,一轮债务违约潮随之而来。

国盛证券近日指出,东旭光电违约一定程度折射出民企违约的共性特征,要警惕民企激进扩张和“存贷双高”风险。

第一,激进扩张的民企,在融资收紧阶段面临资金链断裂风险。需警惕只在2015-2016年发债或2015-2016年发债偏多的民企面临的回售及到期压力。

第二,警惕“存贷双高”的民企。

第三,关注受限资产占比和股权质押比例高传递出的企业流动性紧张信号。