男性比女性信用额度高20倍?苹果信用卡受“性别歧视”指控,监管部门对高盛发起调查

继今年3月首次“官宣”后,者终于在8月迎来了苹果与高盛公司合作发行的钛金信用卡APPle Card的面世。但最近,这张“千呼万唤始出来”的信用卡却遭遇了性别歧视的指控。

当地时间11月10日,英国《卫报》报道称,目前纽约金融服务部已经开始着手调查高盛集团(Goldman Sachs),因为正是他们为苹果提供了信用卡业务。

Apple Card之所以备受关注,主要仰仗于其两个特点:

一方面,它号称不收取任何境外交易费、年费、转账手续费等费用,比市面上其他信用卡更具竞争力;

另一方面,Apple Card还为用户提供了一定的返现,返现可以用于消费,也可以转至其他银行账户。

令人惊讶的是,目前已推出仨月有余的Apple Card率先曝出的问题却是“性别歧视”。

美国信息技术行业企业家汉松近日在推文中称,苹果信用卡的程序存在性别歧视。“我和我妻子提交的是联合纳税申报表,居住在共同财产州(即实行夫妻共同财产制的州),而且已经结婚很长一段时间,但苹果的‘黑箱算法’认为我的信用额度应是我妻子的20倍。上诉也没有任何作用”。

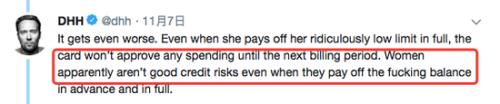

汉松还表示,即使他妻子还清了最低还款额后,Apple Card也不会在下一个结算期前批准妻子的任何支出额度。“显然,即使女性提前还清了全部欠款,也不会有良好的信用”。

▲ 图片来源:戴维·海涅迈尔·汉松Twitter

这条“病毒性”的推文发布之后,在网上立即引发了热议。

就连苹果公司联合创始人史蒂夫·沃兹尼亚克(Steve Wozniak)也站出来力挺汉松。

“在我们身上也发生了同样的事情。我的信用卡额度是我妻子的10倍。但我们没有独立的银行或信用卡账户,也没有任何独立的资产。而且很难找人将其(信用额度)纠正。这就是2019年的高科技。”沃兹尼亚克讽刺道。

在美国,信用卡发卡机构主要有两种:一种是以美国银行、摩根大通等为代表的银行机构;另一种就是以运通为代表的独立信用卡公司。由于苹果公司并不具备独立发行信用卡的资质,所以当时选择让高盛集团承包其提供信用卡业务。

问题是,虽然在投资银行界是数一数二的“大佬”,但高盛在消费信用卡领域却是个“新手”。今年8月就有分析师指出,苹果选择与高盛这个“新手”合作,其动机令人捉摸不透,这两家缺乏机构知识的公司在应对客户需求方面的能力都很值得怀疑。苹果和高盛可能会根据用户数据,向持卡人提供个性化贷款,然后促进他们在各大销售点进行更多的大额消费。

今年6月,美国众议院金融服务委员会举行了一场听证会,讨论即使在没有故意歧视的情况下,算法中仍然会对某些群体存在偏见的现象。

会上,两位专家指出,人工智能(AI)可能会存在固有思维,对女性和少数族裔的财务决策产生不利影响,助长贷款中的歧视现象。而这种错误的AI算法甚至可能在进行自动风险评估时,影响法官确定保释和量刑的决策,对某些群体产生累积性的影响。

据英国《卫报》报道,目前纽约金融服务部已经开始着手调查高盛集团。另外,美国国会已经对高盛在信贷决策中使用的算法进行了审查。

据知情人士透露,在多数情况下,问题很可能在于Apple Card仅适用于个人账户,而不适用于联名账户。“如果汉松妻子的信用额度是由她自己的收入决定的,而且也属于高收入、高支出家庭的一部分,那她信贷利率可能相对于收入高出很多,信贷额度也会很低”。

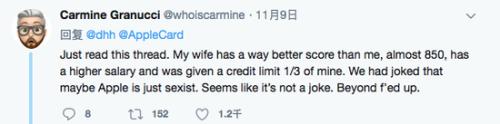

但一名叫作Carmine的网民表示,他的妻子信用分高于自己(将近850分),而且工资也比自己高,但信用额度仅是自己的1/3。

汉松的抱怨引发的后续效应不断扩大,导致高盛无法再沉默下去。

高盛在网上回复汉松,“我们非常重视这些担忧。请注意,高盛在作出信贷决策时,绝不会考虑性别或任何其他被禁止的依据。我们想与您探讨一下,您能直接给我们留言吗?”

有趣的是,汉松说,在他公开抱怨后,高盛竟然在自己未提交任何文件也没解决根本问题的情况下提高了妻子的信用额度。“高盛的客服代表也无法解释发生了什么,只是一再说‘这是算法决定的’”。

汉松表示,希望自己的情况能够引起人们对“黑箱算法”偏差的认知。