顶尖财经网(www.58188.com)2019-1-15 2:22:35讯:

县域经济发达的江苏近年来包揽了6家A股上市农商行,已有张家港行(行情002839,诊股)、常熟银行(行情601128,诊股)两家上市农商行的苏州市,近日又迎来一家拟IPO农商行,2018年底,证监会网站公布了昆山农商行的招股书。

招股书显示,昆山农商行本次拟发行股数不低于1.79亿股,不超过5.39亿股。发行所募集的资金扣除发行费用后,应全部用于充实资本金。据悉,昆山农商行拟在上交所上市,中信建投(行情601066,诊股)为保荐机构,中信建投和东吴证券(行情601555,诊股)为主承销商。

通过招股书,这家位于“中国第一县”的银行盈利不仅好于同在江苏的大丰农商行、海安农商行,也超过已经上市的张家港行与吴江农商行。

对于原因,昆山农商行相关负责人向投资者网表示,地方经济的良好发展为该行业务的增长提供了坚实的基础,作为本地银行在昆山区域内拥有深厚的市场根基和遍布城乡的服务网络,拥有昆山本地分支机构55家,是昆山地区营业网点最多、服务覆盖面最广的银行。此外,持续推进的轻型化、智能化电子银行转型也为其带来线上客户的持续增长。

收入依赖息差

公开资料显示,昆山农商行成立于2005年1月8日,前身为昆山市农村信用合作社联合社。截至2018年6月末,机构网点为65家,其中昆山本地55家,省内异地10家。

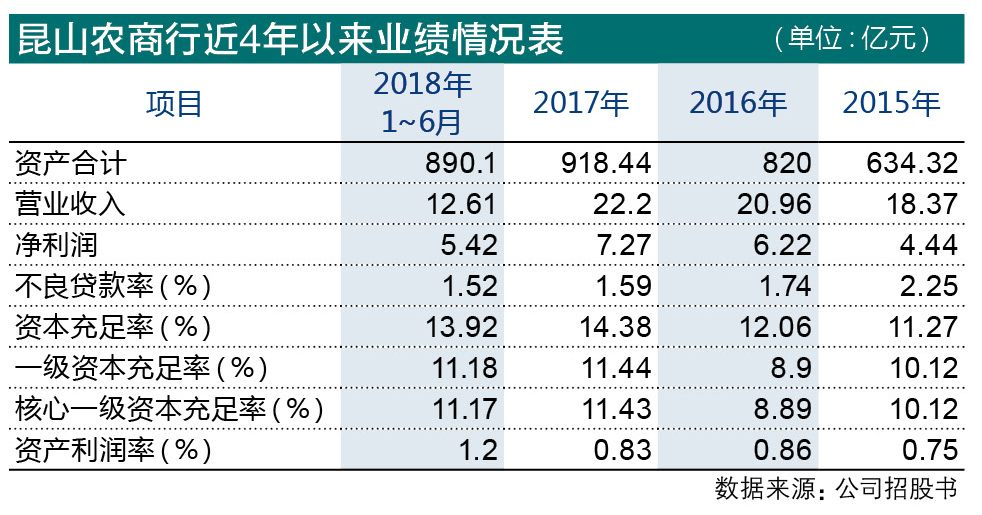

财务状况方面,2015年到2018年上半年,昆山农商行营收分别为18.37亿元、20.96亿元、22.2亿元和12.61亿元;净利润分别为4.66亿元、6.21亿元、7.23亿元以及5.43亿元,逐年稳健增长。

从收入结构上看,和多数地方城商行、农商行类似,昆山农商行对利息净收入的依赖程度较高,招股书显示,2015年到2017年的利息净收入占营收的比重分别为90.05%、84.7%、93.87%,基本上维持在九成左右。

随着金融改革的持续推进,未来行业息差将进一步收窄,显然,昆山农商行也意识到了调整收入结构的重要性,该行方面向投资者网表示,其正在持续推进各类业务全面发展,拓展多元化盈利渠道。

具体举措为,首先优化业务结构。突出零售业务战略地位,强化小微金融、消费金融、财富管理三大领域,坚持零售业务互联网化方向,打造“商务+金融+社交+生活”的生态圈;加快公司业务发展转型,坚持公司业务投行化、线上化转型方向,实现经营方面多元化,产品服务全面化;放大金融市场业务格局,创新丰富服务功能,促进收益结构优化,提升可持续发展能力。

其次,优化资产负债结构,提升价值创造。逐步优化资产和负债“二端”,用足用好全行现有资本,根据管理导向,结合业务性质,资产规模,将全行有限的资本在条线或机构归属进行相应的配置,建立产品、条线、客户等不同维度资本回报计量体系,在数据分析基础上,寻找资本回报偏低的领域,提升资本回报率。

风控效果良好

近年来,农商行不良贷款率成为行业热议的焦点,此前河南修武等农商行不良贷款率一度突破20%,不过昆山农商行在资产质量方面表现出良好的风控能力。招股书数据显示,2015年至2018年6底,该行不良贷款率分别为2.25%、 1.74%、1.59%以及1.52%。

“近年来,我行不断完善信贷风险管控机制,加强贷款五级分类管理和贷后管理,加强了贷款的贷前、贷中和贷后审查,加大不良贷款清收和核销力度,有效控制了不良贷款率水平。”昆山农商行方面介绍,该行风控充分利用科技手段完善信贷风险管理,自行设计、研发的新一代智能风险管理系统,整合金融、社会、互联网及银行内部各种数据来源,通过内外部数据对比分析,形成更为客观和全面的客户风险视图;利用大数据风控技术建设风控数据集市项目,不断加强风险量化管理。

此外,昆山农商行方面表示,不良贷款率下降的原因还在于加大不良贷款清收处置力度,制定不良贷款问责制度、清收处置等制度,通过现金清收、压缩周转、资产处置、贷款核销等多项措施,完成不良贷款处置目标,合理控制不良贷款率,提高全行信贷资产质量。

值得注意的是,昆山农商行业绩尚好,但是资产规模却相对较小,截至2018年6月末,昆山农商行资产总额为890.1亿元,较2017年底减少了28.34亿。而目前上市的6家农商行资产规模均超过千亿元。

不仅资产规模“缩水”,昆山农商行的资本充足率在2018年也有所下降。截至2018年上半年,该行资本充足率、一级资本充足率、核心一级资本充足率分别为 13.92%、11.18%、11.17%,较2017年末均出现下降,分别下降0.46个百分点、0.26个百分点、0.26个百分点。这不难理解昆山农商行积极谋求上市的原因所在了。