A股“入富”!

富时罗素指数公司今日晨间正式宣布,将A股纳入其全球股票指数系列,分类为“次级新兴”,并于2019年6月开始实施。

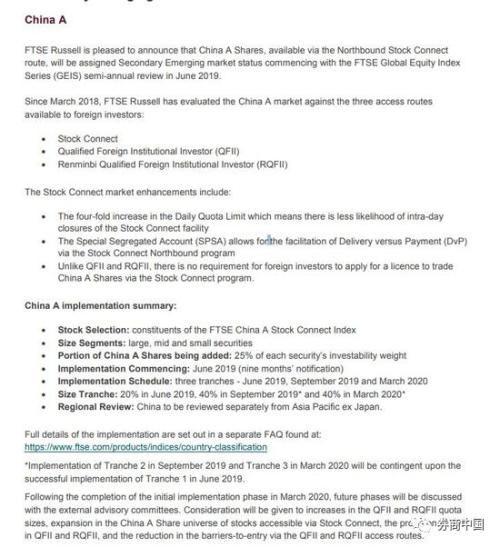

公告显示,中国A股的25%可投资比重将被纳入到指数中,分三步完成纳入过程,其中2019年6月纳入20%,2019年9月纳入40%,2020年3月纳入40%。初步预计,第一阶段纳入流程完成后,A股在富时罗素新兴市场指数中的权重占比为5.5%。

就在一天前,明晟公司也向A股抛来“橄榄枝”,超预期的拟提高A股在MSCI中的比重。在A股迈向国际化的同时,国际指数也在纷纷“抢”A股。

A股“入富”会带来千亿资金量,如何影响A股,有历史可鉴。

此前,A股纳入MSCI宣布后,A股整体表现较好。2017年6月21日宣布后一周、一个月和三个月,上证综指上涨了0.5%、2.6%和6.4%。风格方面,宣布后大小盘风格指数进一步分化,大盘风格优于小盘风格持续演绎。

长期来看,富时罗素也好,MSCI也罢,其带来的增量被动配置资金在基于市场的看法上往往都是行情催化剂,中国股市的涨跌关键还是在自身,涨跌的核心影响因素仍是本国经济基本面,A股市场的彻底回暖仍需要经济基本面的积极配合。

料带来千亿资金

9月27日,全球第二大指数公司富时罗素(FTSE GEIS)宣布,将A股纳入其全球股票指数体系,A股分类是次级新兴市场,时间从2019年6月开始。

富时罗素公告显示,第一阶段结束后,预计中国A股将占富时新兴市场指数总额的约5.5%,代表管理下100亿美元资产的初始净被动流入。在富时罗素全球全CAP指数中,中国A股预计将有0.57%的权重。

公告显示,中国A股的25%可投资比重将被纳入到指数中,具体操作方面,富时罗素计划从2019年6月开始,2020年3月结束,分三步完成整个纳入流程。A股的大中小股票均被纳入观察名单,同时,中国政府债券将被加入观察名单。

作为全球第二大指数,目前约15万亿美元资产以富时罗素指数为基准。

富时全球股票指数系列(FTSE GEIS)是富时罗素指数公司的旗舰指数体系,细分为发达、先进新兴、次级新兴部分,包含46个国家的7400多只股票,占全球可投资市场总市值的98%,为投资者带来广泛的股票覆盖率。

A股“入富”将会带来多少增量资金?

中泰证券银行业首席戴志锋预计,纳入初期带来增量资金在120-150亿美元,被动资金12-15亿美元,折合人民币为800亿元至1000亿元。

分析人士称,A股纳入富时罗素指数和“沪伦通”的推进,将是中英两国资本市场互联互通的重要组成部分。如果A股顺利纳入富时罗素指数,A股国际化将再进一步,并为市场带来更多增量海外资金。根据目前富时罗素国际指数约1.5万亿美元的规模,理论上有望给A股带来超过3万亿元人民币的增量资金。

华泰证券(行情601688,诊股)认为,如果A股纳入富时罗素国际指数,短期内或将提振市场情绪,并有望将带来潜在增量资金(包括外资及国内成立的跟踪富时罗素指数基金),长期看还有助于促进A股国际化进程,改善国内股票市场投资者结构和投资生态。从FTSE推出的两个纳入A股的过渡性指数看,A股标的主要集中在金融、医药、食品饮料。

申万宏源(行情000166,诊股)研究团队表示,目前富时罗素A股纳入指数的成分股主要是大盘和中盘股,权重最大的行业主要是金融、工业和消费品,合计权重超过60%,而个股权重排名靠前的是贵州茅台(行情600519,诊股)、中国平安(行情601318,诊股)和招商银行(行情600036,诊股)。

多次闯关终成功,下午将开发布会

此前,中国A股也曾多次“闯关”富时罗素指数。早在2015年5月,富时罗素指数公司便宣布启动将中国A股纳入富时全球股票指数体系的过渡计划,但并未真正纳入富时全球股票指数体系。2017年9月,富时罗素对A股进行评估,但由于资本流动性和清算方面尚未达标,A股未能纳入富时全球股票指数体系中。

之后,在“闯关”MSCI过程中,A股改善了国际投资者关心的诸多问题,如完善停复牌制度、加大资本市场对外开放等,为纳入富时罗素指数扫清了诸多障碍。此外,今年A股要落地沪伦通,市场开放力度进一步加大。

北京时间9月27日下午,富时罗素会在上交所交易大厅举行一场发布会,名为“富时罗素2018年对中国A股评估结果新闻发布会暨研讨会”。按照拟定议程,中国证监会副主席方星海将出席会议并致辞。届时,富时罗素CEO麦思平(Mark Makepeace)、证监会领导以及部分机构客户代表也会出席。

抢跑富时,明晟拟调高A股在MSCI权重

就在富时纳入A股之前,另一大指数编制公司明晟公司宣布考虑进一步调高中国A股在MSCI指数中的权重。明晟目前已正式启动了有关进一步增加中国A股在明晟指数权重的咨询程序,这一程序承接在成功实施了5%的“初始纳入因子”之后,即A股占MSCI中国指数的权重增至5%。

今年8月,明晟公司指数评估报告称,将实施中国A股部分纳入明晟MSCI中国指数的第二步,纳入因子从2.5%提升至5%,提升后占明晟新兴市场指数的权重为0.75%。

明晟公司列出了三个计划步骤:

第一,将MSCI中国A股大盘指数的纳入因子从5%提高至自由流通调整后市值的20%,分两个阶段实施,时间点分别为2019年5月明晟半年度指数评估审议和2019年8月的季度指数评估审议。

第二,深圳创业板指添加入符合条件的证券交易所分部清单,从2019年5月半年度指数评估审议开始实施;

第三,增加中国A股中盘股证券,纳入因子为20%,在2020年5月半年度指数评估审议时一步实施。

明晟表示,最初5%的纳入因子成功实施,得到了市场参与者“压倒性”的积极反馈,因此开始启动咨询程序,以期在MSCI指数中进一步增加A股权重。明晟欢迎投资界在2019年2月15日之前提交反馈意见,公司计划在2019年2月28日前或当天宣布纳入决定,目前不确定是否会改变明晟全球可投资市场指数。随着中国A股大盘股纳入因子提升至20%,到2019年8月的A股占MSCI新兴市场指数模拟权重(pro-forma weight)将增加至2.8%。新增纳入的中国A股中盘股纳入因子到2020年5月为20%,将进一步增加A股占MSCI新兴市场指数权重至3.4%。

谈及提升A股比重的原由,明晟公司表示,第一,互联互通机制被证明是接触A股市场的有力渠道,目前的互联互通每日额度和离岸人民币流动性充沛,足够将现有纳入因子提升数倍。第二,A股市场准入改善,体现在互联互通每日额度扩大四倍,交易暂停明显减少,以及上交所在8月成功调整收盘交易机制,实施了三分钟收盘集合竞价。

明晟考虑将深圳创业板指添入符合条件的清单理由是,根据股票数量和自由流通调整市值,创业板指占据中国A股投资机会组合的20%,其自由流通调整市值超过了深圳主板和中小板指。创业板证券目前已参加了扩大后的互联互通机制,有194只个股可以通过互联互通机制进行交易。同时,创业板的上市要求并不比深圳主板或中小板指低,大多数中国科技公司在创业板上首次亮相,创业板的定位为中国的“纳斯达克”。

申万宏观认为,MSCI此次考虑进一步纳入A股的幅度超出市场预期,竞争对手富时罗素对于纳入A股的积极态度,起到了倒逼MSCI的效果。

“在8月的MSCI会议平淡收官之后,市场对于MSCI增量纳入的预期已经降到了冰点,此次重新考虑进一步纳入的幅度明显超预期,同时20%的纳入因子+中盘股纳入的方案,应该是今年8月之前的最乐观预期。”申万表示。

天风证券(行情601162,诊股)策略团队认为,虽然还没有正式落地,但仅仅是MSCI的这项计划就颇为超预期了,“我们之前预计的是未来MSCI会以每年递增5%的速度纳入A股,没想到这次会这么快。”

前海开源基金首席经济学家杨德龙在接受记者采访时表示,明晟公司考虑将A股在MSCI指数中权重调高表明了外资态度,根据测算,每提升5%的纳入因子,将给A股带来1000亿元左右的增量资金,而提升A股在MSCI新兴市场指数中的比重,有利于稳定市场预期,为A股引入源头活水。这意味着明年或直接给A股带来三千亿元外资流入,间接带来的资金量更大。

一般来讲,外资决定是否投资A股,一是是看A股的国际化程度,有没有加入MSCI、富时罗素等国际指数,二是看A股的开放程度,资金进出通道是否通畅,三是看A股股票的投资价值。

外资流入A股动力更足

杨德龙认为,今年以来,外资持续流入A股资金量超过2300亿元,累计持有A股超过12000亿元,说明外资对A股整体投资价值看好。

“明晟、富时都将A股纳入其中,外资流入A股的态度会更加坚决。”杨德龙表示,A股已经正式成为国际资本市场的重要一员,对于外资来说,配置A股成为一种必须的操作。这说明A股在大幅下挫之后,已经具备了比较大的投资价值。外资在比较了中外股市的估值之后,A股的投资价值是比较突出的。

根据今年6月末的数据,外资占A股市值2.53%,占A股流通市值3.17%,相较2015年中分别抬升1.34、1.69个百分点,招商证券(行情600999,诊股)宏观策略分析师谢亚轩预计这一趋势仍将持续。

谢亚轩表示,纳入国际主流指数的效应仍将不断发酵,但外资占比水平的提升是否必定带来市场的走强?从历史经验来看,纳入指数的短期影响偏正面,而长期涨跌的核心影响因素仍是本国经济基本面。若历史经验得以延续,A股市场的彻底回暖仍需要经济基本面的积极配合。

除了带来资金量以外,外资的进入对于A股价值投资的形成会有影响。杨德龙认为,现在外资在A股市场的占比越来越大,对A股市场的投资理念以及A股市场的生态都造成了很大的影响。以往A股市场是一个散户的市场,投资者喜欢炒消息、炒题材。现在投资者们都逐步转向做价值投资。从A股市场的整体氛围来看,也确实逐步的偏向于价值投资。因此,投资者必须及时转变投资理念,适应市场环境的变化。