顶尖财经网(www.58188.com)2018-8-17 8:00:35讯:

时隔三个月后,港元再陷危局,14、15、16日连续三天,香港金管局4度出手,合计买入167.87亿港元。自今年4月12日首次买入港元之后,已累计出手22次,总计买入871.41亿港元。即使如此,当前美元兑港元依然在7.85弱方兑换保证一线。

人民币年内也有着相似的命运,自3月底,离岸人民币兑美元触及年内低点6.236之后,便开启“跌跌不休”之势,最高触及6.96一线,贬值超过10%,若不是近来央行进行干预,或许早已破“7”。

当然,随着美联储加息预期增强,美元再次走强,承压的不仅仅是中国,近来阿根廷比索、土耳其里拉、南非兰特等新兴市场国家货币均掀起贬值狂潮,其中委内瑞拉玻利瓦尔兑美元贬值幅度一度接近100%,土耳其、阿根廷货币兑美贬值幅度最高接近40%。

新兴市场国家货币正在经历前所未有的危机……

多家公司对汇兑损益表态

在如此动荡不安的汇市之中,作为投资者,大家可能更为关注的是汇率变动对A股的影响,必定大多数投资者更多持有的是股票类资产。

上市公司也在互动e平台上积极回应汇率变动对公司业绩的影响,华峰氨纶介绍,会有汇兑损益产生,产品主要在土耳其本地销售,对土耳其业务会有影响。但土耳其业务在公司整体销售业务中占比较少。

太阳纸业也表示,人民币汇率的跌势对公司产生一定的汇兑损失影响,公司将通过更精细化的成本控制,不断优化和调整产品结构和原材料结构,提升公司的抗风险能力,以期保障公司经营业绩的稳定和提升。

而华纺股份和晶方科技等公司则表示人民币贬值对公司将产生积极影响。

不过,也有众多公司表示,汇率变动对公司未产生实质影响。大元泵业表示,近年来公司在土耳其市场主要以欧元(为主)或美元结算,2017年以来没有以里拉进行结算的情形。许继电气回复,公司中标的土耳其凡城600兆瓦背靠背换流站项目是以人民币结算的,但目前尚未开始供货。世龙实业则表示,里拉贬值对公司没有影响。

33公司汇兑收益超千万

具体来看,东方财富Choice数据显示,在已公司中报的上市公司中,有610家公司在其财务费用明细中公布了汇兑损益情况。其中258家公司汇兑损益为正,324家公司汇兑损益为负,另外28家公司汇兑损益为零。

对于汇兑损益为正的公司来说,其中有33家公司汇兑损益超过1000万,而欧菲科技、工业富联和恒力股份更是过亿,分别达到3.25亿,1.5亿和1.17亿。

与当期净利润比较来看,维信诺和中新科技汇兑收益远超当期净利润,比值分别达到179.58%和115.52%。

此外,欧菲科技、东山精密、双塔食品、赛腾股份、兆驰股份和中原内配等6家公司的汇兑收益与净利润之比则超过10%。

另外,株冶集团、金龙机电、华映科技和浙江永强这4家公司,虽然汇兑收益为正,可当期净利润竟然为负。

东方财富Choice数据 style=border:#d1d1d1 1px solid;padding:3px;margin:5px 0; />

东方财富Choice数据 style=border:#d1d1d1 1px solid;padding:3px;margin:5px 0; />数据来源:东方财富Choice数据

25公司汇兑损失超千万

当然,有公司因汇率波动受益,就会有公司因汇率波动而“吃亏”,在324家汇兑损益为负的公司中,有25家公司损失超过1000万,成了最“倒霉”的那部分。

其中海康威视是目前唯一一家因汇率变动,损失过亿的公司,损失金额达1.06亿元。北方国际次之,损失超多5000万,具体为5034万元。

其中海鸥化工的汇兑损失影响当期净利润最显著,占比达40.44%。另外金龙汽车和金麒麟影响也超过30%。

东方财富Choice数据 style=border:#d1d1d1 1px solid;padding:3px;margin:5px 0; />

东方财富Choice数据 style=border:#d1d1d1 1px solid;padding:3px;margin:5px 0; />数据来源:东方财富Choice数据

新兴市场货币危机走向何处?

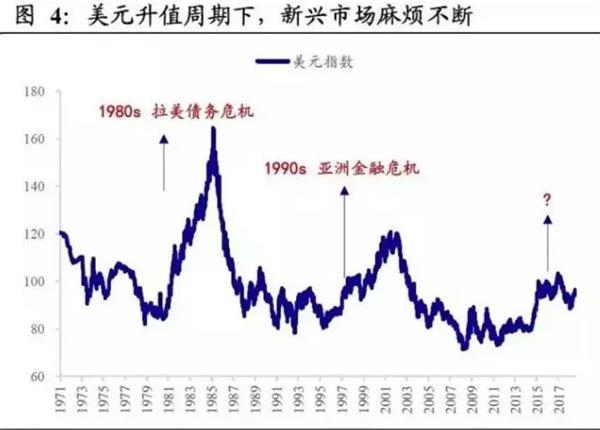

既然汇率变动对上市公司影响如此明显,那么当前新兴市场的货币危机会加剧吗?对此,国泰君安表示,历史上,强势美元周期会引发经济危机:上世纪八十年代的强美元周期引发了拉美金融危机,九十年代的强美元周期引发了亚洲金融危机。

国泰君安证券研究所 style=border:#d1d1d1 1px solid;padding:3px;margin:5px 0; />

国泰君安证券研究所 style=border:#d1d1d1 1px solid;padding:3px;margin:5px 0; />图片来源:国泰君安证券研究所

IMF前副总裁朱民认为,特朗普当选后财政政策配合货币政策,美元还会继续走强,目前正处在第三轮强美元周期中。

对于本轮新兴市场危机叠加强美元周期对全球经济的影响,平安证券首席经济学家张明表示,当前的动荡演变成2008年那样危机的可能性并不是很大。

其认为,2008年是以美国为代表的发达国家爆发金融危机,进而传导全球,2018年是个别新兴市场国家爆发危机,两者在体量上不可同日而语。

同时,有很多新市场在1998年亚洲金融危机后吸取了教训,不过这些年来,有些新兴市场经济体又忘掉了教训,比如阿根廷、土耳其,这些国家持续的经常账户的赤字和财政赤字,大量的美元的债务,以及目前比较高的通胀,这些都使得他们比较容易面临危机冲击。

所以,整个新兴市场爆发危机的可能性不大,但个别经济比较脆弱、基本面比较脆弱的经济体发生危机的可能性还是有的。

而在美国银行看来,下一步巴西雷亚尔最有可能使新兴市场危机真正扩大,因为它的汇率极其接近“警戒值”。如果美元兑雷亚尔汇率升破4,很容易造成去杠杆后债市资金不足并波及债券组合价格。

美国银行总结的历史数据显示,每当巴西雷亚尔大幅下跌,美元兑雷亚尔汇率跌到接近4时,波及全球的危机往往便开始了。

本文仅供投资者参考,不构成投资建议。