半天内,央行行长、副行长两度发声力挺人民币,急速下跌的人民币汇率大幅反弹。

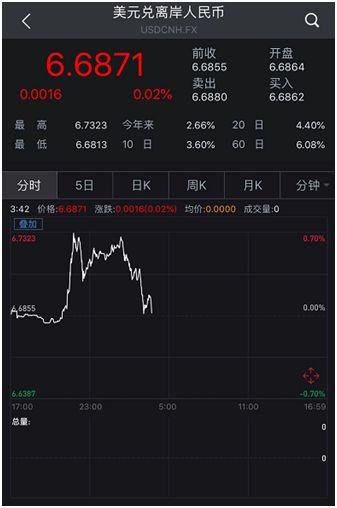

截至记者发稿,离岸人民币基本收复日内跌幅,重回6.69关口,报6.6871;在岸人民币短线收复6.67关口,报6.6690。

先来看看人民币汇率动荡的一天。

离岸人民币:

今天上午,离岸人民币一度跌破6.73关口,最低6.7323。在央行发话后,随即强劲反弹。截至记者发稿,离岸人民币兑美元报6.6871,深V反弹近500点,抹平日内跌幅,接连收复6.73、6.72、6.71、6.7、6.69五大关口。

在岸人民币:

收复失地的还有在岸人民币,早上,在岸人民币汇率一度触及6.72,当天跌幅超过700个基点,创下2017年8月份新低。但目前已收复6.67关口,较日内低点涨400点。

人民币中间价:

人民币中间价今日大幅下调340点报6.6497,创去年8月25日以来新低。

央行两度喊话:有信心保持人民币在合理均衡水平上基本稳定

在人民币汇率市场大幅动荡的时候,央行先后两度喊话,给市场注入信心。

先是人民银行副行长、国家外汇管理局局长潘功胜7月3日在出席债券通周年论坛并发表主题演讲时表示,“这些年来中国积累了丰富的经验和充足的政策工具,我们有信心保持人民币汇率在合理均衡水平上的基本稳定。”

潘功胜称,今年以来,人民币汇率弹性增强,在新兴市场经济体的货币中表现较强,中国经济增长基本面良好,经济增长结构质量、效益在不断改善,经济增长的内生动力和经济增长的韧性增强,并且,我国国际收支总体平衡,外汇储备充足。

下午两点,中国人民银行官网挂出易纲行长就近期外汇市场情况接受记者采访的文章。

易纲表示,近期外汇市场出现了一些波动,央行正在密切关注,这主要是受美元走强和外部不确定性等因素影响,有些顺周期的行为。

易纲指出,当前中国经济基本面良好,金融风险总体可控,加快推进,经济进入高质量发展阶段,国际收支稳定,跨境资本流动大体平衡。我国实行的是以市场供求为基础、参考一篮子货币进行调节、有管理的浮动汇率制度。多年来的实践证明,这一制度行之有效,必须坚持。央行将继续实行稳健中性的货币政策,深化汇率市场化改革,运用已有经验和充足的政策工具,发挥好宏观审慎政策的调节作用,保持人民币汇率在合理均衡水平上的基本稳定。

值得注意的是,人民币汇率在央行行长讲话后,出现了明显的反应,离岸市场的人民币出现较为明显的升值。

三大原因导致人民币汇率贬值

将时间拉回今年年初,人民币汇率整体保持稳定,尽管在3月份稍有贬值,但在4月份重新回归稳定,总体而言人民币稳中有升。

从4月份下旬开始,美元指数走强,人民币仍能保持稳定。但是,从6月份中旬开始,人民币汇率大幅贬值,贬值幅度甚至超过美元指数的升值幅度。

对于近期人民币汇率贬值,市场分析指出,主要有以下原因:

一是美欧货币政策分化,美元指数升值预期显著上升。6月,美联储上调联邦基准利率25bps至1.75%-2.0%,为本年度第2次加息,同时暗示2018年还会加息2次。加息节奏超预期,促使美元升值。

二是中美贸易战导致全球避险情绪上升,资本加速流出新兴市场经济体。从全球资金流向数据来看,5-6月全球跨境资本从新兴经济体净流入美国。

三是央行相对宽松的货币政策进一步增加人民币汇率贬值压力。2018年,6月24日,为了降低小微企业融资成本,央行实施定向降准,释放7000亿流动性。结构性宽松的货币政策一方面对冲了强监管的信用收缩,另一方面也增加了人民币汇率的贬值压力。

人民币兑美元将破7?专家认为年内破7概率不高

下半年人民币汇率会不会巨幅贬值?

国金证券(行情600109,诊股)分析师边泉水认为,下半年人民币汇率不会巨幅贬值,预计全年温和贬值2%~3%的幅度,年底的人民币兑美元在岸汇率应该在6.70左右。

边泉水指出,具体来看,当前的人民币汇率制度是以供求为基础、对一篮子货币相对稳定的机制,但是CFETS人民币指数自2017年中以来保持相对强势,对非美货币升值较多(从92升至98附近),积累了较大的贬值压力,近期出现了快速调整(自98降至96.5左右)。

边泉水认为,在短期交易情绪退潮后,人民币汇率仍会回到以往对一篮子货币相对稳定、跟随美元指数波动的格局。因此,下半年人民币对美元汇率的判断,仍主要取决于美元指数的变化。下半年,美元指数仍可能温和升值(美国与欧元区经济相对增速变化仍将分化,美德利差温和走阔),但预计难以升破前期高点103.8,最高预计升至98-99一线。在这种背景下,预计CFETS人民币指数在95-97之间,对应的人民币对美元在岸汇率应该在6.7左右。

中信证券(行情600030,诊股)明明研究团队认为本次贬值目前仍是短期波动而非长期趋势。首先,美元是短期反弹,不是趋势走强,难以突破100大关。其次,对于人民币,6.6~6.8仍是一个波动上限,触碰、甚至突破7的概率不大。短期来看,美联储如期加息,美国各项经济数据表现良好,美元将继续保持强势,但是长期来看,美国财政刺激美元走高或难继续,美元上升动力有限将回落。本次美元走高支撑的人民币贬值并非长期趋势。

贬值周期下,哪些A股将受益?

中银国际指出,在人民币贬值周期中,上游生产、基本消费与金融地产相对受益。

具体来看,市场层面,贬值导致的短期资本外流与通胀压力从而压制整体走势。从资金面看,短期投机资本容易出现外流,不利于市场整体走势以及外资偏好的食品饮料、金融等蓝筹股;长期看如果贬值通过出口等促进经济的增长,外资流入,外汇占款增加,流动性改善,利好市场和金融板块。从企业基本面看,在投资、消费等需求连创新低的大环境下,贬值带来的输入性通胀会抬升企业成本,整体市场在短期也将受到抑制。

若从收入端来看,贬值利好石油化工等上游生产、纺服家电等出口依赖、通信航运等海外业务较多、煤炭有色等国产替代行业。石油化工等上游生产部门,向下游转嫁进口原料成本的能力较强。纺服家电等部门对外出口占比较高,贬值提升其竞争力。电子、通信、国际航运等海外业务较多,收入以美元计价,贬值提升其人民币收入。煤炭、有色、部分农产品(行情000061,诊股)收益于对进口大宗的替代。

从成本端来看,钢铁、航空、旅游等中游生产与下游消费部门受制于原料成本的上升。本币贬值将推高铁矿石、大豆、原油、外汇等进口原料的价格,钢铁、养殖等中游生产较难向下游转嫁成本,航运、旅游等下游消费部门使用原油和外汇的成本上升,这些行业的收入将受到负面影响。

从外币借款来看,农业、有色、轻工等行业占比较高,易受负面冲击。融资成本方面,人民币贬值将间接提高外币借款的偿债成本和压力,尤其是短期外币借款,需要在短期内偿付,影响更为直接。年报数据显示农业、有色、家电、轻工、石化等行业的短期借款占总资产的比例较高。

历史表现来看,大金融与基本消费板块在贬值周期中的表现突出。2011年至2017年的5段贬值周期中,非银、银行、地产的平均收益高居前四,食品饮料与家电紧随其后,此外,建筑行业也表现较好。