顶尖财经网(www.58188.com)2018-7-27 10:50:50讯:

点击查看>>>股东增减持

今年以来产业资本出手积极!

Choice数据显示,截至7月26日,今年以来上市公司公告实施增持6603次,涉及上市公司1299家,增持总金额达到769.12亿元。主要股东(增持后持有流通股超5%)进行增持的上市公司264家,新南洋等四家公司更是被举牌两次。此外还有多家公司发出要约收购。

分析人士表示,产业资本大举增持及回购为市场提供了较好的估值参考判断,也给予市场较为积极的边际信号。

产业资本增持与要约收购频现

今年以来,产业资本增持频现,诸多上市公司抛出增持计划。据Choice数据统计,仅6月1日至今,股东(含高管)增持2652次,涉及654家上市公司,增持总金额达到228亿元。7月以来,产业资本出现近四个月以来的首次净增持。

从行业上看,增持规模最大的行业分别为机械设备、家用电器、汽车三大行业。

今年以来金额超5亿元的股东增持

有券商分析师表示,对于处于弱势行情或者持续下跌的公司股票而言,产业资本出手增持,有利于公司股价的企稳,同时也代表了产业资本对A股投资价值的认可。从估值的角度来讲,目前A股的整体估值比较低,适合进行中长期布局。

而在产业资本增持中,更为突出的是今年以来频频出现的举牌和要约收购。

Choice数据显示,今年以来总计有18家上市公司收到19起要约收购,其中汉商集团和云南能投的要约收购分别在今年1月份和2月份完成。值得注意的是,5月之前仅6家上市收到7次要约;而5月中旬之后收到收购要约的有12家上市公司,产业资本出手频率明显加快。

今年以来收到要约收购的公司

值得注意的是,在上述出现的要约收购中,发起要约收购的产业资本多为以溢价方式进行。例如,宁波中百的要约价格为12.77元/股,与7月25日的收盘价9.82元/股相比,溢价率达到30%。

东百集团控股股东丰琪投资及其一致行动人施章峰对公司的要约收购价为6.80元/股,较要约发出当天公司收盘价高出近20%。

此外,部分发起公司要约收购的股东意图明显,剔除已经宣告失败的4例,有5家涉及控股权的争夺,包括汉商集团、爱建集团、钱江水利、宁波中百和新华百货。

35次增持触发举牌

和要约收购相比,更多的股东还是倾向于直接在二级市场买入,其中部分股东增持后的持股比例更是触及了举牌线。

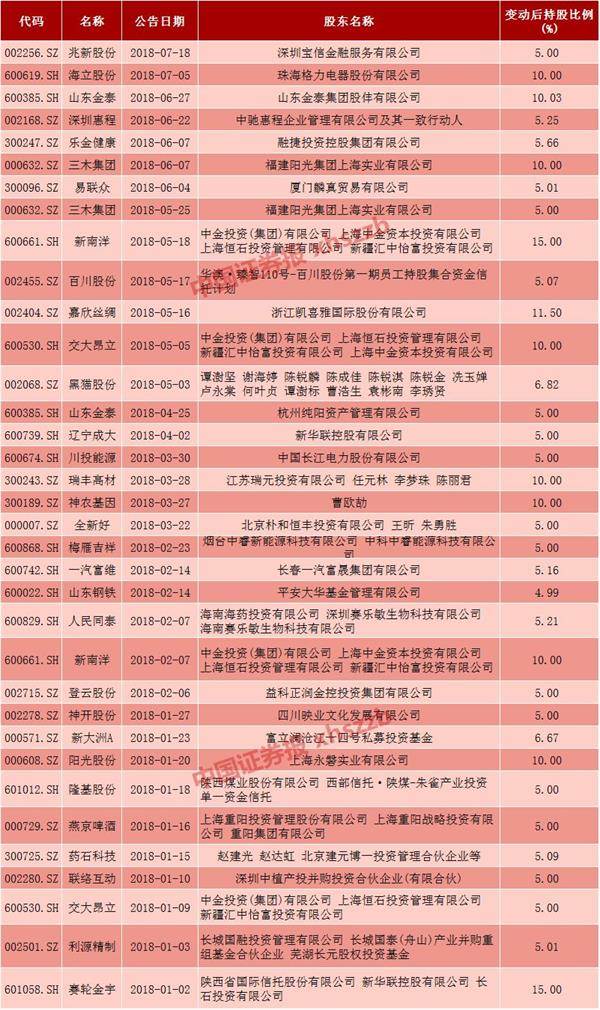

Choice数据显示,今年以来,上市公司股东增持后持股比例触及“举牌线”共计35次,其中交大昂立、新南洋、三木集团、山东金泰4家公司被举牌2次。

最近被举牌的一家公司是兆新股份。公开信息显示,7月11日至7月17日,在短短一周时间内,深圳宝信累计增持公司股份9412万股,占公司总股本的5%。

今年以来增持触及举牌线的公司

还有较为典型的中金投资(集团)对交大昂立的连续两次举牌。据披露,至今年1月8日,中金投资及其一致行动人已通过二级市场累计增持交大昂立5%股份;至今年5月4日,合计持股比例达到10%。据交大昂立7月13日发布的增持计划完成公告,中金投资及其一致行动人的持股比例已经达到14.97%。

再如格力电器对海立股份的持续举牌。据披露,格力电器与海立股份有紧密的业务关系。公开信息显示,截至今年7月4日,格力电器对海立股份的持股比例已经达到10%。格力电器表示,增持旨在扩充产业链结构和整合产业优质资源,打造产业链更加齐全的国际化企业。

释放积极信号

今年尤其是6月份以来频频出现的产业资本增持行为,给市场释放出积极信号。

英大证券首席经济学家李大霄对此表示,这个指标非常关键。产业资本的动向基本上是判断市场的一个重要的方向标,当越来越多的上市公司从减持变成增持,市场可能就此稳定。增持代表了产业资本的价值判断。从产业资本的角度上说,增持一次,并不是完全绝对的底部。产业资本也是从一个长期的角度来判断,投资视角需要看长一点。

上海国钰投资合伙人李涛表示,金融去杠杆的情境下,二级市场的价格有些已经不能真实反应企业经营状况。产业资本从产业视角出发做出的增持,是比较积极的,而且相对比较长远。

前海开源基金总经理杨德龙表示,产业资本入市一般被视为是股票跌出价值的一个重要的信号。产业资本对于行业和对于股票价值的理解,较普通投资者更加深刻,他们愿意在这个时候增持,往往是被视为市场见底的领先指标。

杨德龙还表示,还有多家上市公司推出回购股票方案,也是对市场信心的极大提振。

相关报道>>>

“聪明钱”在行动:产业资本加速入场 机构投资者再加仓

产业资本在行动溢价要约和举牌频现!老乡跟不跟?

(原标题:产业资本大举出手这些公司 可以抄底了吗?)