我们维持2018年行业小年的判断,增速压力在6月开始体现,但今年【龙头扩张+电动汽车】是唯一成长方向。吉利是最利的剑,上汽是最强的盾,估值严重低位!继续坚定推荐【上汽集团(行情600104,诊股)、吉利汽车】。

电动汽车6月销量超预期,结构更超预期。A00级同比-24%,环比-63%;但A0级以上,同比+182%,环比+17%!电动汽车高端产业高歌猛进。推荐钴、锂、客车寡头【金龙汽车(行情600686,诊股)】。高端产业链核心器件【旭升股份(行情603305,诊股)、三花智控(行情002050,诊股)(家电覆盖)、中鼎股份(行情000887,诊股)、银轮股份(行情002126,诊股)】,强烈推荐Q3电动汽车板块引领的成长行情。

我们上两周坚定翻多(【风驰电车】电动汽车:此时不买,更待何时);并且组织了一周的电动汽车终端调研,符合我们的预判,6月电动汽车销量超预期,结构更超预期!

1、淡季压力显现,上汽吉利龙头继续扩张

随基数抬升,淡季压力在销量数据上体现。2018年行业景气度较低,春节之后市场需求持续疲软,交强险注册量增速连续3个月为负,但由于2017年低基数原因和新能源车的扰动,3月-5月乘联会批发销量增速都保持在5%以上。6月随淡季压力进一步加大,同时2017年基数抬升,零售同比增速转负,为-3.1%,批发增速也相应回落到2.9%。剔除新能源车扰动之后,传统燃油车6月批发销量增速从2.9%降为0.7%。2018上半年,行业狭义乘用车批发销量增速为5.7%(剔除新能源为3.9%),我们维持全年3%左右的行业增速判断,那么下半年增速预计为0.8%,由于3季度基数相对较高,整体增速压力相对4季度更大。

上汽、吉利表现依旧亮眼,龙头地位突出。上汽自主和吉利6月延续了2018年初以来的快速扩张趋势,在淡季中体现了龙头公司强势一面,单月同比增速分别为65%和45%,排行业第2和第3,销量排第11和第4(不考虑非主流小车企),份额提升了1.2和2.0个百分点,达到3.1%和7.0%。上半年,行业销量增速为5.7%,上汽自主和吉利汽车销量增速分别高达54%和44%,份额提升了1.0和1.8个百分点,达到3.1%和6.6%。从车系来看,韩系修复(+148%),美系重挫(-22%),自主、德系、日系增速稳定(+4%、+5%、+5%)。

2、新能源中高端周期正式开启!

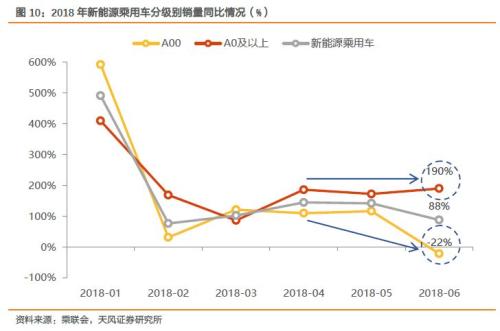

6月新能源乘用车仍保持高销量和高增长。乘联会6月新能源乘用车销售7.5万辆,同比+88%。此前市场一度预期6月政策切换将导致A00级车型销量骤降从而使总销量断崖,但从最终的结果来看市场表现仍然较好,销量环比-22%,绝对量高于4月。同时近期我们通过调研也了解到政策切换带来的车型切换实际还是有产能问题,部分厂家部分地区产品供应不足(如吉利帝豪GSe、比亚迪(行情002594,诊股)元EV、北汽EX360等),在这种情况下行业仍然实现了高销量和高增长。

销量结构大切换,中高端周期正式开启!2018年补贴政策正式版大幅降低了对低续驶里程车型的支持,同时又大幅加强了了对高续驶里程车型的支持,直接带来了车型供给的快速升级,鉴于此,整个市场一直在等待中高端车型的放量。6月随补贴政策正式更替,A00级也正式全面让位中高端车型——A00级车型当月占比从5月49%快速下降到23%,销量环比减少62%,同比由正转负至-20%,而A0级以上占比迅速提升26个百分点,销量环比仍然逆势实现了20%的增长,同比增速更高达190%(同前两月相当),与A00级车型销量增速走势形成鲜明对比。

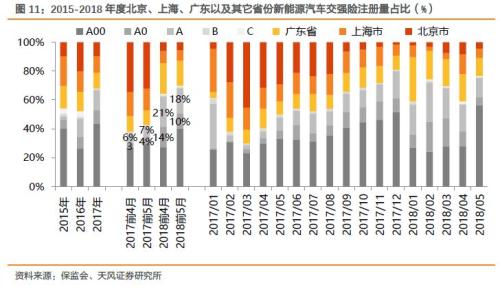

非限购地区新能源汽车销量占比不断提升,A0级以上车型贡献主要动力,非牌照驱动的新能源中高端需求逐渐启动。2018年前4月,非限购地区新能源汽车注册量占比65%,同比大幅提升27个百分点,前5月进一步提升到71%。同时也可以看到,今年以来非限购地区的需求很大程度上由A0级以上车型驱动。2018年前5月,在5月单月A00级冲量的情况下,非限购地区A0级以上车型注册量占比同比提升了17个百分点,达到28%,其中A级以上车型占比同比提升11个百分点。

3、投资建议

我们维持2018年行业小年的判断,增速数据压力随基数抬升在6月已充分体现,但上汽和吉利作为龙头公司份额继续扩张,考虑多层面的实力储备和未来成长性,继续坚定推荐。新能源乘用车6月销量不淡,更为重要的是对比A00级迅速滑坡,A0级以上车型继续超高速增长,中高端周期正式开启,推荐新能源汽车高端产业链核心器件供应商,锂钴弹性依然较大,建议积极把握三季度新能源汽车板块引领的成长反弹。