顶尖财经网(www.58188.com)2018-6-29 22:13:24讯:

今日,深交所正式发布深圳证券市场2017年度股票市场绩效报告,这是一份为监管机构的制度建设和投资者的投资活动提供持续和量化的数量参考的报告,重要性不言而喻。那么,这份超过14000字的报告到底讲什么?时报君已经为你划好重点了

1、2017年,深市A股呈现“二八分化”现象,价格上涨的股票占深市A股总数的21.02%,下跌个股占比为78.98%;

2、从冲击成本指数、宽度、深度、流动性指数等4个维度来看,深市A股流动性延续向好趋势。其中,深市A股上涨和下跌1%的流动性风险值分别为73万元和67万元;上涨和下跌10%的流动性风险值分别为423万元和307万元;

3、2017年深市A股波动性大幅下降,近三年呈显著下降趋势;

4、深市A股“同涨同跌” 现象弱化,整体同步水平为近五年最低;

5、2017年深市订单执行质量处于较高水平:60%的订单被成交,29%的订单被撤单,37%的成交订单在提交后10秒内被成交;市价委托订单使用比例为0.27%;机构投资者提交订单比例约占21.53%,比往年明显提高;限价订单完成交易需310秒。

深市A股“二八分化”:整体波动和活跃度明显下降

先来看看2017年深市股票整体运行情况。

2017年深圳市场概况(截至2017年12月29日)

其中,深市平均市盈率为36.21倍,比2016年下降了12%,其中创业板估值下降最为明显,平均市盈率为38.76倍,降幅达30%,中小板平均市盈率为39.07倍,上涨18%。

此外,2017年深圳股票市场运行呈现三大特征:

一是市场交易量有所下降,成交低迷股票以小盘股居多。2017年深市A股总成交量比2016年下降了11.9%,部分小盘股成交十分低迷。自2017年9月开始,低成交的个股数量连创年内新高,尤其是到2017年12月,成交低迷的股票数量明显上升。

这其中,自2017年12月12日开始,500多只股票的5日累计成交金额小于1亿元,说明有1/4的深市个股日均成交量不超过2000万。

二是深市整体波动和指数交易活跃度均明显下降。从振幅和年换手率来看,深证成指、深证综指、深证B指、中小板指和创业板指的年振幅和年换手率分别出现不同程度的下降。

深证指数统计(截至2017年12月29日,区间为12个月)

特别地,个股年换手率中位数为563.69%,远低于2016年中位数874.46%。有498只股票年换手率超过1000%,远低于2016年的735只。

个股年换手率分布情况

三是深市A股走势呈现“二八分化”现象。价格上涨的股票占深市A股总数的21.02%,下跌个股占比为78.98%,其中,64.10%的个股跌幅在10%~50%之间,5.28%的个股跌幅超过50%。

深市A股全体涨跌幅的中位数为-21.85%,这与深证成指和中小板指数的上涨形成了鲜明对比。

分市值来看,总市值1000亿元以上的股票普遍上涨,涨幅中位数为42.39%,而小市值股票大部分下跌,尤其是总市值50亿元以下的股票普遍下跌,涨幅中位数达到-35.42%。

2017年深市A股涨跌幅数量分布

从冲击成本指数、宽度、深度、流动性指数等4个维度看深市A股流动性变化

先来认清三个概念。

1、冲击成本指数:是指完成一定金额的交易对市场价格造成的冲击程度。例如,某投资者买某只股票100万,倘若股价升幅大,则说明该股冲击成本指数高,反之亦然。

当然这也说明,某股的冲击成本指数越低,则该股的流动性越好。

报告指出,2017年深市A股冲击成本指数略有下降,为近十年较低水平。数据显示,2017年,深市A股的冲击成本指数为11.1个基点,较2016年略有下降,表明深市流动性有所上升。

2003至2017年深市A股冲击成本指数(单位:基点)

从各板块来看,主板、中小板、创业板的冲击成本指数依次递增,分别为10个基点、10.6个基点、12.3个基点。

2017年深市股票冲击成本指数(单位:基点)

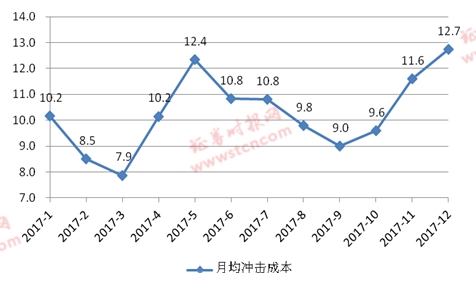

分时间来看,2017年深市流动性最好(冲击成本指数最小)的月份是3月,冲击成本指数为7.9个基点,而流动性最差的月份是5月和12月,冲击成本指数分别高达12.4和12.7个基点。

2017年深市A股月均冲击成本

若从个股的角度来看,2017年深市股票冲击成本指数与公司规模和机构持股比例存在相关性:公司规模越大,冲击成本指数越小,流动性越好;机构持股比例越高的股票,流动性较好。

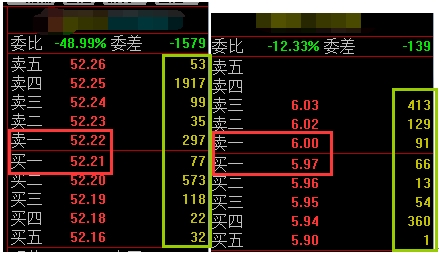

2、宽度:买卖报价之间的差距。宽度值越小,流动性越好。

如上图两只个股,左边个股可以看作其宽度优于右边个股。

数据显示,2017年深市A股宽度与往年持平,近十年呈下降趋势。

从个股层面来看,2017年深市股票宽度与公司规模、机构持股比例和股价水平存在相关性:公司规模越大,宽度越小,流动性越好;机构持股比例越高,宽度越小,流动性越好。

3、深度:披露五个买卖报价上堆积订单的金额总计。深度值越大,流动性越好。

如上图两只个股,左边个股可以看做其深度优于右边个股。

2003至2017年深市A股累计披露报价深度

数据显示,2017年,深市A股的深度为170万元。

从各板块来看,深市主板、中小板和创业板累计披露报价深度依次递减,分别为321.3万元、150.8万元和95.9万元,表明深市主板深度优于中小板,而中小板优于创业板。

数据还显示,个股的深度随公司规模增大或机构持股比例上升增大,随股价上升减小。

4、流动性指数:流动性若恰好跌至全年最低1%的区间时,个股价格发生一定程度的变化(如上涨和下跌1%)所需要的交易金额。该数值越小,流动性就越差,流动性风险就越大。

深市A股上涨和下跌1%的流动性风险值分别为73万元和67万元;上涨和下跌10%的流动性风险值分别为423万元和307万元。PS:这可以理解为极端情况下拉涨停一只个股平均需要423万元。

有意思的是,无论幅度多大,深市A股上涨的流动性风险均小于下跌的流动性风险。

2017年深市股票上涨(下跌)1%的流动性风险值(单位:万元)

2017年深市股票上涨(下跌)10%的流动性风险值(单位:万元)

2017年波动性大幅下降,近三年呈显著下降趋势

一般而言,我们常常利用波动性衡量股票价格短期波动程度及市场调节失衡的能力,通常被定义为价格变化的频率和幅度,波动性越低,市场越稳定。

报告显示,2017年深市A股波动性大幅下降,从各板块来看,主板、中小板、创业板波动性依次递增;2007年至2014年,深市A股波动性处于下降趋势。

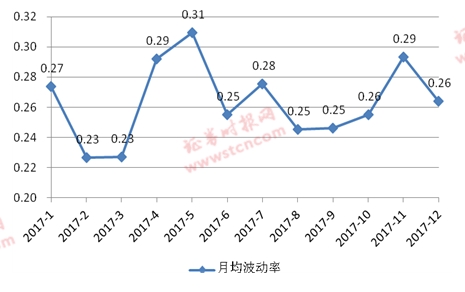

若从2017年年内时间来看,深市A股市场波动性最小的月份是2月和3月,月均波动率维持在0.23,而波动性最大的月份是5月,月均波动率高达0.31。

2017年深市A股月均波动率

从个股层面来看,个股波动性随公司规模增大或机构持股比例上升而减小,随股价上升而增大。

深市A股“同涨同跌” 现象弱化,整体同步水平为近五年最低

若用一个0到1之间的数值表示个股“同涨同跌” 现象的话,当个股股价变动与市场平均变动无关时,该值为0;当个股股价与市场完全同向变动,即个股股价完全“同涨同跌”时,该值为1。

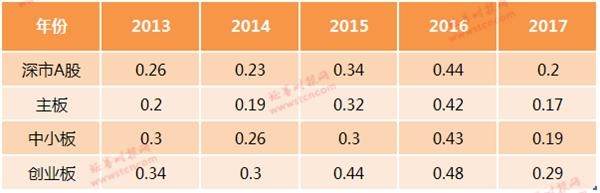

2013-2017年深市A股股价同步性

报告显示,2017年,深市股价同步性指标为0.20,低于2013至2016水平。从各板块来看,主板、中小板、创业板股价同步性依次递增。近三年,深市主板和中小板的股价同步性较为接近,而创业板的股价同步性显著高于其他两个板块,同涨同跌现象更为明显。

2017年各月份股价同步性(按板块)

从月份分布来看,2017年三个板块的股价同步性上升主要集中于3月至7月,及10月两个时间段,尤其是创业板和中小板。

60%的订单被成交,平均每单限价订单成交需要310秒

2017年深市订单执行质量处于较高水平:以股数计,60%的订单被成交,29%的订单被撤单,37%的成交订单在提交后10秒内被成交;市价委托订单使用比例为0.27%;机构投资者提交订单比例约占21.53%,比往年明显提高。

限价订单的平均执行时间(订单从到达至成交完成的时间间隔)为310秒,其中非市价化限价订单和市价化限价订单的平均执行时间分别为691秒和60秒。

2008年至2017年,深市A股订单执行时间总体保持稳定水平,其中限价订单执行时间一直保持在260至360秒之间。在市场流动性较低的情况下,订单执行时间将延长,原因在于交易清淡,市场深度相对较差,很多订单进入市场后不能立即成交,2012年和2008年均存在类似情况。2017年股市流动性略减,相对于2016年限价订单执行时间稍有上升(2016年为275秒)。

2003至2017年深市A股的订单执行时间(单位:秒)

特别声明与提示:本市场绩效报告只是对深交所2017年度的市场流动性、波动性、市场效率和订单执行效率等进行统计分析和总结归纳,并未对今后市场和个股走势进行预测和研判,也不构成投资建议。投资者据此操作,风险自担。