原标题:大跌之后谁将胜出——依据确定性溢价寻找投资标的(李迅雷唐军李倩云)

本文说明及摘要:

自本号发表《市场正在给确定性溢价》一文后,引起大家关注和热议。为此,中泰证券研究所金融工程团队通过对不同市场的上市公司数据进行整理和加工,进一步论证“确定性溢价”在A股市场正逐步得到实现。在A股市场开放度不断提高的进程中,投资理念也在向成熟市场靠拢,使得市场开始重构估值体系,从而带来新的投资机会和风险。

在金融市场中,不确定性即意味着风险。理性市场中大多数投资者为风险厌恶型,因此会给予“不确定性”偏高风险溢价(或称不确定性折价)和“确定性”偏高的估值水平(或称确定性溢价)。本文先分析了美股作为成熟市场的有效性及确定性溢价的具体表现,再回顾了A股过去历史上的估值体系扭曲现象和近期估值体系变化趋势,最后通过中美对比,并结合国内大环境、大趋势,寻找A股的确定性机会和应该关注的不确定性风险。

本周A股市场出现较大跌幅,大跌之后,结构性机会凸显,究竟哪些更具有估值优势,哪些还存在较大风险,本文从多个视角给予详细提示,供参考。

从美国股市看,成熟市场的确定性溢价明显

美国股市大公司相对小公司具有明显高估值优势,业绩稳定的公司相对业绩波动大的公司估值更高。美国股市的估值溢价是高度有效的:从2005年和2010年两个时间节点来看,当时高估值和低估值的公司在随后的五年业绩分化明显,估值水平合理地反映了公司未来的业绩变化。

从过去历史看,A股对确定性溢价不明显

A股过去长时间存在小盘股估值更高、绩差股没有折价反而溢价的现象,从2005年和2010年两个时间节点来看,沪深300成分股的估值溢价一定程度上反映了公司未来业绩变化,但相比美股有效性明显较弱。A股过去对基本面确定性溢价不明显,主要是因为“壳价值”成为小盘绩差股最大的确定性。

2017年以来A股的确定性溢价正全面回归

严监管下“壳价值”消退,小盘绩差股的风险溢价显著提升,业绩波动大的公司估值显著下降。此外,信用利差扩大也是不确定性风险溢价提升的一种表现。从沪深300成分股当前的估值和近一年的变化来看,A股市场估值溢价的有效性正在提高。

中美对比和结合国内大环境,寻找A股市场的确定性和不确定性

1)A股中经过历史考验的蓝筹股的估值已低于美股:通过全面比较各种业绩水平下中美上市公司的估值,发现只有ROE连续10年在10%或15%以上的公司,PE、PB都比美国低,剩下业绩差一些的公司中,A股估值仍高于美股。

2)存量经济下龙头公司的确定性溢价有望继续提升:虽然经过了一年多的龙头股行情,但A股龙头组合的估值水平仍明显低于非龙头组合,这与成熟市场中龙头公司具有估值溢价的规律相背。

3)金融去杠杆背景下关注现金流:较稳定的现金流可获得确定性的估值溢价,而恶化的现金流状况意味着更高的风险溢价。本文中我们梳理了各个行业近期业绩和现金流的变化情况。

4)外部环境因素下关注出口业务的不确定性:我们对2017年上市公司年报中公布的海外业务收入数据进行了统计分析,公布海外业务收入的公司共2068家,其中海外业务收入占比超过20%的公司有819家,超过50%的299家,主要集中在电子元器件、机械、汽车、纺织服装等行业。年报中注明有北美业务收入的公司共29家,其中北美业务收入占比超过10%的公司有21家,超过20%的14家。

近年来A股国际化进程加速,资本市场对外开放的大门进一步打开,随之而来的是A股估值体系也正逐步向美国等成熟市场靠拢。在存量经济的背景下,将成熟市场的定价逻辑作为镜子,可以反观国内市场投资价值的差异与趋势。

本文站在估值的角度,对中美股市进行量化分析,发现过去近10年内美股倾向给予确定性高的公司以估值溢价,而A股则更偏爱小公司以及“壳价值”。当下金融严监管成为主旋律,A股估值全面回归,龙头公司、长期业绩明星的“确定性”价值仍未被完全发掘,现金流恶化及出口业务的“不确定性”,则应更加谨慎应对。

一.从美股看:成熟市场的确定性溢价

1.1 大公司的确定性溢价

美股价值投资的理念由来已久。所谓“价值”,关注的是公司的经营预期与业绩回报。

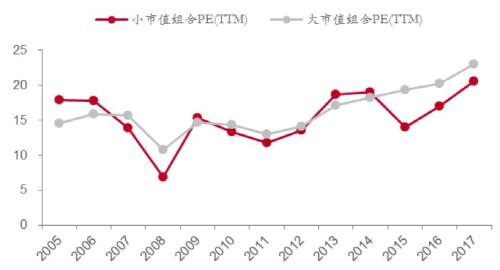

从经营预期来看,大公司的经营相对比较稳定,而小公司的不确定性则更高。图表1将标普500成分股分行业取市值最大的20%和市值最小的20%构成两组,对比2005年以来两组公司PE均值的变动情况。不难发现,大市值公司估值大部分时候都略高于小市值公司。这就是美股投资者对公司经营的“确定性”给出的溢价。

图表1:消除行业干扰后,标普500成分股大市值公司存在估值溢价

来源:Bloomberg,中泰证券研究所

1.2 业绩稳健的公司具有估值溢价

从业绩回报来看,业绩稳健的公司更符合价值投资的标准,事实上,这些公司也在美股中被给予了更高的估值。

为了减小ROE水平高低对分析的影响,我们首先依据过去10年内公司ROE的平均值,将标普1500的成分股分为小于0%、0%~3%、3%~10%、10%~15%、15%以上共5组,并在各组中取ROE波动率最高和最低的30%组成高波动组和低波动组。图表2显示,低波动组的PE中位数持续高于高波动组。

可见,如果我们以ROE的波动率来衡量公司业绩的稳健度,业绩稳健的公司具有明显的估值溢价。

图表2:美股ROE波动低的公司估值水平持续高于波动高的公司

来源:Bloomberg,中泰证券研究所

1.3 从后市表现看美股市场估值溢价的有效性

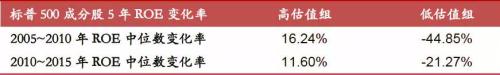

美股市场对“确定性”的估值溢价是否有效呢?我们选取了两个时间节点:2005年和2010年,将两个时间节点下标普500成分股分为估值最高的30%和估值最低的30%两组,分别观察两个组合之后五年的表现。

图表3:标普500成分股估值有效性分析:高估值股5年后ROE提升

来源:Bloomberg,中泰证券研究所

图表3~5表明,美股市场估值是高度有效的。两个时间节点下的高估值组合在随后的五年内ROE增幅明显,而低估值组合ROE显著下降。因此,美股的估值水平有效地反映了公司未来的业绩变化。

图表4:2005年标普500成分股五年后业绩(ROE)表现:高估值组vs低估值组

来源:Bloomberg,中泰证券研究所

图表5:2010年标普500成分股五年后业绩(ROE)表现:高估值组vs低估值组

来源:Bloomberg,中泰证券研究所

二.从历史看:A股的确定性溢价不明显

相较于美股市场的“确定性”偏好,A股过去较长时间都表现出了不同的特征:小盘股长期估值更贵,绩差公司也没有被给予合理的估值折价。

究其背后的原因,美股市场的估值主要是对公司基本面的反映,而A股中“壳价值”在过去很长时间里都是绩差小盘股最大的“确定性”。

2.1 A股小公司长期溢价明显

申万大盘股指数与小盘股指数的比较,可以粗略地反映出长期以来,A股小盘股估值远高于大盘股。

图表6:A股小盘股估值远高于大盘股估值

来源:Wind,中泰证券研究所

进一步,为了消除行业结构的差异对大盘股和小盘股指数造成的干扰,我们以沪深300成分股作为分析对象,取每个行业中市值最大和最小30%的成分股组合进行对比。图表7反映出,A股市场中的小盘股在消除行业干扰后,历史上也一直存在估值溢价。

图表7:消除行业干扰后,沪深300成分股小市值公司存在估值溢价

来源:Wind,中泰证券研究所

2.2 绩差公司没有合理风险溢价

如果说小盘股的高估值可能是出于小公司的成长性高,那么绩差公司的历史估值水平是否合理呢?

在A股各行业中,我们将每年ROE最差的10%的公司挑选出来,滚动构成绩差组合。由于绩差公司大多ROE为负,PE没有观测意义,我们选取PB作为估值指标。从中位数看,绩差组合的PB中位数并没有显著低于全市场中位数,甚至还高一些,可见A股市场过去对绩差公司并没有合理的风险溢价。但值得一提的是,绩差组合估值在17年以来回落幅度明显大于全市场。

图表8:消除行业干扰后,A股绩差公司没有合理的风险溢价

来源:Wind,中泰证券研究所

2.3 从后市表现看A股市场估值的有效性

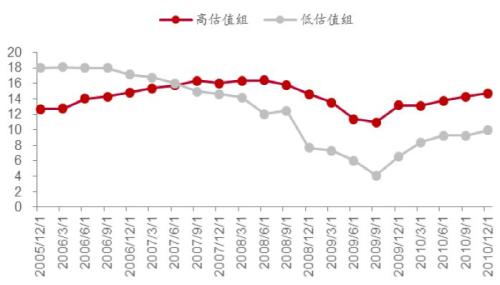

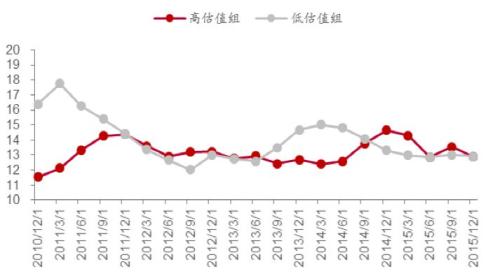

从后续业绩表现来看,A股对小盘股和绩差公司的估值溢价也并不是很有效。

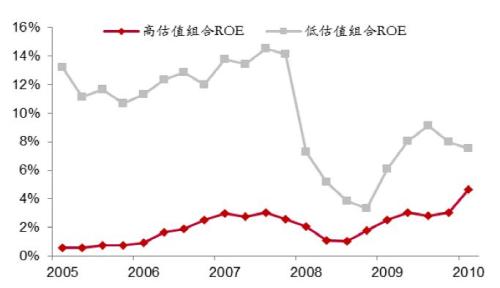

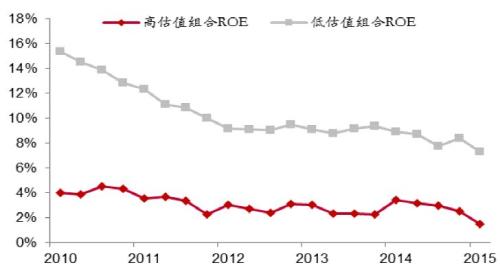

我们同样选取两个时间节点(2005年和2010年),观察沪深300成分股的估值是否合理。图表9和图表10分别反应了2005年和2010年时点下,估值最高30%和最低30%的成分股组合,在之后五年的表现。

结果表明,A股市场估值的有效性相对较弱:2005年后,高估值组合的ROE整体有所增长,而低估值组合ROE则下降明显且波动较大,可见之前的估值高低大体反映了后市的变化方向;2010年之后五年,ROE一路下降,虽然低估值组ROE降幅更大,但总体来看,后市分化对2010年时的估值差异反映并不明显。

图表9:2005年沪深300成分股五年后业绩表现:高估值组vs低估值组

来源:Wind,中泰证券研究所

图表10:2010年沪深300成分股五年后业绩表现:高估值组vs低估值组

来源:Wind,中泰证券研究所

2.4 “壳价值”是绩差小盘股最大的确定性

A股市场没有给小盘股和绩差公司风险溢价,反而估值更高,这源自于A股市场中小盘绩差股特有的“壳价值”属性。

“壳价值”对冲了公司业绩的不确定性,使得“绩差折价”变成了壳价值的确定性溢价。绩差公司虽然在业绩上不尽如人意,但在“借壳”、跨界并购重组等事件的驱动下,绩差公司股价涨势更加明显。

将每年各行业中业绩最差的10%的公司组成绩差组合,其平均涨幅远超全A指数:2005年至2015年末,绩差组合年化总涨幅1280.9%,而同期全A指数年化涨幅只有604.5%,尤其是在2009年之后,绩差组合股价走势一路领先与全A指数。2015年之后,绩差组合股价走势才与全A指数反向变化,趋于回归合理的估值水平。

图表11:绩差股涨幅远超Wind全A指数

来源:Wind,中泰证券研究所

绩差组合2015年之前的超额涨幅来自于市场对这类公司重组与借壳的预期。以2005和2010年的绩差股组合为例:2005年绩差组合中共有149只股票,之后5年内借壳上市2只,发生重大重组2次;2010年绩差组合中共有179只股票,至今借壳上市21只,发生重大重组193次。

这与绩差组合的股价走势是吻合的:2010年之后绩差股借壳和并购重组更加活跃,其股价表现也更加突出了。可见,壳价值是绩差小盘公司持续获得估值溢价的根本原因。

三、A股确定性溢价:正在进行时

近年来,随着A股国际化进程加速和国内金融市场监管趋严,A股的确定性溢价正全面回归。

3.1 严监管下壳价值消退,小盘绩差股的风险溢价显著提升

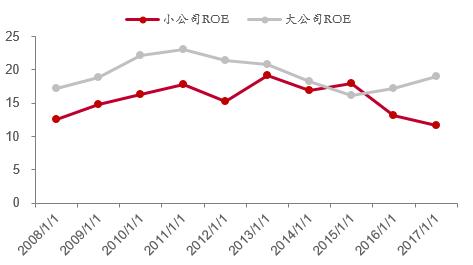

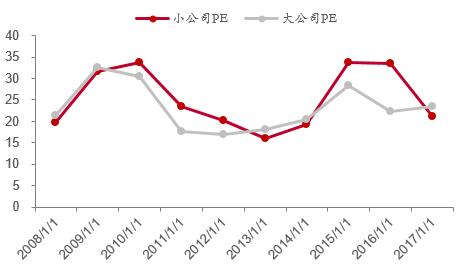

如果我们在每年初取市值最大和最小30%的公司,组成大市值组合和小市值组合,并分别统计其ROE和PE的中位数,就可以发现:2017年以来大市值公司ROE改善明显优于小市值公司,但小市值公司的PE值回落幅度却更大,这说明小市值公司的股价正在加速下跌,风险溢价正得以体现。

图表12:2017年以来大市值公司ROE改善明显

来源:Wind,中泰证券研究所

图表13:2017年以来小市值公司的PE回落幅度更大

来源:Wind,中泰证券研究所

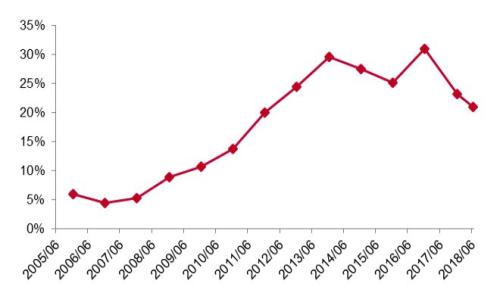

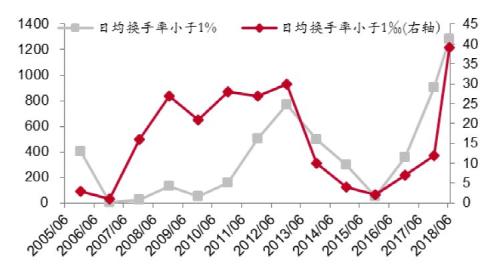

另一方面,小盘股的成交额急剧下降,市场关注热度明显减弱,流动性风险显现。以小盘股指数中证1000成交额占全市场的比例来看,持续多年的小盘股受热捧的趋势在2017年掉头向下,小盘股成交占比明显下降。另一方面,日均换手率不到1%和1‰的股票个数显著攀升,似乎有向成熟市场小盘绩差股长期少有问津的现状接轨的趋势。

图表14:中证1000的成交额占全市场比例

来源:Wind,中泰证券研究所

图表15:日均换手率小于1%和1‰的股票个数

来源:Wind,中泰证券研究所

3.2 绩差公司和业绩波动大的公司估值回落明显

A股业绩最差的10%的公司构成的组合估值17年来回落明显,见前文图表8。

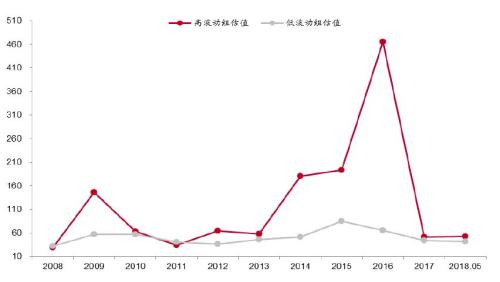

为了观察业绩波动大小对估值的影响,我们首先依据过去10年内公司ROE的平均值,将A股分为小于0%、0%~3%、3%~10%、10%~15%、15%以上5组,并在各组中取ROE波动率最高和最低的30%构成高波动组和低波动组。图表16显示,高波动组的PE中位数17年以来显著回落。

图表16:A股高波动组估值17年以来显著回落

来源:Wind,中泰证券研究所

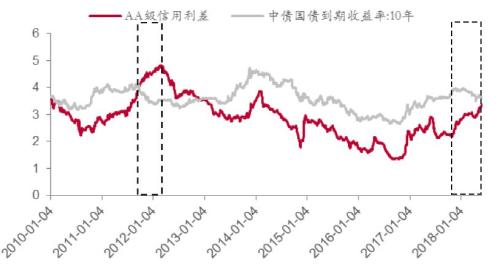

3.3信用利差扩大是风险溢价回归的表现

信用利差是低等级信用债风险溢价的衡量指标。长期以来,国内债市AA级信用利差都与10年期国债利率同方向变化(除2012年一小段时间),这主要是受流动性影响。理论上讲,当经济向好时,无风险收益抬升,但信用风险是降低的,信用利差应该收窄,反之亦然。信用利差与国债收益率更多的时候应该反方向变化,可见过去较长的时间内信用利差并没有有效反映信用风险,国内债市对低等级信用债的风险溢价并不充分。

然而近一年多来,信用利差不断走阔,即使在国债收益率回落的区间,信用利差也维持上升,可见信用风险溢价正在回归。

图表17:信用风险溢价回归:AA级信用利差vs 10年期国债利率

来源:Wind,中泰证券研究所

3.4 从沪深300成分股的当前估值看市场的确定性溢价

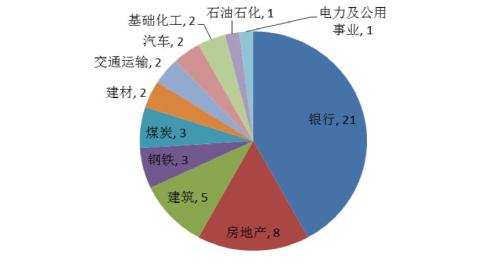

截至2018年6月15日,沪深300成分股中PE(TTM,扣除非经常性损益)最低的50只股票行业分布如图表18所示。其中银行最多,有21只,其次是、建筑、钢铁、煤炭等行业。

图表18:沪深300成分股中估值最低的50只股票行业分布

来源:Wind,中泰证券研究所

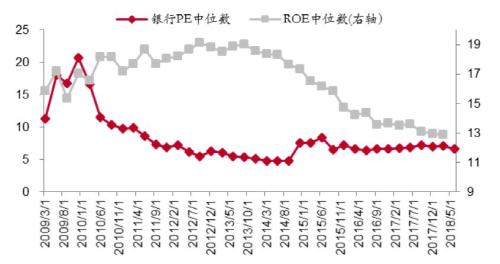

银行业估值已经维持低位很长时间了。早在2012年,银行业ROE在20%以上时,PE就仅在10倍以下。事后来看,市场对银行的估值还是有效的。自2013年,银行业ROE开始不断下行;目前在金融去杠杆的大背景下,银行业的盈利能力和资产质量都存在较大不确定性,因此当前的低估值正是对这种不确定的风险溢价。

图表19:银行业低PE与ROE下行

来源:Wind,中泰证券研究所

煤炭、钢铁是典型的强周期行业,业绩波动位居所有行业前列,当前静态的低PE是对其未来业绩波动的有效反映。

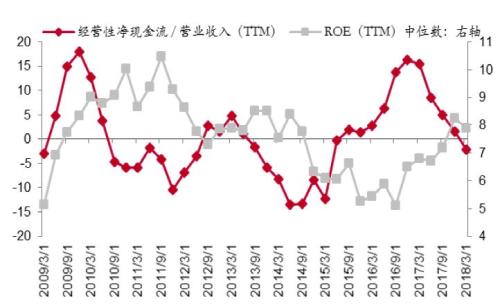

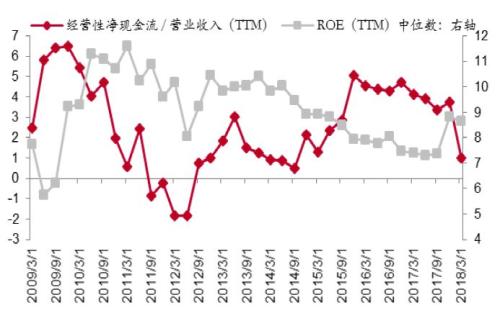

房地产、建筑等行业也属于周期性行业,但从历史数据看,这些行业的ROE波动属于中等水平,那么当前的低PE是否表示这些行业被低估了呢? 图表20 和图表21 展示了房地产和建筑行业的ROE和现金流状况,不难发现,这两个行业在最近一年内ROE确实有所增长,但现金流状况都显著恶化。因此,当前的低估值或许反映了它们盈利质量的不确定性。

图表20:房地产行业:ROE增长

来源:Wind,中泰证券研究所

图表21:建筑行业:ROE增长但现金流恶化但现金流恶化

来源:Wind,中泰证券研究所

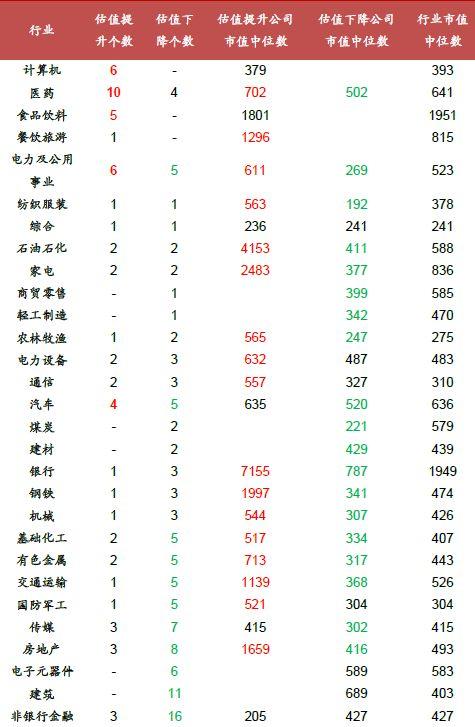

进一步,我们统计沪深300成分股过去一年的估值变化情况,对煤炭、有色等强周期行业观察PB的变化(盈利波动太大,静态PE不具参考意义),其余行业观察PE变化,见图表22。

结果表明,个股估值提升较集中的行业主要有计算机、医药、食品饮料等,个股估值下降个较集中的行业主要有非银、建筑、电子、房地产、传媒、国防军工、交运等。

另一方面,估值提升的公司,其市值大多高于所在行业的市值中位数;而估值下降的公司,其市值大多小于行业中位数。可见,业绩波动较小、确定性较高的行业中的大公司,估值倾向于提升,而业绩波动大、盈利质量不确定性高的行业中的小公司,估值下降的比例明显更大。过去一年里,A股市场的“确定性”估值溢价正在全面回归。

图表22:A股市场的“确定性”估值溢价全面回归

来源:Wind,中泰证券研究所

四、中美对比:寻找A股确定性机会

过去一年里,A股市场的“确定性”估值溢价正在全面回归。对比美股市场的定价现状,我们发现,A股龙头公司、长期业绩明星的“确定性”价值仍未被完全发掘,现金流恶化及出口业务的“不确定性”,则应更加谨慎应对。

4.1 A股长期业绩明星估值已低于美股

我们对不同业绩水平下的公司进行中美对比。美国股市尽管已上涨9年,但从PE来看还是比A股要低不少。唯一便宜的,是ROE连续10年在10%或15%以上的公司,PE、PB都比美国低(图表23统计时已剔除估值较低的银行业)。

近10年中有8年ROE高于15%或10%的对比中,虽然A股PE高于美股,但PB明显较低,这或许与A股公司盈利处于阶段性低位而美股处于盈利的阶段性高位有关,也可能与A股重资产属性的公司偏多有关。综合来看,A股中业绩较优的公司估值与美股相比已处于相对合理的水平。

图表23:A股长期业绩明星估值已低于美股

来源:Wind,Bloomberg,中泰证券研究所

另一方面,在历史时间轴上,中美高ROE公司的估值趋势反向变动: A股中高业绩确定性公司近10年来估值中位数持续走低;高业绩确定性的美股估值中位数则持续走高(已经剔除银行股)。

图表24:历史上中美高ROE公司的估值趋势反向变动

来源:Wind,Bloomberg,中泰证券研究所

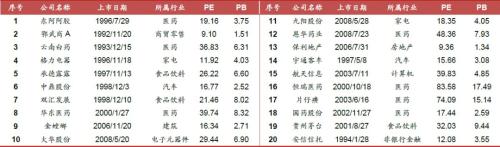

图表25中列出了A股近10年ROE均高于15%的公司名单(已剔除银行股),共包含20家公司,PE中位数为20.31,PB中位数为4.45。

图表25:A股近10年ROE均高于15%的公司名单

来源:Wind,中泰证券研究所

4.2 存量经济下龙头公司的确定性溢价有望继续提升

中国经济已步入存量主导阶段。存量经济下,龙头公司的明显,其市场份额有望不断提高,因此确定性远高于非龙头公司。

经过一年多的龙头股行情,A股龙头公司的溢价是否充分?我们在大消费板块和周期板块中筛选龙头股组合来进行分析。筛选标准为:1)市值大于800亿;2)近两年ROE位于板块的前20%;3)上市满2年。

图表26和图表27分别展示了消费板块和周期板块里龙头和非龙头组合的估值比较,其中消费板块估值用PE衡量,周期板块用PB衡量。虽然过去一年多龙头公司股价涨幅明显大于整体板块,但龙头组合的估值水平仍明显低于非龙头组合。这与美股各行业中的大公司估值大部分时候略高于小公司的规律相背。可见,相较于非龙头公司,A股龙头公司的确定性溢价有望继续提升。

图表26:消费板块龙头股估值明显低于和非龙头股

来源:Wind,中泰证券研究所

图表27:周期板块龙头股估值明显低于和非龙头股

来源:Wind,中泰证券研究所

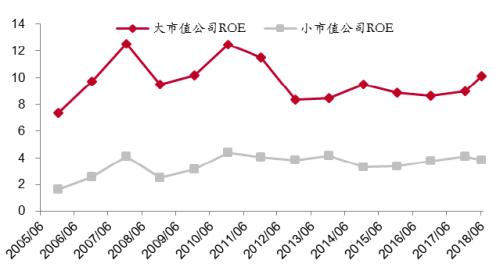

在步入存量经济的大背景下,即使过去业绩较优的小公司相对大公司也渐显弱势。我们筛选了近10年中有8年ROE超过10%的公司,按公司市值分为大公司组和小公司组。近2年间,业绩优异的小公司组业绩下滑,估值回落;大公司组业绩与估值则呈上升态势。这意味着存量经济下,向龙头大公司集中是大趋势。

图表28:业绩优异的小公司与大公司ROE对比

来源:Wind,中泰证券研究所

图表29:业绩优异的小公司与大公司PE对比

来源:Wind,中泰证券研究所

4.3 金融去杠杆背景下关注现金流

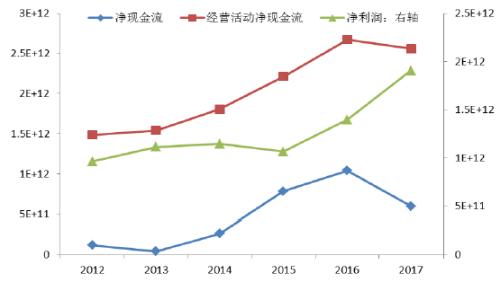

在金融去杠杆的大背景下,企业尤其是中小企业的融资难度将持续增大,因此,企业的现金流状况更加值得关注。以市值位于后50%的中小公司为例,2017年其净利润总额增加,但同时净现金流和经营性净现金流均下降,可见这些公司的现金流状况在恶化。

图表30:中小公司净利润总额增加,但现金流恶化

来源:Wind,中泰证券研究所

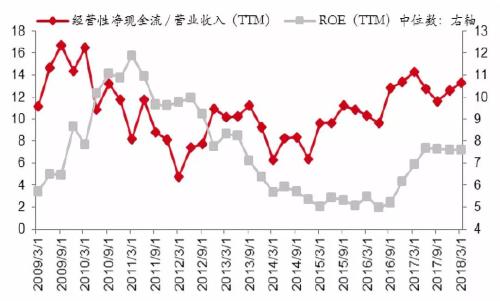

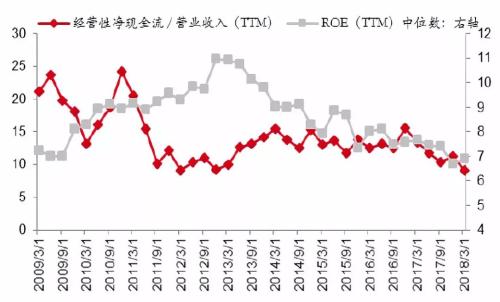

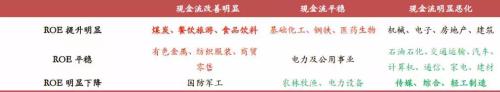

我们进一步对各行业的业绩(ROE)和现金流状况(经营性净现金流/营业收入)进行分析。过去一年里涨幅最大的行业是食品饮料,其ROE和现金流均处于向上的趋势。而相对应地,过去一年里跌幅最大的行业传媒业,其ROE在下降,现金流也明显恶化。其他跌幅较大的行业,如建筑、机械等,也都存在现金流明显恶化的问题(ROE倒没有明显下降)。

图表31:食品饮料ROE及现金流均上行

来源:Wind,中泰证券研究所

图表32:传媒业ROE及现金流均恶化

来源:Wind,中泰证券研究所

可见,在金融去杠杆的大背景下,现金流是一个值得特别关注的维度,较稳定的现金流可获得确定性的估值溢价,而恶化的现金流意味着市场将给予更高的风险溢价。我们对27个中信一级行业(除银行和非银)近一年的ROE和现金流状况进行了梳理,结果见图表33。

图表33:一级行业近一年ROE及现金流状况梳理

来源:Wind,中泰证券研究所

4.4 外部环境因素下关注出口业务的不确定性

外部环境的不确定性增加,使得出口业务的不确定性也在增加。我们对2017年上市公司年报中公布的海外业务收入数据进行了统计分析。

3522家公司里,2017年公布海外业务收入的公司共2068家,其中海外业务收入占总营业收入比超过20%的公司有819家,超过50%的299家。海外业务收入比超过50%的公司主要集中在电子元器件、机械、汽车、纺织服装等行业,其行业分布见图表34。

图表34:海外业务收入占总营业收入比超过50%的行业分布

来源:Wind,中泰证券研究所

年报中注明有北美业务收入的公司共29家,其中北美业务收入占总营业收入比超过10%的公司有21家,超过20%的14家(主要集中在轻工制造、汽车、电子元器件行业),见图表35。

图表35:北美业务收入占总营业收入比超过10%的公司

来源:Wind,中泰证券研究所