讯 《资管新规》千呼万唤始出来,智能投顾大洗牌即将开始,理财魔方、投米RA、蛋卷、璇玑、拿铁等一大批智能投顾产品将面临合规问题,灵犀智投等少数拥有资质的产品或将成“香饽饽”。

近年来,国内智能投顾的平台以星火燎原之势在国内遍地开花,势如破竹的增速不只为金融机构带来新的业务增长点,也对现有监管思路提出了新的挑战:1)监管对象变了,以前是实体个体,现在是“智能代理”,监管更难了;2)监管法规跟不上了、违规行为界定愈发模糊,监管缺失更严重了。因此,监管机构研究智能投顾领域交易规则、弥补监管空白、提高监管效率似乎已是箭在弦上。昨日《资管新规》重磅落地为完善智能投顾监管开了“第一枪”。

三因素驱动智能投顾发展 智能投顾四大优势尽显

智能投顾作为中国未来“科技+金融”的投资主线和未来方向,有三类因素驱动其快速发展:一是,居民端陡增的理财需求;二是,政策端的大力扶持鼓励(2017年7月,国务院印发《新一代人工智能发展规划》);三是 ,传统财富管理服务的日益式微。据券商介绍,我国智能投顾的崛起主要基于四大优势:1)覆盖客户范围得以扩大(以招行为例,面向高净值人群的私行服务门槛为1000万元人民币,而智能投顾几乎无门槛;2)管理费用率明显降低(传统投顾管理费用1%、如今费率降至0.3%);3)有效避免感性决策(预先设定止盈止损点并严格执行);4)7*24小时监控市场变化并能及时响应。

图表1:传统投顾与智能投顾对比

数据来源:华创证券整理

众多机构蜂拥抢滩智能投顾 行业野蛮生长

从全球来看,智能投顾市场潜力巨大。据My Private Banking 预测,全球智能投顾资产管理规模将于2020年达1.6万亿美元。因此,机构蜂拥抢滩不足为奇。

图表2:My Private Banking 对全球智能投顾资管规模的预测

数据来源:My Private Banking,方正证券(行情601901,诊股)整理

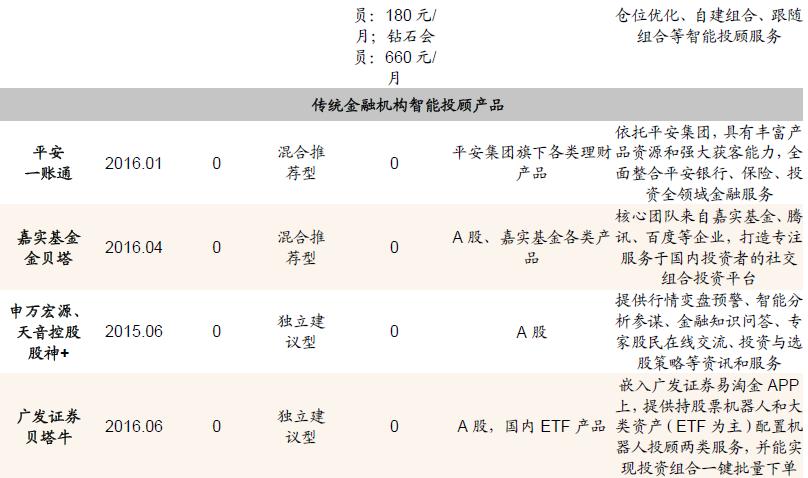

目前我国智能投顾行业既有传统金融机构转型搭建平台,也有新型创业公司来抢分蛋糕。传统金融机构如银行、基金、券商搭建的平台(银行:如广发智投、招行摩羯智投、工行“AI”投、光大银行(行情601818,诊股)的光云智投等;基金:如南方基金超级智投宝、广发基金基智理财等;券商:广发证券(行情000776,诊股)贝塔牛)。

新型公司则包括互联网公司、大型财富公司、创业公司等(互联网公司:百度金融、京东智投、灵犀智投;财富公司:宜信财富旗下的“投米”RA;第三方创业公司:弥财、蓝海财富、拿铁财经、理财魔方等)。

事实上,当前的智能投顾平台有两大缺陷,这也是为什么监管层盯上智能投顾的原因:

一是平台仅处于萌芽期;财富引擎科技创始人林常乐认为,“真正的智能投顾像是医生。面对任何一个用户,他先要诊断你的病在哪里,同时可以对症下药,有针对性的安排治疗方案,并一直伴随你康复。而伪智能投顾更像是药房,没有诊断、只有匹配。”因此,他认为匹配并非真正的智能投顾,我国的诸多智能投顾平台仍处于萌芽期,若能在早期辅以监管,将能有效避免类似P2P等“金融创新”。

二是监管空白客观纵容了部分平台的野蛮生长。诸多智能投顾的第三方公司或创业公司不具备牌照但仍在大肆开展业务。倘若监管能及时跟进,平台整合将会加快,行业将更快步入成熟期。

图表3:目前投顾机构的主要布局

数据来源:招商证券(行情600999,诊股)整理

《资管新规》首提智能投顾 四大方面值得关注

《资管新规》于本周五正式落地,这也是监管层首次 将智能投顾纳入监管麾下。一方面这体现了监管层充分考虑了国内资管行业发展的实际情况;另一方面这也体现了监管层有意防范新型业务引致的金融风险。

新规要求,取得投资顾问资质的机构在具备相应技术条件的情况下,可以运用人工智能技术开展投资顾问业务,非金融机构不得借助智能投资顾问超范围经营或变相开展资管业务。金融机构运用人工智能技术开展资管业务,不得夸大宣传或误导投资者,应当报备模型主要参数及资产配置主要逻辑,明晰交易流程,强化留痕管理,避免算法同质化,因算法模型缺陷或信息系统异常引发羊群效应时,应当强制人工介入。

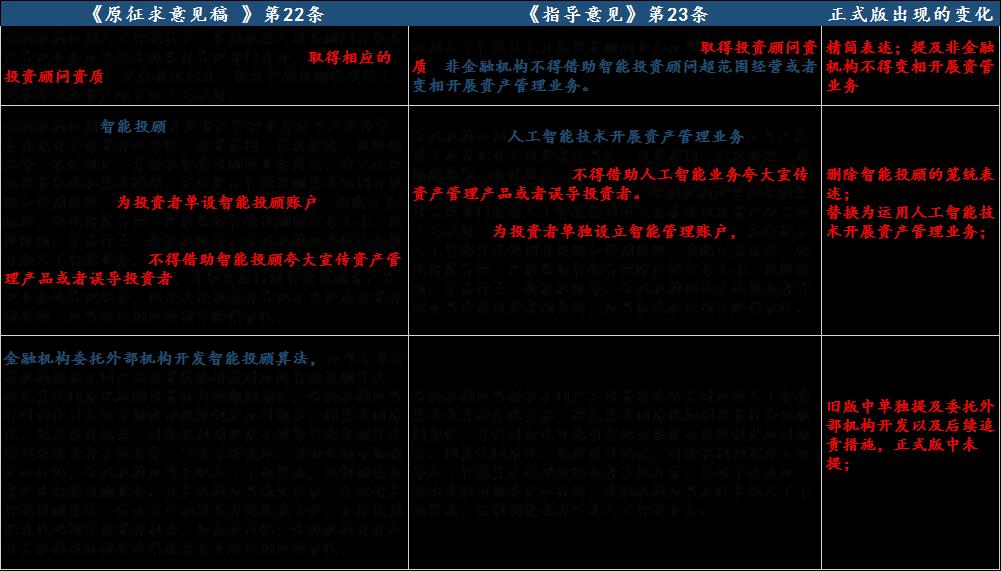

多数券商认为,智能投顾板块或意外受益,业务开展也将逐步有迹可循。我们总结了《资管新规》关于智能投顾的正式稿与征求意见稿中的变化,提示有以下几点值得关注:

1) 《资管新规》强调智能投顾需获牌照资质,对行业影响最为深刻。(后文详述)

2) 《资管新规》取消了“智能投顾”的表述,而以“运用人工智能技术开展投资顾问业务”、“运用人工智能技术开展资产管理业务”代之。据华宝证券杨宇团队解读,这不仅有利于区别产品销售业务,也有利于智能化投资在投资顾问和资产管理两类形态中找到合适的监管依据。

3) 《资管新规》强调智投技术应避免同质化交易,这仍是监管层防止金融过度顺周期对金融市场造成冲击的意图。这也体现出监管层实际上更希望智能投顾不要局限于“千人千面”、而是做到“千人千面”、“千时千面”,从而弱化智能投顾可能触发的羊群效应。

4) 监管机构要求投顾方充分披露信息、报备模型主要参数和资产配置的主要逻辑。这实际上仍是向国外监管靠拢的做法。倘若智能投顾后期发展拼的是算法和模型、而非简单匹配、组合来开展业务,那么监管设定部分阈值量化可能比对人力监管更可控、更有效。系统性金融风险的底线也将守得更为牢固。

智能投顾需获牌照资质 行业或面临大洗牌

其实《资管新规》对智能投顾影响最为深远的一点是,征求意见稿和正式稿中均提到投顾业务“应取得投资顾问资质”。根据业内人士了解,未来从事智能投顾业务两块牌照尤为重要。一块是基金销售牌照,一块是证券投资咨询牌照。那业内这么多的平台,有执照的又有几家呢?

据证监会数据显示,目前,有证券投资咨询牌照的公司主要以券商、投资咨询有限公司为主。目前共有84家,且自2014年后,证监会就未再新增单独核发的证券投资咨询牌照,存量牌照极为有限,且监管趋严背景下,牌照价格水涨船高,从原来的3500万-5000万增至目前6500万-8000万的水平。

而基金销售牌照则明显较多,共有380家,其中银行、券商、基金合计占比91.3%(银行141家,证券公司99家,期货公司18家,保险公司4家,保险代理和经纪公司5家,证券投资咨询6家,独立基金销售机构107家)。

对比官方公布的拥有投资顾问资质的84家公司名单,目前市场上的从事智能投顾业务的公司大多不在列,像理财魔方、璇玑智投、投米RA、拿铁智投、蛋卷等。极少数公司拥有相关资质,像灵犀智投。

如果未来资管新规对智能投顾平台以“两块牌照”的硬性标准执行的话,行业大洗牌将真正开始。

图表3:《资管新规》中对于智能投顾的表述及变化

数据来源:金融界整理