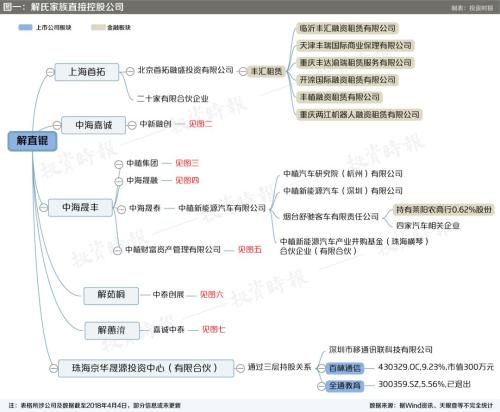

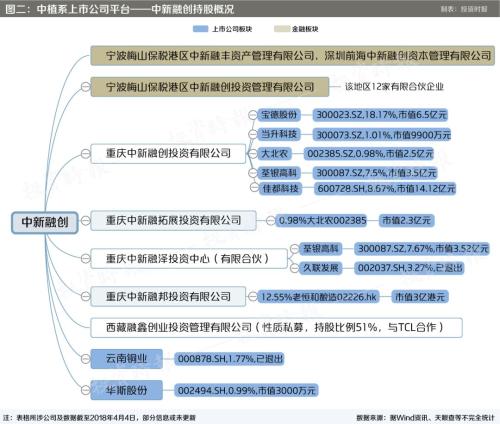

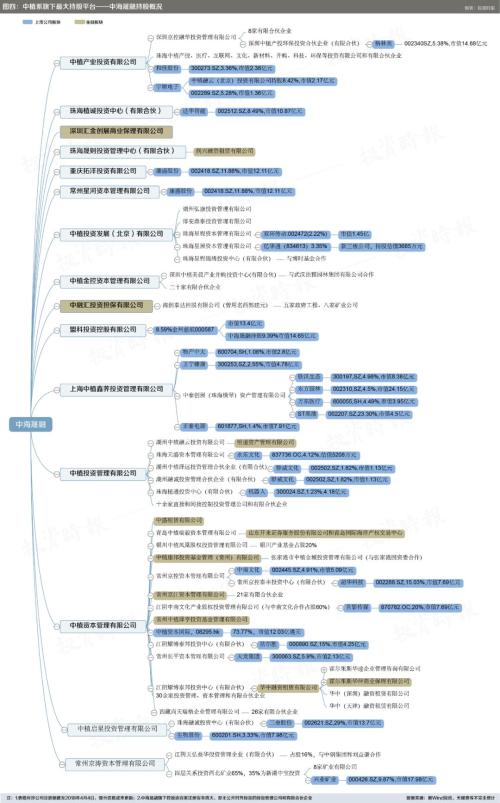

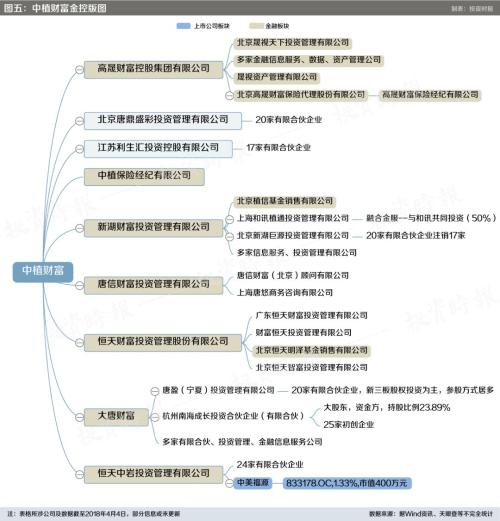

解直锟回来了,中融信托的核心控制权易手了,然而这个历经三十年打造,麾下成员多达千余家公司的庞然大物依旧神秘。它是如何通过一家信托平台和四家财富管理中心至少管理1.25万亿资产规模?它是如何通过连番股权运作渗透至少160家上市企业?最重要的,当它失去昔日最核心的资金血库,当它宣称响应号召脱虚入实时,它的依仗又在哪里?安邦的故事暂告一段落,中植的解密之旅或才开始

在风云变幻的资本市场,即便道行再高深的风水师,也无法掐指一算道出下一个风口究竟意味着天堂,还是地狱。

2018年3月28日,一个极普通的星期三,备受市场瞩目的“安邦事件”尘埃落定。民营金控派系过往数年狂飙突进如日中天的时光终于划上了句号。“镀金时代结束了”,一位资深市场分析家感慨。

据新华社等官方媒体报道,上海市第一中级人民法院于当日公开开庭审理安邦集团原董事长、总经理吴小晖犯集资诈骗罪、职务侵占罪一案,后者被指控涉嫌集资诈骗652.48亿元,职务侵占100亿元保费。

很多人通过央视画面目睹了吴小晖掩面而泣的一幕。“我深刻的忏悔,知罪悔罪”,吴说。据悉,在保险保障基金为安邦注入608亿人民币的注册资金后,该公司的战略投资者遴选工作已同步展开。“这相当于一场‘混改’,包括阿里、腾讯这样的机构都有机会入场”,上述人士称,“但安邦注定不会再是过去的那个安邦”。

颇具深意的是,就在同一日下午,中央全面深化改革委员会审议通过《关于加强非金融企业投资金融机构监管的指导意见》,尽管详细文件迄今未能公布,但业内普遍认为,未来的监管重点仍是民营金控派系。

北京建国门外大街6号,那两座连体的安邦保险大厦,一年之后当迎来数位新股东。但并非所有的故事都将揭开新篇。事实上,在极不寻常的2018年,有些人,有些事,仍在摸索中寻求切换轨迹改变命运的那个关键性“奇点”。而他们或许是下一个主角。

转换一下镜头。

对于曾视登陆A股为一种奢望的中国“独角兽”们而言,2018年俨然成为它们回归的一场盛大派对。而在这场盛宴启动之前,率先扛起大旗的三六零(行情601360,诊股)(601360.SH)早已得其所愿,尽管其市值已距峰值时跌去近四成。

同时,伴随着2017年的亮丽业绩以及诸多看点,行业的“利润之王”中国恒大(3333.HK)回归A股的步伐也已愈发顺畅。

尽管三六零与中国恒大所属行业不同,但除了“回归”这一共同属性外,二者背后还隐藏着同一个战略投资者——在资本市场中长袖善舞、低调潜行的中植系。

没错,这又是一位响当当的角色,该派系能够隐秘地连续参与2家“独角兽”级别公司的私有化进程,即是最好的例证。

三六零公告显示,中南文化(行情002445,诊股)(002445.SZ)通过参股芒果文创参与三六零私有化进程,并间接持有后者股份约458万股。而中植系此前通过旗下北京中融鼎新和常州京控合计持有中南文化股份比例为16.29%,系后者第二大股东。

中植系入主中南文化,被业内人士定义为“中植模式”一个经典的资本运作样本。《投资时报》记者通过中南文化历史沿革及公告了解到,早在2011年至2013年间,中植系旗下嘉诚资本和中植资本即先后通过两次定增认购大唐辉煌股份。2013年12月,中植资本全资子公司常州京控同样以定增方式潜入中南文化。2014年3月,中南文化又以发行股份及支付现金方式收购大唐辉煌100%股权,中植系就此不仅实现所持标的的资产证券化,还以第二大股东身份与中南文化合作涉足与后者主业跨度极大的文化产业。当然,嘉诚资本成功获利了结已实现资金的回笼。

无他,唯手熟尔。中植系之于中国恒大的路径与之相仿。2016年5月,前者旗下中融国际信托有限公司(下称“中融信托”)的全资子公司中融鼎新作为普通合伙人,与韬蕴资本合作共同成立深圳市中融鼎兴投资合伙企业(有限合伙),进而成为中国恒大引入的战略投资者之一,其持有后者股份的比例为1.32%。

两家同属民企又均以“中”字挂帅的企业事实上还有着更深层次的合作。2016年8月,有媒体披露中国恒大举牌万科(000002.SZ)资金中的91.1亿元正是来自中融信托成立的信托计划。不过,中融信托方面迅速予以澄清,表示相关资金对于中国恒大有特定用途,并会根据双方合同约定的使用范围使用,且未参与万科股权投资。尽管对于“特定用途”市场有不同解释,但市场普遍推测,中植系当是中国恒大“金主朋友圈”中隐匿的一位。

这样的游戏有一有二,还会陆续有来吗?答案是否定的。中植系这种依托信托为融资平台翻云覆雨的资本运作模式恐难再继续。

3月12日,经纬纺机(行情000666,诊股)(000666.SZ)发布公告称,该公司通过发行股份及支付现金相结合的方式购买中植集团(中植系核心持股平台之一)所持有中融信托约32.99%股权。

市场分析人士认为,这是中植系实际控制人解直锟自香港低调返京后采取的最重要动作。至于其背后的意义,他们表示堪与此前万达王健林连续抛售海内外核心资产,大力度去杠杆相提并论。“当政策层面发生根本性转变后,再重要的资产都比不上生存权”。

当然,由直接坐阵并通过信托平台在资本市场狼奔豕突,到变身经纬纺机第二大股东间接持有中融信托股权,个中利弊得失势必经过无数次兵棋推演。现在,中植系恢复到那个“不谋求控股权”的二股东身份;但另一方面也失去对赖以生存的资金池予取予夺的自主权,其庞大的资本版图可能面临大幅收缩的境地。

神秘的第四大股东

产业链核心所属性质的转变,是否会令中植帝国面目为之大变?

还是先来关注经纬纺机的那则公告。公告显示,该公司与中植集团交易完成后,将持有中融信托约70.46%的股权,中植集团则成为经纬纺机第二大股东,持有其股份数量不超过3亿股。

事实上,本次交易完成后,中植集团间接持有中融信托的股份比例最多可达21.14%。通过中融信托官网可知,本次交易之前,中融信托四大股东分别为经纬纺机、中植集团、哈尔滨投资集团和沈阳安泰达商贸有限公司(下称“安泰达”),持股比例分别为37.47%、32.99%、21.54%和8.01%。

其中,经纬纺机由中国恒天集团控股,2017年6月,后者已整体并入中国机械工业集团公司,成为其全资子企业。哈尔滨投资集团系哈尔滨国资委旗下企业。安泰达是沈阳一家普通民企,且该公司公开资料中并无对外投资信息。

这其中,《投资时报》记者发现有两点值得注意:一是安泰达的前身为沈阳益丰投资顾问有限公司,是天津中福瑞财务咨询有限公司控股子公司。而天津中福瑞由中泰创展100%控股,后者实际控制人系解氏家族成员、中植系主要成员之一解茹桐。安泰达所持中融信托的股权比例,刚好令中植系之前成为中融信托的事实第一大股东。

尽管中融信托的历次公告从未对这一名不见经传的第四大股东做出过详细说明,但该公司的历史沿革刚好解释了中植集团作为中融信托第二大股东,却在管理层方面掌握着绝对的话语权的真实原因。

二是上述交易完成后,如若算上安泰达所持中融信托股份,中植系间接持有的中融信托股权比例最高可达29.15%,为后者的第二大股东。这从某一层面再度印证了中植集团关于“本次交易完成后,永不谋求上市公司实际控制权”承诺的真实性。不过,中融信托管理层是否最终更换或许才是决定其能否摘掉“中植系”标签的关键。

对于中植系为何选择在这一特殊时点出让被誉为金融牌照“万金油”的信托牌照控制权,相关专业人士表示,一方面,前央行行长周小川以及新任央行行长易纲近期先后两次重点点名了“野蛮生长”、“隐形”的金控集团,相关利益方无不感到紧张;另一方面,信托产品证券投资类业务目前已是层层受限。

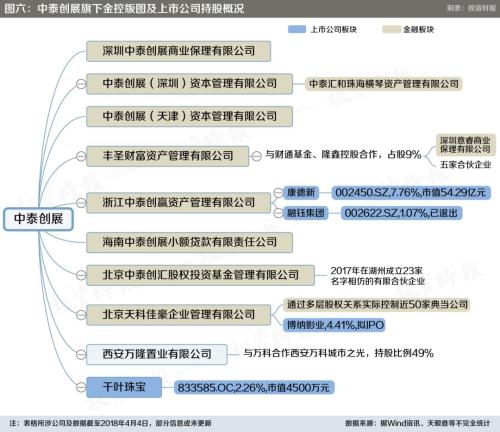

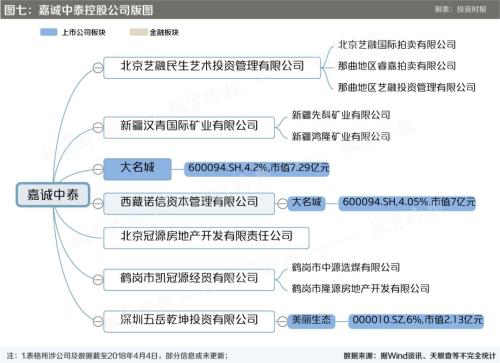

《投资时报》记者通过整理发现,除去已“缴”的信托牌照外,中植系目前还持有资产管理、基金销售、典当(近50家分支机构)、保险(恒邦财险和横琴人寿)、期货(中融汇信)、租赁公司(10家左右)、北京中融汇投资担保有限公司和保理公司(5家左右)等多张金融牌照。即便身为核心的中融信托在体系内的角色已然转换,中植系金控帝国的版图依旧壮观。

那么,上述金融牌照会追随“大哥”部分离去吗?特别是经由这些眼花缭乱的牌照缔生,针对资本市场股权的连番财技会受到严重冲击吗?

随着万亿规模资管市场大洗牌开始,资管新规过渡期可能延长半年至2019年末,中植系的上市公司持股版图注定将随时出现变化。

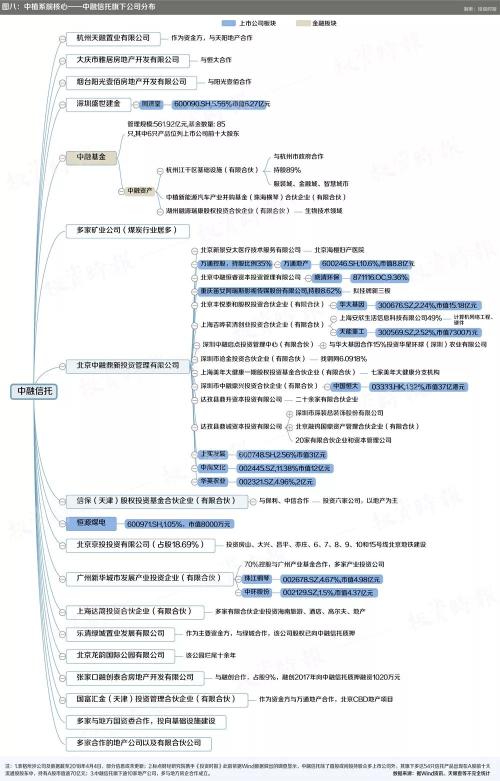

据Wind数据不完全统计,截至2018年4月2日,该派系直接持股的上市公司(包括新三板公司)接近60家,总市值接近430亿元。而由中植系除中融信托以外平台直接或间接持股、中融信托资管产品直接或间接持股,以及中融基金旗下产品持股的A股上市公司,接近百家。关于后者的市值统计,目前难以完成。

但有一点现在可以确认。无论中融信托第四大股东是否隶属中植系,信托行业“回归本源”的寒冬行情都将令该派系面临金融强监管境地。

该到了揭开底牌的时刻。中植系是否应对有术进退有方,隐秘的中植帝国如何建立,解直锟究竟是何许人也,该派系除中融信托外的重要平台还有哪些,为何近年来该派系突然由幕后走到台前?《投资时报》记者通过其历史沿革、相关公司年报、Wind数据、天眼查、企查查等与其相关的公开信息整理之后,尽力拨开长期包裹在帝国版图上空的那团迷雾。

低调潜行的“解老板”

当之无愧百度百科中公开资料最少的资本大佬之一。在2016年5月解直锟成为美尔雅(行情600107,诊股)(600107.SH)实际控制人之前,除因与著名歌手毛阿敏结缘而短暂被人关注外,解及其中植系在外界看来从来异常隐秘。而中植系在上述时间点至今不到两年时间里的曝光率,已远超该派系前三十年相关新闻的总和。

不过,即便是解直锟及其中植系已走到台前,美尔雅公告中对于解的介绍也仅仅是“在金融领域从业19年以上,有着丰富的行业经验。1995年4月至2000年6月,任中植企业集团有限公司董事长;2006年6月至2015年6月任中植企业集团有限公司董事局主席”、“直接控制和间接控制27家公司”。

相较该派系上千家公司构成的错综复杂的资本版图,上述公开信息可以说聊胜于无。

作为2018年胡润中国富豪榜上以其家族335亿资产排名第98位的富豪,解直锟在创建中植集团之前,坊间传言中对其发迹路径的描述大体一致:在90年代早期短时间内从印刷厂工人升至厂长,随后下海经商依靠木材生意完成原始积累,并在伊春打造了迷你版的中植集团。据天眼查显示,伊春的中植实业版图成员公司目前大多已处于注销状态。

自1997年开始,中植集团依靠兼并、收购不良资产,在造纸、房地产开发,产业投资、矿业投资等诸多领域都有所涉猎,还与众多地级政府合作开展公路、水利等基础设施项目建设——这俨然是如今中植系的雏形。

2002年,随着入主中融信托,中植系依托前者逐渐渗入金融领域,完成了由实业到“全牌照”金控帝国的转型。

所谓“中植模式”,就此成型。

有趣的是,在这一时点,“解直锟”也接替其原名“解植坤”正式亮相。

与传统信托模式不同,中融信托的通道业务大多为中植系自身所用。《投资时报》记者查阅中植系旗下几百家有限合伙企业发现,其中大多数有限合伙人与普通合伙人均为其体系内公司,只是中间穿插了多层关系——从解直锟到控股企业,最多需穿透8层持股关系方实现控股。而在中植系上千家公司中,类似复杂结构却为常态。

由背靠“原始森林”资源赚取第一桶金,曾经的黑龙江省伊春市五营区一名普通印刷厂工人缔造的派系,历经逾三十载,终于成为以中融信托为核心,集资产端、中介平台、融资端及资产证券化平台于一身资本运作全产业链民营集团。

区别于资本市场频频举牌的安邦,实业体量庞大、海外高频收购的海航等民营派系,中植系旗下上千家公司相互交错,三分之一以上的有限合伙企业穿针引线,子公司、孙公司股权关系千转百回。但纵有万般变化,总有一定之规,不求控股但求利益最大化永远是核心主旨。

效果显而易见,迄今专业机构也只能以“超过万亿”这样的模糊数字来形容其资产体量。

“玩转”资产证券化

资产证券化可以说是这个庞大派系在资本市场辗转腾挪的利器之一。

如果说中植系入主中南文化只是“中植模式”的缩影,那么与之类似的矿业资产和金融牌照的资产证券化,则令中植系实现超常规扩张:不仅资产升值,还通过入股目标公司完成版图扩充。

对于矿业,解直锟似乎情有独钟。

2008年6月,中融信托先后多次成立信托计划募集资金为中植系所用,最终占股65%成为西北矿业第一大股东。值得一提的是,中植系的朋友圈成员之一新湖中宝(行情600208,诊股)(600208.SH)则以7.5亿元买入其余股权。鉴于两家的亲密关系,也为了未来进一步合作,中植系与新湖系不久便共同成立了新湖财富。

复杂的股权关系以及更名策略是中植系旗下子公司的另一大特色。天眼查显示,解直锟通过五层架构控股西北矿业,而之前参与并购的中植系公司为北京兴嘉盈(现更名为兴嘉盈矿业投资集团有限公司),后者直接控股股东则为中融汇投资担保有限公司全资控股公司海润泰达(原名西部建元)。

法人为解氏家族成员解子征的西北矿业目前旗下拥有六家矿业公司,采矿证多达数十个,矿产资源“丰富”。通过信托募集资金参与并购,并利用西北矿业众多矿产设立新的信托产品募集资金,继而持续收购矿产抑或实现资产证券化——资金循环往复,杠杆得以放大数倍。

必须注意的是,通过体系内资金平台募得资金收购矿业公司,相关股权再质押回中融信托,一番左右手对倒,其矿业资产的收购成本仅相当于当初募集资金所需支付的利息。

同时,《投资时报》记者查阅资料发现,中植系通过旗下无锡兴源融通投资中心(有限合伙)还分别投资了安顺中云煤业投资有限公司、桑植县晶鹏矿业有限公司、桑植县晶贝矿业有限公司、双鸭山市兴业资源投资有限公司、桑植县晶祥矿业有限公司、西乌珠穆沁旗宏达矿业(行情600532,诊股)有限责任公司和江阴湧金稀土投资有限公司股权。这显然是西北矿业模式的快速复制。

2013年6月,兴业矿业(行情000426,诊股)(000426.SZ)宣布拟向大股东兴业集团及西北矿业定增1.04亿股募资10亿元。认购8亿元的西北矿业就此跻身该上市公司第二大股东,而兴业矿业也从此成为中植系的第一家矿业上市平台。

成也矿业,败也矿业。

随着借壳上市监管政策趋严,以及矿产行业的产能过剩和整体经济环境利空影响,这个被金融属性催生出来的行业泡沫不久破灭,不仅仅是矿业信托产品数量遭遇腰斩,矿产品价格也屡创历史新低,更不用说矿自身的价值。中植系一度冀望将其他矿业资产打包实现曲线上市的计划,也就此遥遥无期。

资本的嗅觉素来灵敏,更不会过分恋战,当下一个利润金矿乍现脉苗之时,天空中的秃鹫早盘旋已久。近些年,中植系又陆续将旗下多家融资租赁公司与上市公司进行重组实现金融资产证券化,涉及金额又逾百亿。

2015年4月,金洲慈航(行情000587,诊股)(原名金叶珠宝,000587.SH)公告称,该公司拟向中融资产、盟科控股、盛运环保(行情300090,诊股)及重庆拓洋发行股份共计2.78亿股,并支付现金26.33亿元,用以购买丰汇租赁90%股权。

《投资时报》记者了解到,丰汇租赁的实控人解直锟通过盟科控股、中融资产、重庆拓洋分别持有丰汇租赁23%、42%、2.5%股权,合计持股比例为67.5%。丰汇租赁剩余未被收购的10%股份为北京首拓持有。北京首拓的控股股东为上海首拓,而上海首拓实际控制人同样是——解直锟。

重组交易完成,中植系共间接持有金洲慈航1.91亿股,占非公开发行后总股本的17.98%,目前市值29.05亿元。有趣的是,金叶珠宝的前身乃是与解氏同为背靠伊春“原始森林”起家的黑龙江绥化人冯永平创建的光明集团。

同样的模式还出现在中程租赁与大名城(行情600094,诊股)(600094.SH,中植系持股比例:8.25%)、润兴租赁与宝塔石化(运作失败,000595.SZ)、庆汇租赁与宝德股份(行情300023,诊股)(300023.SZ,持股比例:18.17%)、摩山保理与法尔胜(行情000890,诊股)(000890.SZ,持股比例:15%)等一系列资本运作中。

(未完待续)