顶尖财经网(www.58188.com)2018-3-28 13:39:20讯:

“一有适当的利润,资本就会非常胆壮起来,只要有10%的利润,它就会到处被人使用;有20%,就会活泼起来;有50%,就会引起积极的冒险;有100%,就会使人不顾一切法律;有300%,就会使人不怕犯罪,甚至不怕绞首的风险。”英国经济评论家邓宁格形容资本逐利之贪婪的名言,用来形容A股市场那些财务造假公司的心理表现是最为贴切的。

2017年年报季,频频曝光的上市公司“业绩地雷”已经成为影响A股公司股价的最重要因素之一,无论是“优等生”白马股,还是近两年不被看好的创业板股,在不佳的业绩面纱被掀开后,市场开始不断上演悲情剧情。

“业绩地雷”频爆

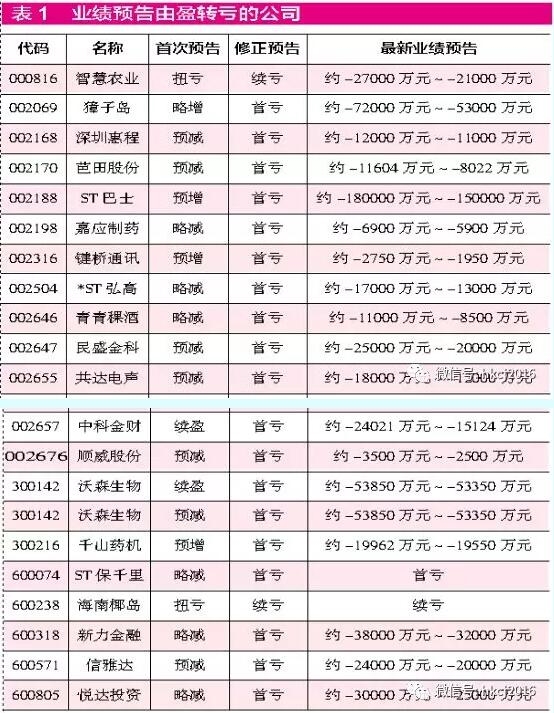

截至2018年3月22日,完成披露2017年年报披露的A股公司共有426家,占沪深两市全部A股比重的12.19%。与此同时,市场中还有2549家公司提前于正式年报发布前公布了业绩预告。随着正式年报披露工作的推进,共有498家公司选择对此前的业绩预告进行修正,其中有118家公司修正后的业绩表现较之前出现下调。

3月12日晚间,海南椰岛发布了一份2017年业绩续亏的修正公告,称因在部分收入确认、应收账款减值计提等方面存在不同的判断,调整后公司2017年将继续亏损。对于年度业绩,早在1月30日时,海南椰岛曾公告自己预计2017年度将实现2100万元的盈利,可短短的一个月后,业绩便由盈转亏了。利空消息下,股价当天直接下跌了7.67%。同样在不久前发布业绩“变脸”公告的还有中航地产,其在1月31日时还预期2017年业绩还预增172.63%~216%,但同样在1个多月后的3月9日发布公告称,因3月13日前办理完成的中航城置业(上海)有限公司股权变更目标不能实现,业绩下调为0~16.35%。

分析这些业绩预告“变脸”公司,发现原因涉及计提减值损失(如悦达投资、宝德股份)、市场竞争激烈(如登海种业、吉鑫科技)、行业不景气(如信雅达)、原材料价格上涨(如芭田股份、利欧股份)、汇兑损失增加(如通富微电、智慧农业)、所得税率上调(如好利来)、研发投入增加(如古鳌科技、万安科技)等。其中,又以商誉减值的“雷区”面积最大。

商誉是指能在未来期间为企业经营带来超额利润的潜在经济价值,或一家企业预期的获利能力超过可辨认资产正常获利能力(如社会平均投资回报率)的资本化价值。近年来,因上市公司对并购的热衷,使得高溢价并购的重组案例频频出现,多家公司在资产并购狂潮席卷之后,因业绩不达标导致商誉减值成为不可回避的现实。以东华软件为例,其在2017年10月27日发布的三季报中对全年业绩的预期还是净利润预增25%~45%,可在今年1月31日时下调为净利润同比下滑5%~35%,原因是计提商誉减值所致。与之类似,威海广泰、嘉应制药、云投生态、拓维信息等公司都未能摆脱因商誉减值而2017年业绩下调的窘境。

从时间节点看,A股并购重组高潮出现在2015年,通常讲,并购标的业绩承诺期限为三年,这意味着在2018年将有大量的业绩承诺到期。若业绩承诺到期之后,届时没有了业绩承诺的约束,则相关标的的业绩很可能存在大幅下滑的可能,这对相关上市公司的市场表现将带来明显的负面影响。

此外,不容忽视的是,有多家公司年报“变脸”的主因还应归咎于自身经营不善所致,如沃森生物、贝因美等。前后3份业绩预告,沃森生物上演了从续盈下调为预减,再由预减下调为首亏的悲情“戏码”。因过去激进的高溢价并购交易,沃森生物最终酿下了业绩亏损的苦果;而有的公司更多的还是应与自己管理层经营不善有关。更需注意的是,和獐子岛的“旅行扇贝2.0”类似,沃森生物、贝因美也并非首次出现业绩“变脸”。在2016年1月,沃森生物发布2015年业绩预告时,预计自己净利润全年亏损4.55亿元~4.6亿元,可至同年2月底,公司发布的业绩快报却显示其净利润亏损额大幅上升至8.41亿元;贝因美2016年年报预告情况和2017年如出一辙,同样前后公布了两份业绩预告,当年的亏损金额由3.8亿元~4.1亿元扩大至7.5亿元~8亿元。

对于上市公司业绩经常出现大面积修正的现象,方万投资有限公司总经理陈绍霞在接受《红周刊》记者采访时表示,财务报表虽然看似非常精确的数字,但其实也有弹性,例如减值准备的计提很多需要会计师的职业判断,有人为判断因素的数字就有可能会变化,即使严格遵循了会计准则、会计制度,不同的会计师对同一家公司的业绩判断也可能会有变化。当然,A股市场不少公司的业绩“变脸”也不排除存在此前粉饰业绩的可能。

财务造假现象屡禁不绝

3月份以来,因虚假信息披露、财务造假,目前已有武汉凡谷、金亚科技两家公司前后领到证监会的《行政处罚决定书》。根据《处罚书》的显示,武汉凡谷在披露2016年半年报和2016年三季报时均存在虚假信息披露行为;金亚科技则是在2014年年报虚增利润总额8049万元、虚增银行存款21791万元、虚列预付宏山公司3.1亿元工程款。从目前上市公司财务造假目的看,多以重组、保壳、上市等为目标,造假手段主要是虚增收入、增加利润等。

在重组造假公司中,典型代表有九好集团。2016年5月,浙江九好办公服务集团有限公司为了重组上市,与上市公司鞍重股份联手进行“忽悠式”重组,通过各种手段虚增巨额收入和银行存款,堪称“2017年最轰动的造假大案”。2017年4月,证监会依法查处了包括鞍重股份、九好集团、九好集团股东、九好集团实际控制人的一致行动人在内的33名责任主体。对组织、决策实施财务造假的九好集团实控人郭丛军等人采取证券市场禁入措施,对4家中介机构(审计机构利安达会计师事务所、法律服务机构天元律师事务所、评估机构中联资产评估集团有限公司、独立财务顾问西南证券)分别给予了顶格处罚。

保壳造假如*ST昆机。2017年3月,*ST昆机曾自曝财务违规,致使2013年净利润为负,从而出现2012~2016年连续5年亏损的情况,受到市场广泛关注。随后,证监会调查结果显示,2013~2015年*ST昆机通过虚增收入、少计提辞退福利和高管薪酬的方式,累计虚增收入4.8亿元,少计管理费用2961万元,少计存货5亿元,多计成本2.35亿元,虚增利润2.3亿元,财务造假手段令人瞠目结舌。2017年11月16日晚,*ST昆机披露了证监会《行政处罚及市场禁入事先告知书》。《告知书》详细披露了*ST昆机涉嫌违法的细节,对王兴、常宝强、金晓峰3名主要责任人分别处以30万元罚款,对其他25名涉案人员分别处以3万元至10万元不等的罚款。另外,证监会还拟对王兴采取终身证券市场禁入措施,对常宝强、金晓峰两人采取5年证券市场禁入措施。

IPO造假如登云股份。2017年6月5日晚间,登云股份发布公告称,首次公开发行股票并在中小板上市(IPO)申请文件存在虚假记载、重大遗漏,上市后披露的定期报告中存在虚假记载、重大遗漏,包括:2010年至2013年6月,5万元咨询服务费、5万元会务费及971.38万元三包索赔费未入账;公司美国子公司在2013年半年报提前确认收入239.86万元,导致登云股份合并报表提前确认利润94.96万元;2013年1月至6月少确认票据贴现利息45.73万元。对此,证监会表示,登云股份存在IPO申请文件、2013年年报、2014年年报、2015年一季报存在虚假记载、重大遗漏行为,违反了《证券法》,因此决定责令改正、给予警告,并处以罚款。

对于多年来上市公司持续不断出现的业绩造假现象,陈绍霞认为这主要是上市公司的造假成本过低所致。目前证券法的处罚上限是60万元,但造假后随着财务报表的靓丽和股价的水涨船高,撬动的收益却可以达到几十倍,违法成本和收益根本不成正比。如果惩罚力度不足以形成震慑,其实是在变相鼓励造假行为的出现,而A股市场之所以会造假乱象频出,很大原因是对于违法违规缺乏严厉的惩处规则。蓝筹白马已不再是绝对安全区。

当业绩成为重要考量,向来是“优等生”的白马股一旦业绩稍不及预期,也同样会遭到市场的冷落与谴责。2月底老板电器、洋河股份等蓝筹公司的“白马失蹄”,即活活把“大白马”炸成了“黑天鹅”。

3月份以来,在“独角兽”上市享有绿色通道、“新经济”主题等利好因素刺激下,成长股表现出色,创业板指累计上涨了4.35%,而同期上证50指数、沪深300指数仅分别上涨了0.54%和0.93%。白马股的表现疲软,除了此前涨幅过高,估值优势降低外,与板块频发的“业绩地雷”是脱不了关系的。

统计数据发现,以蓝筹股聚集的沪深300成份股作为统计标的,目前公布2017年年报或业绩快报的公司有139家,结合2014年至2016年的净利润增速对比,其中已有41家2017年净利润增速创出了2014年以来的新低点。本来在今年1月份出现的獐子岛、乐视网等一众公司的“天雷滚滚”已经让市场对于小票充满了警惕,认为蓝筹股由于业绩稳定在市场风险偏好不足的情况下更值得看好关注,但老板电器业绩不及预期直接两个跌停后引发的蓝筹板块集体动荡,又让此前基金扎堆抱团的蓝筹股开始变得异样起来。随着年度业绩披露工作深入,更多的“业绩地雷”恐怕还会不断出现,即使白马股也要谨慎提防业绩“变脸”带来的股价下挫风险。

刚上市就业绩“变脸”,不排除新股上市前财务造假可能

除了老公司存在财务造假而导致业绩变脸现象,新上市的IPO公司也不能免俗。今年2月6日刚刚登陆创业板的南京聚隆,其2017年年报净利润就出现了28.26%的同比下滑,若观察其2015年、2016年的净利润增速,则当时还分别实现78.63%、4.71%的同比增长。与之类似的还有明阳电路,其于2月1日登陆A股,公司2015年、2016年的净利润分别实现了31.95%、106.61%的同比增长,但上市后的首个会计年度(2017年度),净利润即出现了4.68%的同比下滑。统计数据显示,在2018年以来上市的32家新股中,20家公布2017年的业绩的公司已有7家出现业绩同比下滑的现象。

对于新股上市后的快速业绩“变脸”,陈绍霞认为,刚刚上市业绩即出现明显下滑,多数公司不排除有上市前粉饰业绩的可能。目前A股市场的IPO仍然是审核制,审核制的结果是一二级市场的价格差很大,IPO上市可以为原始股东带来非常大的利益,因此对一些拟上市公司的诱惑很大,一家规模几千万的公司上市后很可能身价扩张至几十个亿。而对于新股上市造假,陈绍霞认为,市场应尽快实施IPO注册制,并加大对造假上市行为的惩处力度,业绩造假就直接退市,只有对违法违规加以严惩,让造假者得不偿失、无利可图,未来才能有效杜绝市场的造假行为。

同样是对新股上市后的业绩快速“变脸”的问题,武汉科技大学金融证券研究所所长董登新却认为,除非上市公司存在业绩造假,如业绩表现违背上市承诺,否则一些新股上市后出现业绩“变脸”也属于正常的现象,毕竟上市不等于进入了保险箱,IPO批文拿到不代表这个公司就有金刚不坏之身,“IPO审批是一个静态审批,了解的材料是过去的历史材料,不能代表将来,也不能担保未来”。

(原标题:业绩变脸“雷声”不断, 市场最大“杀手”浮出水面)