黑色星期五,绝对的黑色!

全球股市再度迎来一波大跌!

美国暴跌:

欧洲大跌:

亚洲,尤其我们以上证50为代表的指数来说,可能用血洗真的不为过:

在暴哥撰文时的下跌幅度

如果在暴哥第一次(2月4日《1987!全球性股灾会重演吗?》)提醒说这会是股灾的时候,我们暴财经的朋友听进去了,那真的是万幸,可以躲过这波股市灾难。

此后暴哥也多次提醒,恐慌仍在,不知道各位听进去没有。希望对我们避险有些用处。

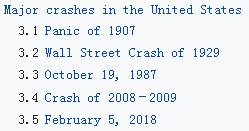

对于这波股灾,美国的维基百科已经是把它和1929年、1987年、2008年的美国股灾摆在了一起,可想而知其影响力!

应该说,股灾面前,全球的投资者都是如梦魇一般度过这些天,甚至无法面对这么惨烈的下跌!

美联储不在乎?

不过似乎美联储却不是很担心股市的大幅下挫。

就在昨天,美联储第三号人物,拥有永久投票权纽约联储局主席杜德利在接受采访的时候却表示,So far Id say this is small potatoes!

译成中文就是小事情,不要紧!

而且他还进一步说,债券收益率上升以及股市下跌,是其实是对全球经济增长强劲的一种调整,美联储将会继续加息!

显然市场正在面对现实。什么现实呢?全球经济增长过于迅速,其结果将是全球货币政策的决策者要么做出改变,要么考虑做出改变,这和七八年前相比是完全不同的。

最后,杜德利说对美国经济扩张的持久性更有信心了,也对美联储货币政策的调整更有信心!

显然,从美联储的反馈态度来看,似乎是真的没有把这一轮次的股灾当做多大的事,甚至相反,认为这种调整恰恰是对经济前景的一种回应!

其实,对于美联储而言,他看待问题的角度和我们投资者当然是绝对不一样的。对美联储来说,经济的持续扩张,就业的前景,通胀的表现是他最在乎的,当然资产价格也在其考虑之中,但只要资产价格的起伏不会对经济的前景有颠覆性的影响,不会引发系统性的风险,那么说实话作为货币政策的决策者其实不会扭转性的举措。

那么问题来了,究竟怎么样的股市下跌才能够让美联储有所行动,或者说什么样的股市下跌有可能在美联储看来是有所十足破坏力应该行动起来呢?

从1987年至今几次比较大的美国股灾里我们发现,其实每一次重要级别的股灾美联储都行动了,只不过有的时候反应“迟钝”,但这个迟钝很难说是美联储故意的,因为没人清楚股市下跌会到什么幅度,也没人清楚这种恐慌性的情绪会蔓延到什么地步,因此,根本就无法用任何的量化模型之类的东西来判断,下跌的风险。只有很明确的信号出现的时候,才可能让美联储起身动手。

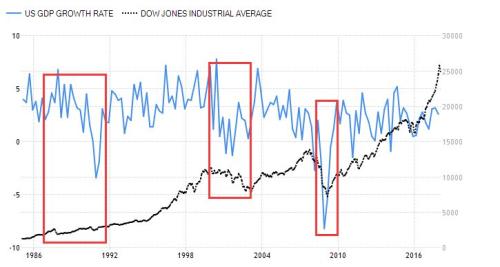

下面这一个系列的图表是1987年至今,几个比较大的股灾和美国GDP的比较,以及美联储的行动表现。

可以看到1987、2000都是美国经济周期阶段性顶峰的时候,股市出现跳水。从最高2700下跌到1800左右,下跌了大概30%。

而在1987年的那次股灾中,由于GDP下滑相对滞后,所以美联储在1989年才开始正式确立降息周期;

而2000年的科网股泡沫破裂,道琼斯其实下跌的并不多,纳斯达克则是腰斩再腰斩。从GDP的角度来说,其实影响远没有1987和2008股灾大,但是美联储几乎是在第一时间就下手降息应对。

2008年的股灾是则从,次贷危机传导而来,这波下跌,是腰斩级别!

美联储早早的在2006年就动手降息。

1987年至今影响力比较大的股灾!

1987年至今,美联储的升降息变化

因而我们看,美联储一般是出现相对确定性的信号之后,才会着手采取动作,在此之前一般不会改变自己的既定方针!

那么股市究竟下跌会对美国的经济尤甚负面影响呢?

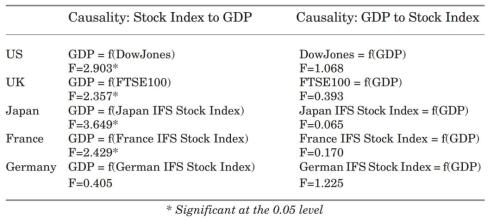

暴哥曾经看过一篇论文描述美国股市和GDP之间的量化关系。

简单来说有一个相关性公式:

从上面这个表格可以看到,相较于美国的股市和GDP的相关性还是很强的,在主要经济体里面名列前茅;但是这个相关性系数的数量级并不是那么大。

不过说实话,股市下跌的负面影响真的很难通过量化数据来解释,这是因为股市下跌除了直接影响企业融资,消费者的资产以外,很大程度上会影响到人们的信念。

就像任何银行最惧怕集中挤兑一样,如果这种恐慌性的情绪蔓延,那么空前的抛售压力下,资产价格下跌的幅度就会出现广域的非理性,而以此为基础的金融体系也会因为这种总非理性的抛售而崩溃;更重要的是,对金融体系的基石,实体经济来说,信心的打击让消费者和企业迅速不再进行消费和扩张,最极端的情况下,即使央行通过宽松的货币政策进行经济刺激,其实也是无用的。

就像2008年的时候,为什么最后用到了量化宽松才解决问题,因为最为关键的是,市场上没有人借钱,即使央行印再多的票子。也没用,也就是说人心到了极致性的恐慌阶段,央行采取常规的手段依然失效。

归根到底,人性的恐慌无法度量!所以,从这个层面来说,股灾的影响也无法度量!只能是走一步看一步!

中国怎么样?

对中国来说,股灾继续会怎么样呢?会对金融体系产生影响吗?

暴哥认为绝对不会,因为对中国而言,股市目前的体量和权重其实不大,而且我们刚刚经历过2015年股灾之后,已经针对股市的影响有过一次期末大考了,该注意的都有过注意了,该杜绝的也都杜绝了。(比如高杠杆配资,保险,理财产品等等)

且如今的经济表现,远远比2015年和2016年要好得多。

所以,股市整体无论是规模和影响力都远远达不到能够对金融体系的稳定性产生影响。

更为关键的是,中国的资产证券化程度还不够深,以银行为核心的金融体系核心其资产或者说抵押品是房地产。房地产和股市之间没有很强的金融关联性。(当然未来不排除会有)

换言之,对目前而言,只要房地产没有问题基本上就不会出现什么金融风险。

而另一个比较大的问题,地方债务问题,归根到底有中央政府做隐性背书,从道理上讲也不会出现问题。

另外,大家其实也可以从防范金融风险的主要任务上看出来,哪些点才是重点。

在《央行连夜发文!释放重要信号!》等文章中,暴哥说过,决策层心目中的所谓金融风险位置最高的就是房地产,之后可能是影子银行的扩张。

为什么房地产排第一,最直接的在体量上,中国目前的房地产总规模是40万亿美元(股市大概是9万亿美元),而GDP呢是11万亿美元,房地产价值4倍于GDP;在经济轨道上,我们多年来是以房地产为核心的发展轨道;在民生的影响上,房子对于国人的权重可能是最大的。

最后,中国和美国不一样,股市大跌,股民尽管会抱怨,会不满,但是因为股市从来也不是主要的投资渠道,对一般家庭的影响着实有限,更多的是属于锦上添花的作用,对消费的负面作用其实也没有美国大。

所以,所实话,股市下跌对中国的影响远远弱于美国。2015年股灾的发生,以及我们提早全球对金融系统采取防范措施也都更有助于我们抵御全球性股灾带来的潜在风险。

不过,此前暴哥在文章说过,经济全球化主要经济体无法独善其身,何况美国作为全球经济链的最顶层,如果他不行了,那么作为经济链条中间环节的中国一样会受到影响。

最后,暴哥想说几点。

第一,总有人觉得中国的股市能够受到国家某种程度的控制,一个小眼神就能让你跌,能让你涨。但结果呢?事实胜于雄辩,任何一个国家,无论是美国还是中国,都根本无法扭转市场的影响。恐慌面前,都一样。

股市如此,其实楼市也有一样,只要是市场,只要由不计其数的个体组成的市场,政府的力量其实只会越来越弱。

第二,暴哥此前也说过,现在依然这么认为,漂亮50或者所谓白马们,今年的风险远大于机会。即使以后市场回暖,和中小盘的分化也会越来越明显。

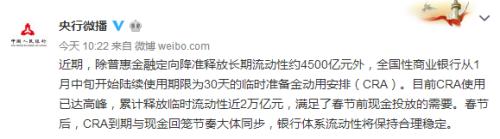

第三,尽管央行今天发微博说了目前流动性很充裕(这是既定事实,暴哥也早写过了),但是暴哥一直说过,钱根本就不是问题,信心才是最重要的。流动性宽裕面对市场恐慌作用了了。

第四,今天恰逢暴哥的生日,没想到市场用一波血洗来做出回应。希望之前在暴哥不断的提醒大家股灾的时候,大家听进去了!

希望大家能够避免股灾的影响,这是暴哥生日的一份小小祝福吧!