这两天猫哥的社群里哀嚎遍野,股市暴跌,都亏得怀疑人生。

2月6日,全球股灾:

2月7日一大早,大家一片欢腾,美股大震荡,道指上演“过山车”,早盘一度大跌超500点后,收复失地,并最终收涨567点,创下逾两年最大单日点数涨幅,全天振幅超过1000点。

恐慌指数VIX九年来首次升破50,但之后回落收盘跌近20%,至29.98。

都说全球同凉热,果然,A股如大家预料的一样高开……低走。

割你一刀,假装上药,其实又撒了把盐。

两个交易日,沪深两市总市值就从57.75万亿元缩水到53.93万亿元,蒸发了超过3.82万亿元,当前市场开户投资者1.3亿户,以此估算,短短两天A股每个账户平均亏损接近3万元!

最惨的是这种——楼市,币市,股市三市接盘侠!2017年3月在北京买房、在2018年1月底杀进去炒币、2月股市还满仓的人,资产估计都快打五折了。

01

投资这个事需要本事,也需要命好,更需要时间。

最近的美股大跌早在很多人的预料之中,《人民日报》都发文提醒了,大跌只是时间问题而已。

短期看,是因为美国非农数据提高了美联储加快加息的预期,长期累积的获利盘顺势抛售落袋为安,美股暴跌,触发了市场的恐慌情绪。

宏观面,之前美联储使出浑身解数,也无法将美元继续推高的根本原因乃是市场认为强势美元并不适合美国目前的经济状况。为了吸引美元回流,美联储采取强势美元政策,推高美元资产,美国股市已经创下历史新高,成为目前风险最高的一个市场,孕育了巨大的做空动能。

自2009年到2018年1月底,标普500和道指已经连续上涨了9年,涨幅分别达到了212.63%和197.95%,现在只是靴子终于落了地。

2月6日,道指一度暴跌4.6%,标普500指数抹平了今年的涨幅,美股单日蒸发1万亿美元市值,把共和党税改后做增加的全部市值吐了出来。隔天回调,到底是技术性的还是大家已经达成共识还待观察,美联储的阴影始终是挥之不去的,没有通缩制服不了的股市,美股也不行。

2018年,A股被很多人预测为牛市,而其中最大的风险在于政策监管层面的变化,新股发行通过率从86%降到最近的36%,而金融监管去杠杆的高潮还没到来,过去几年大家都玩的很嗨,各种资管计划进楼市、进股市,现在在做的就是拆雷,一行三会监管的表态已经很明确了,行动还在继续,但是“拆雷”不容易,资管新规的过渡期又要后调,说明实际情况比预想的麻烦,对于A股来说,这是种是一个大风险。

02

如果从更大的角度看,大涨大跌都是宿命,最近的暴跌,只是屡次上演的“缝8魔咒”的延续而已。最近几十年,全球性的金融危机十来年来一次,周期很准。

▌第一次全球性的金融危机,就是1987—1988年的金融危机。其标志性事件就是“黑色星期一”。

1987年10月19日,星期一。在这一天:

▼道指下跌22.6%

▼东京跌15%

▼伦敦下跌10.8%

▼巴黎下跌9.7%

▼悉尼下跌25%

▼新加波下跌20%

▼香港恒生指数在下跌300点后(跌幅超过10%)宣布停止交易4天,但在10月26日重新开盘的当天,直接大跌1120点,跌至2241点,跌幅超过30%。

这是有史以来第一次全球性暴跌,整个市值损失高达一万四千多亿美元。而其原因则完全没有找到,股灾过后很多人提出不同理论解释原因:包括股价过高、程式交易、流动性不足、 羊群效应和伦敦火灾都罗列在内,但都不能服众,像病毒,来无踪去无影,只剩伤痕。

▌第二次金融危机,就是我们非常熟悉的1997—1998亚洲金融危机。

亚洲金融危机有清晰的华尔街庄家的身影,比如耳熟能详的索罗斯,危机在四个区域渐次展开:

▼亚洲金融危机

从香港回归的第二天开始,亚洲四小虎(泰国、菲律宾、马来西亚、印尼)的货币最先被做空,东南亚货币危机爆发;然后接着全面攻击四小龙(韩国、台湾、新加坡、香港)货币,引发整个亚洲金融危机,攻击路线图非常清晰。

▼俄罗斯金融危机

利用俄罗斯政治危机,先是资本外逃,接着引爆债务危机,然后就是全面攻击卢布和股市,企图吞掉了俄罗斯的全部外汇储备,最后俄罗斯不得不采用极端手段,才挽回一命。

▼香港金融保卫战

在俄罗斯遭到重创的国际炒家,一方面攻击联系汇率机制,一方面大肆做空恒指,最后香港特区政府亲自下场与国际炒家面对面肉搏,最后成功击退国际炒家,保卫了香港。当然这背后的最大支持来自于祖国。

▼华尔街危机

长期资本公司在俄罗斯金融危机中损失惨重,不得不宣布破产,再加上量子基金和老虎基金在香港大败而归,引发了华尔街的全面危机,最后美林证券出面接下了长期资本公司的全部债务,拯救华尔街。

▌第三次金融危机,则是2007—2008因为美国次贷危机引发的全球金融风暴。

进入2000年,美国国债、财政赤字和贸易赤字放大,尤其是期间的伊拉克战争使国内形势窘迫,关键时刻,美国政府号召人民“为国接盘”——买房!

美联储采取了宽松的货币政策,不断降息,鼓动美国穷人去买房,制造繁荣。

商业银行放出次级贷款,把钱贷给本来信用不够的人,然后再把这部分贷款包装成按揭证券(MBS)卖给投资银行,投资银行在这个基础上设计金融衍生产品,变成次级债券——债务抵押债券(CDO),卖给全世界。

为了卖的更好,他们还设计了信用违约掉期(CDS)这种产品让投资者安心。直到某天这个游戏因为偿付问题和评级下调玩不下去了,泡沫就开始破灭,机构破产,股市大跌……

之后各国开始救市,凯恩斯主义盛行,都是几万亿的投放级别,后遗症现在还没消除。

▌现在会是第四次吗?

金融危机到底有没有周期性?这算得上是金融界的哥赫巴德猜想了。一个典型的投资者,一般会经历这样的心路历程:

为什么是十年?

可能是羊群里的每个投资者的心理建设周期。

如果你这一次侥幸躲过了大跌,相信一个主要原因就是没钱。多数人都不承认泡沫的价值,泡沫是财富再分配的重要手段,包括我们在内,有生之年的重要工作就是吹泡泡,不管你是否意识的到,吹大了,破了,再吹。

这张价格泡沫的不同阶段走势图,能让人更深入的了解周期的厉害。

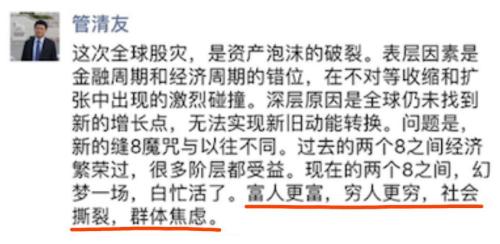

但每个周期带给每个人的东西完全不同。猫哥的朋友,经济学家管清友发了个朋友圈,大致说明白了这种差别,体会下:

最后一句扎心:富人更富,穷人更穷,社会撕裂,群体焦虑。是吧?怎么破?

03

每个人的风险偏好不同,对所投资的标的看法不同,持仓时间和预期收益差别很大,没有完美的答案,猫哥送上几个通识:

危机之下,保住本金。

保住本金是投资要义,很多人被深套是因为没有好的交易纪律,不止盈也不止损。

看起来止盈不一定是个好策略,可能错过涨幅,但让渡收益的同时也让渡了风险,落袋为安。散户放大亏损是因为很多人不止损,只要不是赶上千股上来就跌停的大熊市,也不是入手了乐视,止损是完全来得及的,比如私募,一定有严格的止损要求,不论是3%还是5%,止损是必须的。

多看少动,安心过年。

大雷排完之前,多看少动,不要受不了蛊惑又全力杀入。A股技术面存在回调需求,资金在春节长假前已无心恋战。

如果炒币,请不要拿超过你可投资额度的10%,最多就当遇上个跌停板,不影响你生活。

猫哥在1月2日买了点TRX,从0.21一路涨到1.96,回撤到1.6卖了,算下来十来天时间涨了七倍,一起进场的人都在筹措资金全力投入,怎么劝都劝不住,很多人不解,作为老鸟,猫哥非常看好区块链的未来,但是当下的数字货币就是“赌场里面一边放高利贷一边卖白粉”,怕你有命挣没命花。

不论炒股炒币,最近不适合加杠杆,高手请自便。

保持乐观。

悲观的人总是正确的,但乐观容易让人成功。

大师彼得林奇每次遇到大跌都是这么做心理建设的:“我会回忆历史上发生过的40次股市大跌这一事实,来安抚自己那颗有些恐惧的心,我告诉自己,股市大跌其实是好事,让我们又有机会以很低的价格买入那些很优秀的公司股票”。