A股刚刚过去的一周,是惨烈的一周。

市场情绪经历了一轮过山车:

期待春节效应\(^o^)/~

不要怕,只是技术性调整(?_?)

节前还是别折腾了(T o T)/~~~

截止2月9日收盘,沪指报3129.85点,大幅下跌4.05%,创熔断以来最大单日跌幅,盘中一度跌逾6%,连失3200点、3100点两大关口。经过连续两周的下跌,沪指不仅回吐了年内涨幅,更是创半年来新低。

(图片来源:Wind金融终端)

深成指跌3.58%报10001.23点,周跌8.46%。

创业板指跌2.98%失守1600点,周跌6.46%,连续两周跌幅超6%。

上证50指数盘中则跌逾7%,收跌4.61%报2810.03点,周跌10.78%。

(图片来源:Wind金融终端)

盘面上,申万各行业无一上涨,权重股跌幅居前,煤炭股现跌停潮,中信证券(行情600030,诊股)、新华保险(行情601336,诊股)等非银金融股跌逾9%。两市近2900只个股飘绿,近百只非ST个股跌停。

证监会周五例行发布会未回应A股重挫。

上交所周五晚间公告称,本周密切关注股票市场交易风险的变化,对影响市场稳健运行的大额集中抛售等行为,采取了相应的警示和盘中限制交易措施。本周共对常规性的证券异常交易行为及时采取了160余次自律监管措施,涉及盘中及尾盘拉升打压股价、涨跌停板虚假申报等异常交易情形。

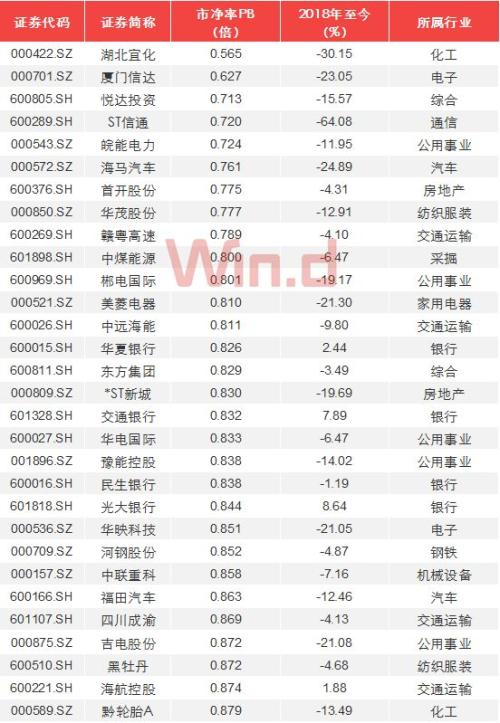

破净股增至75只,超过15年“股灾”期间峰值

Wind数据显示,截至2月9日收盘,沪深两市共有75只个股股价跌破净资产,占全部A股数量2.15%。

值得一提的是,目前A股75只的破净数量已经超过2015年8月“股灾”期间的破净峰值。彼时,A股处于大幅调整阶段,沪指最低点位接近2850点,破净股数量达54只,创下当时的阶段峰值。

75只破净股中,银行板块属于“重灾区”,破净股数量达到12只,占比为16%(本次大跌前,银行股原本已纷纷脱离破净行列);公共事业、行业紧随其后,破净股数量分别为11只和7只。

其中银行板块中,华夏银行(行情600015,诊股)市净率最低,为0.8261倍;其次为交通银行(行情601328,诊股)和民生银行(行情600016,诊股),市净率分别0.8315倍和0.8382倍;光大银行(行情601818,诊股)市净率也不足0.9倍。

(最低市净率个股Top 30)

值得一提的是,目前A股75只的破净数量已经超过2015年8月“股灾”期间的破净峰值。彼时,A股处于大幅调整阶段,沪指最低点位接近2850点,破净股数量达54只,创下当时的阶段峰值。

(A股历史上四次重要底部的破净股数量一览)

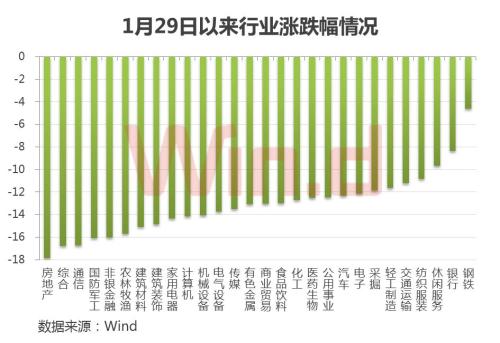

主要股指年内涨幅全被反噬,行业板块尽墨

从主要股指走势来看,悉数下跌,深成指和创业板指跌幅近10%,沪指跌幅亦超5%。一度让市场引以为傲的“漂亮50”指数今年以来最高涨幅曾突破10%,但近日的下跌不仅回吐了年内涨幅,而且板块内个股跌势堪比中小创。

从行业板块走势来看,1月29日以来,行业板块全线收跌,其中房地产板块跌幅最大,近18%,世荣兆业(行情002016,诊股)、泰禾集团(行情000732,诊股)、新城控股(行情601155,诊股)等多只前期强势地产股9日均跌停。从行业绝对跌幅来看,各板块之间无明显差距,市场呈现出普跌态势。

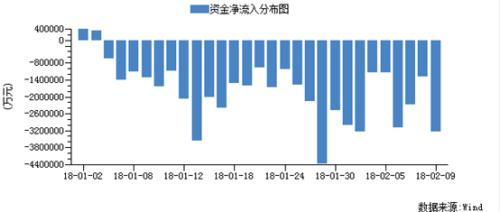

500亿两融资金大撤退

截止2月8日,沪深两融余额为10305.48亿元,较1月底高峰时的10800多亿元,不到两周时间,降幅超500亿元。随着股指的走低,两融资金也是加速撤退。

自1月4日起,沪深两市主力资金就呈现净流出态势,2月9日主力资金净流出324.77亿元。年初至今主力资金累计净流出5235.82亿元。

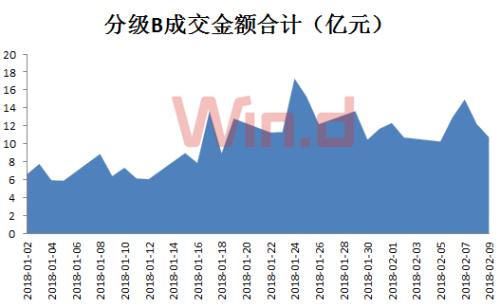

谁在抄底?分级基金、ETF成交额显著放大

从交易型开放式指数基金(ETF)的资金情况来看,1月29日股指调整以来的近百亿资金通过沪深两市ETF间接流向股市。

指数基金(ETF)份额增长TOP10

数据显示,获得资金净申购最多的当属跟踪创业板指数的易方达F,期间份额净增16.58亿份,按期间平均净值估算,约有26.57亿资金净流入。

同时出现明显资金净申购的还有跟踪上证50指数的、沪深300指数的华泰柏瑞沪深300ETF和中证500指数南方中证,期间交易份额分别增加8.22亿份、6.26亿份和2.01亿份,按期间平均净值估算,分别约有25.16亿元、26.04亿元和12.71亿元资金净流入。

上述四只ETF合计净流入资金约百亿元。

2月9日,40只分级基金B遭遇跌停,其中、银行B两只基金的成交量较大,分别有2.2亿和1.39亿元的成交量。

高贝塔B、券商B周五触发下折。

迄今为止,本轮下跌中,已经有高贝塔B、券商B、级、中航军B、网、与共7只分级B基金触发下折。

另外,还有10只分级基金接近下折。其中包括高铁B、转债进取、、、新能源B、创业板B、新丝路B、军工B、、一带一B。

从成交金额看,本周所有分级B成交金额达到61.06亿元,较上周增长3.83%。按照周五成交金额看,较年初增长61.98%。市场波动加大,分级基金成交额显著上升。

越跌越买!280家上市公司公告增持100亿

在股票市场全线下挫中,上市公司们积极护盘。

周五午间,上市公司继续积极公告增持、回购、不减持。益生股份(行情002458,诊股)董事长倡议全体员工增持,若亏损将兜底;金通灵(行情300091,诊股)控股股东增持15.18万股;海联金汇(行情002537,诊股)拟回购不超1.5亿元股份用于实施股权激励,回购价格不超过15元;萃华珠宝(行情002731,诊股)持股5%以上股东终止减持计划。

周五晚间又有更多上市公司加入增持大军。

(图片来源:Wind金融终端)

据Wind数据统计,1月以来,已有421家上市公司披露了重要股东的增持公告,净增持金额合计为267.4亿元;自1月29日本轮下跌开启以来,已有279家上市公司披露了重要股东的增持公告,净增持金额合计为105亿元。

其中,青岛海尔(行情600690,诊股)、隆基股份(行情601012,诊股)受净增持金额都超过30亿元。

悲观中透露一丝变化

在市场普跌之下,跌停家数却透露着一丝变化。2月6日,沪指跌幅为3.35%时,两市跌停板家数超过400家;而在7日和8日的沪指继续下跌中,跌停家数分别为40家和27家,明显低于此前沪指下跌跌停板数上升的态势。而在2月9日沪指跌幅达4.05%时,两市跌停板数只有114家,不到2月6日的四分之一,市场恐慌杀跌情绪已过去。

暴跌后何去何从?十大机构解读

中金公司:权重延续调整,长期依然看好

A股市场与美股市场剧烈调整,但A股市场的调整并非由于基本面的恶化,目前情绪面主导了短期波动,需静待波动稳定。继续看好A股市场长期表现:A股市场估值并未高估,调整后更加具备吸引力;我国经济基本面韧性较强,大部分行业盈利好转;长期看,居民大类资产配置对股票资产仍有较强需求。建议投资者重点关注估值较低的大金融板块,盈利增长较好的大消费与新制造个股、中小盘里超跌的细分龙头也可精选配置。

民族证券黄博:市场进入以时间换空间阶段

本周美股大幅震荡引发全球资金避险情绪升温,尽管美股对A股影响更多是短期情绪面的冲击,不会导致国内市场资金大量外流,但前期市场的持续调整,叠加本周白马蓝筹获利盘兑现,市场整体情绪仍难在短期得以改善。不过,短期市场的机会或将增加,继续大幅杀跌的概率也不大。

这一次的大幅调整,不排除将是未来长期结构性牛市一个重要的支点,也许最大的机会正在其中酝酿,现在承受的压力和恐慌,将是未来巨大收获的心理经验和基础。

中信证券:全球市场为何再次暴跌再通胀和加息是关键

与去年股涨债跌的组合不同,近期出现了股,债同跌的情况。未来市场什么时候会企稳?最近几个月的全球通胀数据将非常重要,如果通胀超预期,那么利率上升导致股市下跌的组合可能仍将出现。

国金证券(行情600109,诊股):全球哀鸿遍野中A股春节效应是否依然有效

A股先于美股调整,客观上讲,A股和港股的估值并不如美股估值的那么贵(A股已先于美股去杠杆,上证50、沪深300估值当前13.4、15.7X)。

以史为鉴,A股具备“春节前一周红包”效应。近十年的上证综指走势,在春节前一周,10次中有8次均是取得正收益(除了2008年、2014年)。A股上半年存在“不破不立”的可能,但站在当前时点,春节前A股是否需要继续恐慌性杀跌,A股春节效应是否依然有效,有待观察。配置上,建议以“低估值,高流动性”为选股标尺,大金融大地产(龙头)等。

新时代证券孙卫党:长假带不确定性思考低估值上涨逻辑是否存在

长假带来了很大的不确定性,这也是我们在本轮高点时建议减仓的重要依据。如果海外股市处于正常调整,那么股指调整下来是机会。但是如果担心美股出现系统性危机,兑现利润和持币过节就成了投资者的首选。最后就是继续思考、研究银行类低估值品种的上涨逻辑是否存在,目前看银行股出现如此快速的逆转下跌,用消化获利盘肯定是很难解释通的。

瑞信董事总经理陶冬:资本市场遭遇史上首次算法股灾

美股连日暴跌,带动全球股市剧烈调整。中国首席经济学家论坛理事、瑞信董事总经理陶冬9日发文指出,真正将股市推下悬崖的,是15分钟内近700亿美元的成交量。陶冬认为,资本市场遭遇了历史上第一次算法股灾。

国君策略:持股过节胜率更高

当前“持股过年”仍然可行。一方面,上市公司业绩雷的现象个案为主,相反业绩亏损企业数量仍在改善,且基金重仓股相对于2016年已明显集中于业绩预告良好的股票,市场对大小“风格切换”疑惑的消除反而可能让优质资产继续获得流动性溢价。另一方面,认为前期全球调整主要基于流动性的担忧,但国内从2017年已经步入金融去杠杆和基础货币投放趋紧的通道,预期上反而存在修复空间。同时,增量资金入市趋势仍然明显,而全球流动性的调整其实是来源于经济复苏,因此不用过度悲观。

配置机会显现。消费上关注的是通胀主线下,工资水平上升带来的大众消费品升级,我们推荐乳制品、调味品,和食品综合,以及对应的超市、百货;周期板块右侧机会为主,往后看信贷数据和经济数据的验证,叠加年报公布后资产负债表对利润表的拖累进一步减弱,推荐:煤炭,水泥,玻璃和钢铁。

如是金融研究院管清友:2018年所谓“股灾”来自资产端的慢性病

2015年股灾实现了资金端的去杠杆,2018年A股要面对的是资产端的去杠杆。当业绩红利逐步退潮的时候,资产端的杠杆风险会逐步暴露出来。一方面,上市公司本身的现金流会受到影响,自身的债务偿还能力变差。另一方面,上市公司的股价会受到影响,抵押融资能力会弱化,再加上整个货币金融环境的收缩,资金链可能会吃紧。

这是一种典型的金融加速器效应,也成为目前A股最不安定的基因。

这种不安的基因会不会让A股重蹈2015的覆辙?不会。相比2015,情况还没那么糟糕,这不至于是一场灾难。但是,死罪可免,活罪难逃。2018年,在盈利下滑和去杠杆的双重考验下,上市公司将出现大分化,局部性泡沫和局部性危机共存。

摩根大通:最近全球股市的下跌是买入机会

摩根大通近日发表研报称,最近全球股市的下跌是买入机会,因上涨的根本动力仍然存在,例如实际收益率仍然较低、全球经济增长强劲以及美国税改带来的利润率扩张。

复旦大学金融学院执行院长:美股可能还要跌10%

复旦大学泛海国际金融学院执行院长钱军指出,A股与美股轮番下跌存一定联动性,近期波动性会持续,美股存再下跌10%可能,交易日内波动性非常大值得关注。