2018年即将翻篇,展望2019年,高盛认为中国将是整个亚洲市场最值得超配的地区,因为所有行业板块估值已经处于10年来最低点,另外随着中国市场的逐步开放,外资的流入将更加容易,而目前外资占比远远低于10年来均值,有很大提升空间。但是也要注意美国市场的变化,如果美股走坏,溢出效应可能影响中国市场。

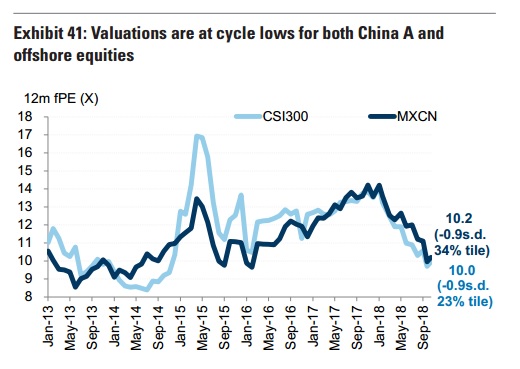

2018年中国A股整体跌幅高达30%,所有板块估值低至10X,接近历史低值。高盛预计沪深300指数2019年目标点位3700,相对目前位置有接近20%的涨幅,MSCI中国指数上涨15%左右。

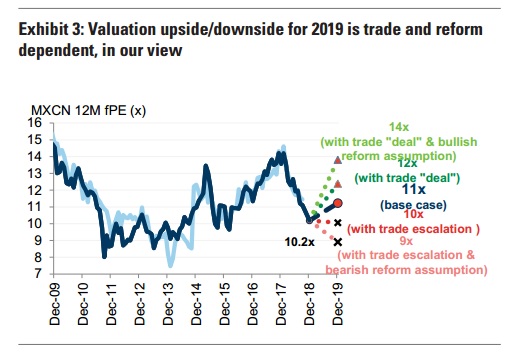

对于2019年市场整体表现取决于两个方面的变化,中美贸易战和中国的市场改革进程。最乐观的情况是贸易战和平解决,市场改革稳步推进,MSCI中国指数整体PE可能上涨至14X,最悲观的情况则二者都没能按预期发展,PE最差跌至9X,两者权衡,现在的中国市场收益大于风险。

明年中国市场面临的主要风险来自以下几个方面:

第一,贸易战能否平稳解决,高盛经济学家对于这个问题的争论非常激烈,一半认为随着美国股市的暴跌将逼迫特朗普放缓姿态,双方将和平解决,另一半则认为没那么简单就结束了;

第二,整个市场的杠杆率已经没有提升空间,随着“降杠杆”到“稳杠杆”的转变,意味着想要通过举债推动经济稳定发展的空间几乎没有;

第三,市场发展放缓,过去几年房地产对GDP的增长有很大贡献作用,但是今年房地产市场在严格调控影响下,对GDP的贡献逐步降低,高盛预计这一趋势将延续到2019年;

第四,美股暴跌,过去经验来看,每当美股走熊时,中国市场很难走出独立形态。但是明年的情况似乎有点特殊,因为现在中/美股市贝塔收益相差高达38%,所以即使2019年美股熊市,对A股的影响也不会那么强烈。

从估值来看,2018年中国市场的表现已经提前吸收了(price in)了比较极端的经济下行预期。根据高盛的计算,现在的市场点位已经预期了明年可能出现的最糟糕情况,即GDP下跌0.5%,人民币对美元贬值5%,美国债券收益率上升140个bp。从估值来测算现在的市场风险已经得到充分释放。预计明年Q1将延续今年的颓势,Q2行情开始反转。

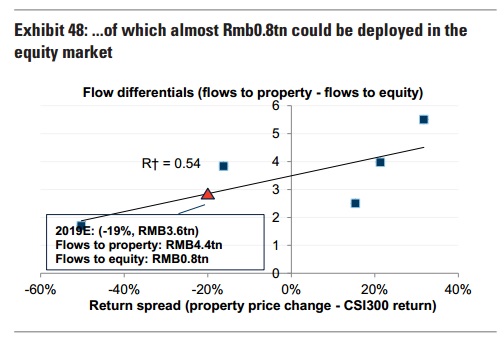

估值有了,剩下的就是流动性。高盛预计,2019年中国将新增4万亿人民币家庭财富,其中20%约8千亿人民币流入股市,占现在总市值的1.9%。

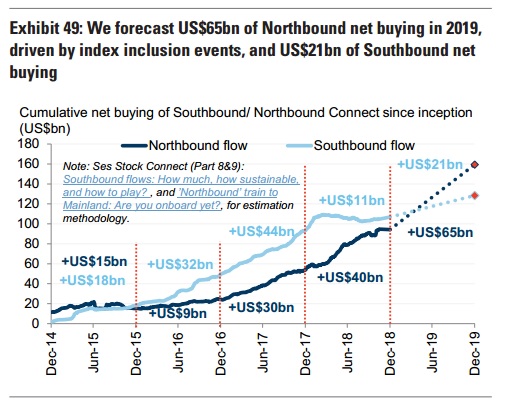

另外,海外资金也将开始扮演重要角色。根据MSCI的披露,2019年底将A股纳入份额由目前的5%提升到20%,届时A股占整个MSCI新兴市场指数将由目前的0.7%提升至3%。

同时今年9月富时宣布将分三个阶段把A股1249只股票纳入富时全球市场指数,第一阶段将从2019年6月开始,到2020年中国A股将占富时新兴市场指数的5.6%。随着中国股市逐步融入国际市场,海外资金将通过北上渠道源源不断流入A股。高盛预计2019年北上资金将达到650亿美元(4480亿人民币),相对于2017、2018年的30亿美元和40亿美元有跳跃式增长。

2018年中国影子银行规模由2017年的高峰期收缩超10%(约3万亿人民币),影子银行资产9%投资于上市或非上市公司。最近根据央行行长的表态,2019年对影子银行的监管可能将不那么强硬,从而缓解市场流动性。

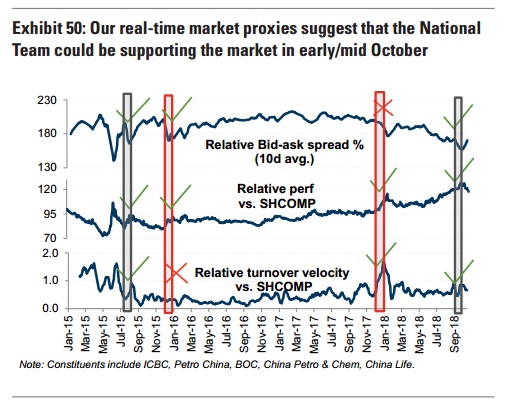

最后,高盛自下而上的监测数据显示,国家队在今年年初买入约450亿人民币,在Q3卖出约1040亿人民币。从10月份高层密集表态之后,国家队再次进场维稳。

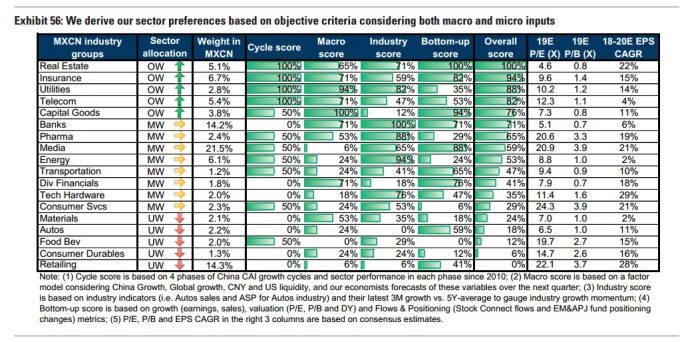

总体而言,2019年中国股市机会远远大于风险。具体到板块,高盛选择超配房地产、保险、公共事业、电信以及资本品,而最近两年涨势较猛的食品饮料、大消费、零售业等高盛比较看空。

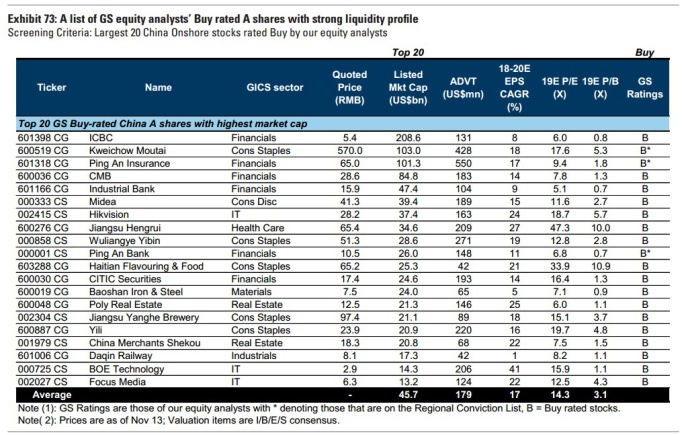

再具体到个股,从流动性出发,高盛给出他们的TOP20,分别如下。